こんにちは、人生100年時代のマインドフルネスなファイナンシャルプランナー、ルーティンワーカーなゲンキポリタンです。

ここでは住宅ローンの金利、住宅ローンの返済方法、住宅ローンの種類、住宅ローンの借り換えやお得な返済など住宅取得資金計画について学習します。

人生200年ライフ、自然災害が多く、ライフスタイルによっては住宅を購入することがデメリットになることもあります。ライフスタイルを決心するにあたって住宅取得資金計画を学習することはとても重要です。それでは住宅取得資金計画、はじめます。

住宅ローンの金利

住宅ローンの金利には

- 固定金利型

- 変動金利型

- 固定金利選択型

などがあります。

固定金利型

ローン申し込み時(またはローン実行時)の金利が返済終了まで変わらず適用されるローンです。

変動金利型

市場の金利の変動に応じて金利が変動するローンです。

- 金利の見直しが半年ごとに年2回あります。

- 返済額の見直しが5年に1度あります。(基本的に返済期間を短縮すると総返済額が減らせます)

- 変動金利なので、金利が上昇すると返済額が増加します。原則これまでの返済額の1.25倍が上限です。

固定金利選択型

返済期間がはじめのうち(一定期間)は固定金利で、固定金利期間が終了すると固定金利か変動金利かを選択できるローンです。固定金利期間が多いほど(固定金利期間の)金利が高くなります。

住宅ローンの返済方法

住宅ローンの返済方法には、元金均等返済と元利均等返済があります。

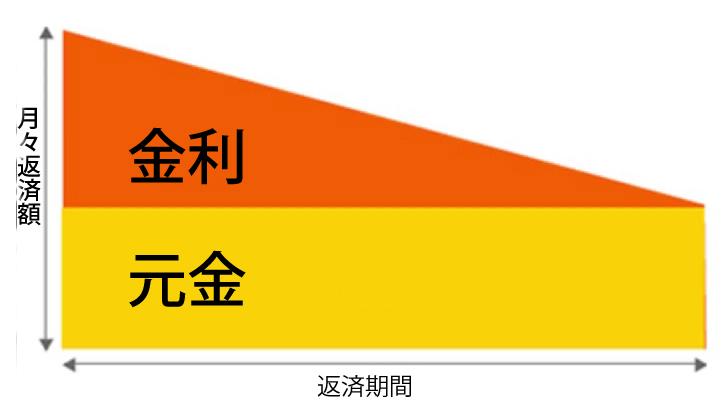

元金均等返済

毎回返済額のうち元金部分が一定です。

図のように、返済額と利息額は毎回減っていきます。

元利均等返済

毎回返済額(=元金と利息の合計)が一定です。

図のように、返済額一定ですが、元利均等返済の特徴は、返済当初は、元金部分が少なく利息部分が多く設計されます。

利息を含めた総返済額は元利均等返済の方が多くなります。

これは元金部分の返済が後になるためです。

これは元金部分の返済が後になるためです。

住宅ローンの種類

財形住宅融資

財形住宅融資は、財形貯蓄(一般財形貯蓄、財形住宅貯蓄、財形年金貯蓄)を行っている場合において、一定の条件を満たした時、購入価格の90%以内の融資を受けることができる住宅ローンです。

- 融資条件

一年以上、継続して積立をしていて、財形貯蓄残高が50万円以上あること。 - 融資金額

一般財形、住宅財形、年金財形の合計貯蓄残高の10倍以内(最高4,000万円)で、購入金額の90%以内 - 運用金利

固定金利(5年ごとに金利の見直しあり)

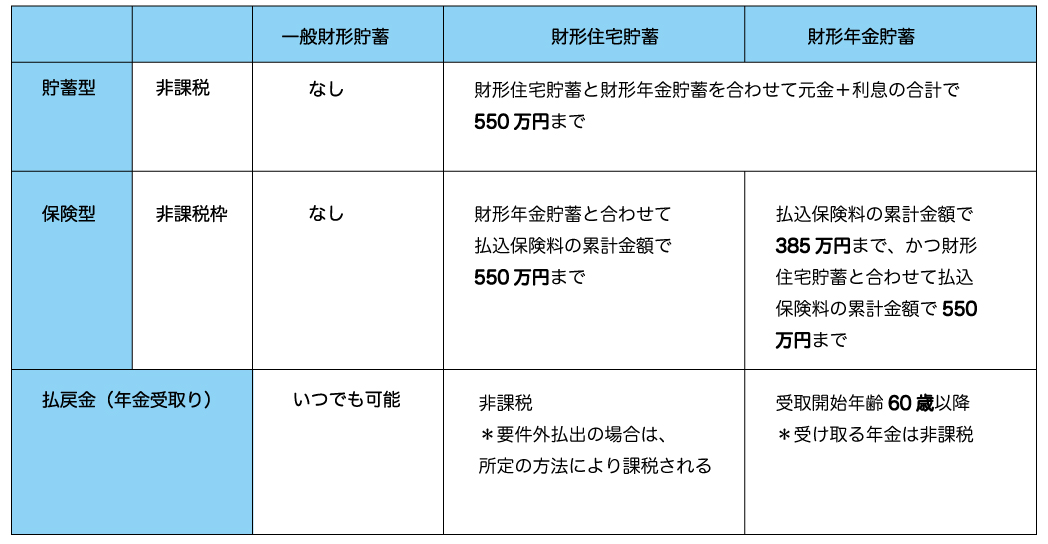

- 財形型の非課税枠は、財形住宅貯蓄と財形年金貯蓄を合わせて元金+利息の合計で550万円までです。

- 財形住宅貯蓄は、60歳以降に年金で受け取ることが非課税で受け取る要件です。

フラット35(買取型)

フラット35は、民間の金融機関と住宅金融支援機構が提携して提供している長期固定金利型の住宅ローンです。借り換えローンとしても利用できます。

- 申込者

申込み時点で70歳未満 - 対象住宅

新築住宅、一定の要件を満たした中古住宅

*床面積70m2以上(マンションは30m2以上) - 融資金額

100万円以上限度額8,000万円以下で、建設費・購入金額の100%以内 - 適用金利

固定金利(融資実行時点の金利が適用)

*金融機関によって金利が異なります。 - 返済期間

原則15年以上、最長35年(ただし80歳まで。35年の場合、遅くても45歳で始める必要あり) - 繰り上げ返済

窓口申し込みは100万円以上、ネット申込みは10万円以上で、手数料は無料

コメント