こんにちは、人生200年時代のマインドフルネスなファイナンシャルプランナー、ルーティンワーカーなゲンキポリタンです。

マインドフルネスなパーソナル・ファイナンシャル・プランニングには、1つの目的と次の2つの特徴があります。

ここではアウトラインをご説明します。

ZOOMで極めるマインドフルネスなファイナンシャルプラン

ZOOMに限らず、私たちはお客様が望まれる環境で、全国どこでもファイナンシャルプランニングを行います。

しかもマインドフルネスを中核にして、ストレスのない暮らしをご提案し、フォローします。

長きにわたるビジネスコンサルティング、カウンセリングの知恵を最大限発揮します。

なので、一方的な計算とプランの提案ではなく、マインドフルネスの見地から、ストレスのない暮らしをご提案、サポートします。

あなたがおぎゃ〜と生まれて死んでいく間に出会うなかで、自分ほど面白い存在はありません。

その自分をどれだけ知っていますか?

お客様にも、私たちにも、自分を極めることほど面白いことはありません。

マインドフルネスなファイナンシャルプランニングでは、ファイナンシャルプランニング(ライフプラン)を通して、自分を極めます。

ライフデザインとライフプランの両輪で極めることを楽しんでいただきます。

そのキーワードが「周活・週活・終活」です。

ここでいう「終活」とは「単なる人生最期の準備」という意味ではありません。

豊かなライフシフトを通して「人生はエンドレスにワンダフル」であることを体現していただくためのものです。

マインドフルネスなファイナンシャルプランニングの2つの特徴

(1)ライフデザインとライフプランの達成が目的です。

この点でFP(ファイナンシャルプランナー)は、資産の最大化を目的とする投資アドバイザーとは異なっています。

ライフデザインについて「マインドフルネス」が大きな効果を発揮しますが、マインドフルネスの特長の点からお客さまのライフデザインを一切評価、価値判断をすることはありません。

(2)ライフデザインをお聞きした上で、ライフプランについて包括的アドバイスを行います。

またライフデザインについてもお客様に求めに応じてアドバイスを行います。

これには3点があります。

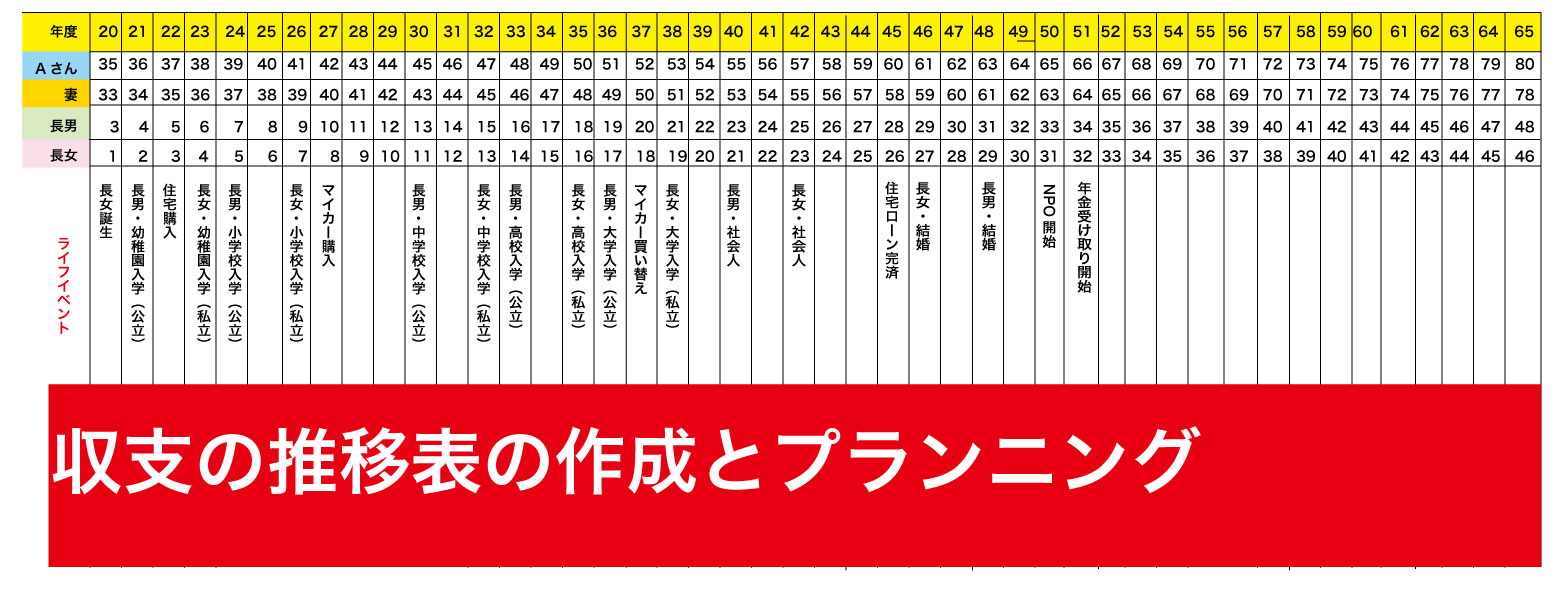

①包括的なライフプラン

お客様のライフプランを実現するためには、金融商品、保険、不動産、税金、年金、ローンなどの幅広い知識などが必要なので、FPはその要求に対し最良のプランを提示するようにします。

②包括的なプランニングアプローチ

FPは、個別の分野に対するご相談に乗るのではなく、包括的なプランニングが必要なことをお客様のご理解をいただき、その方向に進めていきます。

③プランニングにおける優先順位決定

お客様のライフイベントに対する資金計画の優先順位を判断するために、短期・中期・長期の包括的なライフプラン全体を展望し、考慮が必要となりますので、ご理解いただきます。

マインドフルネスなファイナンシャルプランニング 6つのステップ

マインドフルネスなファイナンシャルプランニングには、次の6つのステップないしプロセスがあります。

ステップ1~お客さまとの関係確立とその明確化

出発点はお客さまとファイナンシャルプランナーとの関係の確立です。

ファイナンシャルプランナーは、お客さまのライフプランに応じて、個別のお客さまに最も適切だと考えられるプランを立案します。

お客さまとの適切な関係を作り出 すことが大切します。

ステップ1のポイント

①ファイナンシャル・プランニングとファイナンシャルプランナーに関する情報の提供をします、

②お客さまニーズに対します。ファイナンシャルプランナーの適合性の判断

③業務契約の範囲の明確化

ステップ1には以上の3点のポイントがあります。

お客さまとファイナンシャルプランナーそれぞれの責任の明確化、報酬体系の提示、契約 期間等について明確に合意しておく必要があります。

ステップ2~お客さまデータの収集と目標の明確化

お客さまとの基本的関係が確立されると、次はお客さまデータを収集します。

お客さまの生活目標および希望を明確化します。

これには次のような点が含まれています。

①資産や債務、収入や支出について面談や質問表でお客さまデータを収集します。

②お客さまのファイナンス上の目的、経済面でのニーズを明確化し優先順位づ けをします。

③お客さまの価値観、姿勢、希望を尊重します。

④お客さまのパーソナル・ファイナンシャル・ゴールを達成します。時期を明確化します。

⑤お客さまのリスク許容度を明確化します。

⑥お客さまの記録や資料を適切に選択します。

これらの中で重要なのは、お客さまの生活上の目標の明確化とそこから導きき出される個人の経済面での目標の明確化です。

ステップ3~お客さまのファイナンス状態の分析と評価

収集したお客さま情報の分析とお客さまの目的、ニーズおよび優先事項の評価を行います。基本的には次の4つの分析となります。

①キャッシュフロー分析

お客さまの現状キャッシュフローから出発して、住宅取得・子供の大学進学、老後の生活プランなどの数値化されたライフプランをキャッシュフロー表に織り込んでいきます。

単年度の赤字や継続的が赤字があるか、どうかによって貯蓄の取り崩しなど、長期的なキャッシュフロー分析を行います。

②バランスシート分析

お客さまのバランスシートから資産内容と負債内容、そして資産と負債のバランスについて分析していきます。

③保障・補償分析

お客さまのパーソナル・リスクやファミリー・リスクが何であり、それぞれのリスクについてどの程度の保障・補償を保険でカバーしなければならないか分析します。

④税金分析

個人バランスシートを相続税評価ベースで評価した場合に、相続税がどの程度となり、それを節税します。ためにはどうしたらよいか、といった視点から全体的な分析を行います。

ステップ4~プランの検討・作成と提示

①プランの戦略の明確化と評価

お客さまの現在の状態に関連づけて、お客さまの目的、ニーズおよび優先事項に適合します。1つまたはそれ以上の戦略を検討します。

②ファイナンシャル・プラン(提案書)の作成

ファイナンシャルプランナーは、お客さまの目的、ニーズおよび優先事項に適合します。

選択された戦略に基づいてファイナンシャル・プランを作成します。

提案書というかたちでお客さまに提示します。

お客さまの問題点や解決策が明示され、お客さまは理解しやすくなります。同時に実行の可能性も高くなります。

ステップ5~プランの実行援助

①プラン実行の責任範囲に合意します。

ファイナンシャルプランナーとお客さまは、業務計画の内容、お客さまによって合意されたプランおよびファイナンシャルプランナーの実行能力と矛盾するプラン実行の責任範囲について合意します。

②プラン実行のための商品及びサービスの明確化と提示

ファイナンシャルプランナーは、業務契約の範囲に従い、お客さまが合意したファイナンシャル・プランと矛盾しない適切な商品とサービスを明確にし、提示します。

③プラン実行の援助

援助の仕方には、実行の代理、代行、同行などがあります。

プラン実行にあたって重要なことは、お客さまの利益を優先した商品の提供です。

決してファイナンシャルプランナーや金融機関にとっての利益優先であってはならない。

よって、金融機関や代理店などを紹介します。場合は、お客さまのファイナンシャル・プランに沿った金融商品が提供されているかチェックします。必要があります。

ステップ6~プランの定期的見直し

プランは1度作成し、定期的に見直します。

プランは1度作成し実行したら終わりではない。環境の変化や価値観の変化、景気や金利などの市況の変化があればプランの見直しが必要になります。定期的な見直しによって新しい個人的・社会経済的状況に対応できるように、継続的なフォローアップをしなければならない。

お客さまのご理解

お客さまのファイナンシャル・プランニングを行うためには、お客さまのトータルな理解が欠かせなません。

お客さまの価値観や性格、心理状態、家族関係や信仰、ありますいは過去のキャリアや学歴、そして生い立ちや趣味、リスク許容度、希望や不安といった様々な側面を多面的に理解する努力をします。

そのためには、以下の点に留意します。

②ヒューマンスキルを高める(お客様の人生への共感と親身な未来設計)

③行動ファイナンスを学び、様々なバイアスを理解します。(障害への対策)

④幅広い教養、識見を身につける(100人いれば100通りの人生、偏らないアドバイス)

お客さまは様々な趣味や教養、知識を持っています。

特に中高齢や富裕層ではそうした傾向が顕著です。

従って、そうしたお客さまを理解し、お客さまから信頼されるためには、幅広い教養を身につけ、知性と感性を磨くことを心がけています。

ファイナンシャルプランニングを通じてお客様とともに自分を極める作業を実践します。

コメント