こんにちは、人生100年時代のマインドフルネスなファイナンシャルプランナー、ルーティンワーカーなゲンキポリタンです。

株や投資を考えている方には、まずは実際に少額で学習することをおすすめします。

歪みの原因は「弱点」をかばうためですが、じわじわダメージになります。

さらにメンタル・モデムは強烈なダメージになります。

歪みが気づきの邪魔をするので、「残念な私」はずっと残念なままになります。

100年、残念な私のまま続けて、挙句○○な人になりますか?

気づきのないことはイメージすらできないので、まずは学習!

お金は一生つきあうもの。「お金を学習する私」を成長させるために「自己マスタリー」の意味で、お金への在り方を整えましょう。

まずは「国がどのような方向に経済を持っていこうと考えているのか?」

景気のハンドリングを「利下げ」「利上げ」で、学習してみます。

お金を成長させる自己マスタリー

これからの200年ライフを過ごす人は、自分のことには自分が責任を持つ勇気が必要です。

既成のメンタルモデルに執着せず、カラ元気ではなく、生産性資産・活力資産・変身資産などの無形資産と金融資産を持続的に成長させることができるマスタリーの日々を楽しみましょう。

自己マスタリーは「自然体の学習する自分」です。

実践する姿を通して、在り方を周囲の人に伝えることは、自分をおもてなしする行動として、共感を呼び、エンドレスにワンダフルを創造します。

原則原則から200年ライフの投資を考える

三面等価の原則(さんめんとうかのげんそく)とは、生産・支出・分配は常に等しいことをいいます。

生産面からみても分配(所得)面から見ても支出面から見ても国内総生産(GDP)は同じ値になることを示す、マクロ経済学上の原則と言われています。

しかし経済統計の集計値は三面が等価であるように見えてもが、実際の統計値には誤差があり、統計上の不突合という調整項目を計上し、二側面から推計したGDPを人為的に一致させています。

財政は、資源の分配、所得の再配分、経済の安定性の三つを目的に行っています。

中央銀行(=日本の場合は日本銀行)は金利を引き下げたり、引き上げたりする権限を持っていて、経済の安定性(=景気のバランス)を目的に金利を調整しています。

中央銀行には、金利を調整すると景気や株価にどのような影響が出るのかを考えながら、景気が一方に傾き過ぎないようにする役割があります。

景気が悪くなると、モノやサービスが売れなくなり経済が後退・縮小傾向に向かいます。

中央銀行は、景気を回復させるために対策として、金利を引き下げて(利下げ)市中の通貨量(=マネーストック)を増やそうとします。

債券と金利の関係

そもそも債券とはなんでしょう?

さいけん、債権と債券、ひらがなで書くと同じでも、漢字になると意味が変わります。

債権は、「債務を弁済してもらう権利」の事を指します。

つまり、有価証券としてだけでなく、口約束でお金を貸している場合や商品を販売してまだ代金を回収していない場合、代金を回収することができる権利も債権に該当します。

債券とは、借金の証書のことを指し、有価証券の一つです。

この証書には、毎年支払う利息の額や、返済期限日などが記載されています。

債券を簡単に言うと、企業や国、地方自治体などが広く投資家から資金を効率的に借り入れるための手段です。

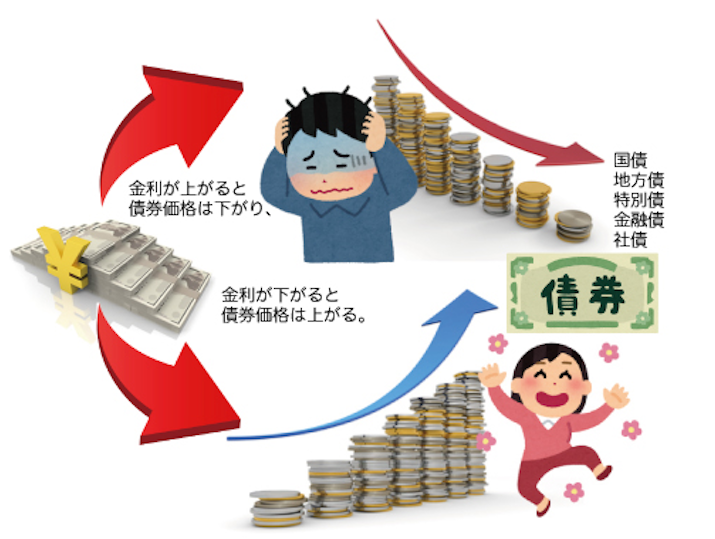

債券の価格は、市場金利の動向で、日々変動し、変動に伴って投資収益(利回り)も変わります。

ですから、金利上昇が見込まれるときは、長期の債券ほど、購入は慎重に判断する必要があります。

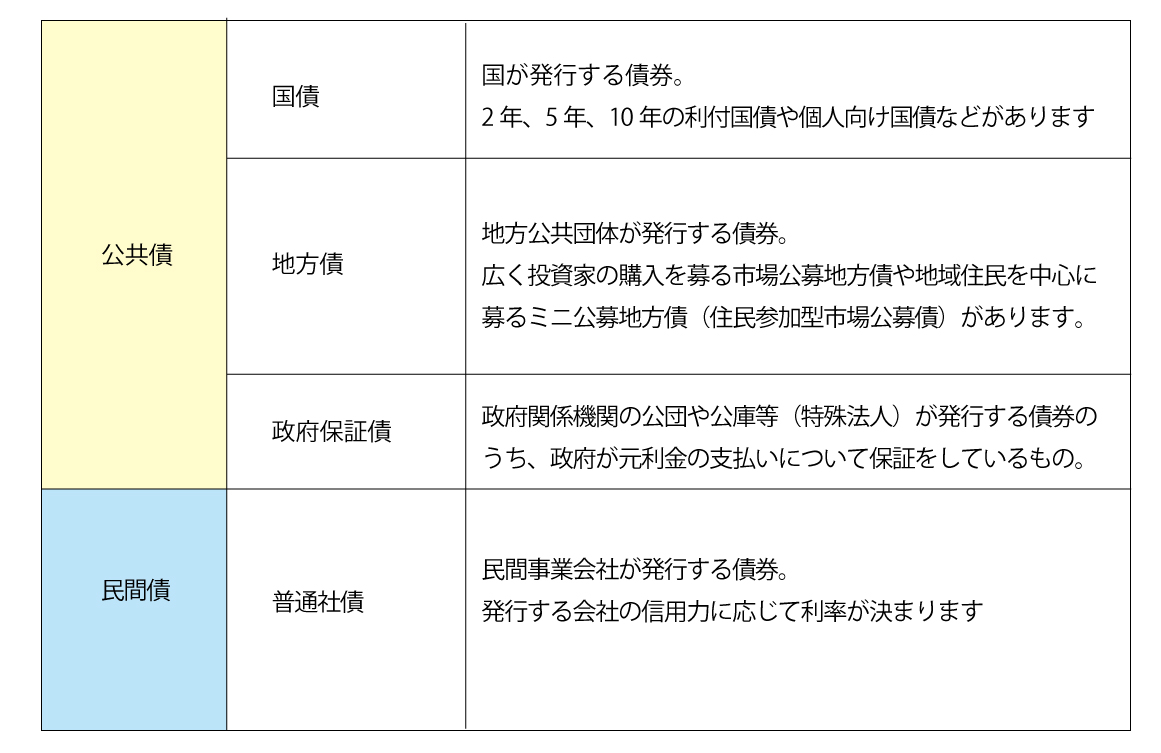

債券の種類

国内債券(日本国内の発行体が国内で、円建てで発行する債券)

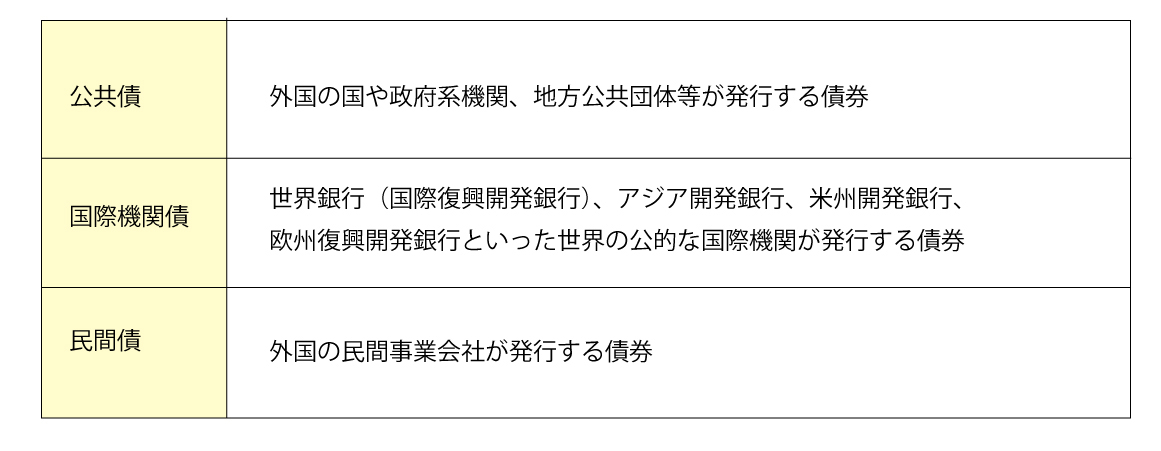

外国債券(発行体、発行場所、通貨のいずれかが外国の債券)

200年ライフ・お金のヒミツ|債券の種類・国債・3つの利回り

利下げで株価が上昇する

金利が下がると、借金の利息の負担が減ります。

金利が下がったこと(利下げ)で新たな借入がしやすくなります。

銀行も貸し出ししやすくなります。

企業の設備投資が増え、個人は、住宅や車などを買いやすくなります。

利下げには、景気が良くなるという狙い(思惑)があります。

特に輸出産業は活性化し企業の設備投資も促進されます。

金利引き下げと円安による効果で景気はよくなります。

景気が悪い時は企業の成長を期待できないと考え、株を売る投資家が増え、株価は下落基調にあります。

しかし「利下げ」が発表されると、今後は個人消費も増え企業業績も良くなると予測する投資家が増え、株は買われやすくなるのです。

金利が下がると定期預金や国債の利回りも下がってしまうので、「金利が低いなら株式を買った方がいい」と考える人が増え、株価が上昇します。

利下げで個人消費も増えるので企業の業績への期待から、逆に定期預金や国債の魅力が薄れて株が買われます。

すると、株式市場に資金が流れやすくなり株価上昇要因になります。

金利が下がると円安傾向になる

一般的に政策金利が下がると、その国の通貨を持っていても金利が下がった分、お金を増やしにくくなります。

増やしにくくなった通貨を売る人が増えるので、その通貨は安くなります。

日本の金利が下がり、ドルの金利が上昇して、金利差が拡大すると、円売り、ドル買いが進み、円安傾向が強まります。

逆に政策金利が上がると、その国の通貨は高くなります。

金利を引き下げると・・・因果関係のまとめ

- 市中の通貨量が増加して国内短期金利の低下要因になる

- お金が借りやすく、企業の設備投資が増える

個人消費が増えが景気が良くなる - 個人消費も増え企業の業績への期待から、定期預金や国債の魅力が薄れて株が買われる。

景気が拡張すると消費が活発になり国内物価の上昇要因になる - 一般的に政策金利が下がると、通貨を売る人が増え、円安になる。

- 円安になると、輸入には不利で、輸出には有利になる。

- 輸出産業は活性化し企業の設備投資も促進され、景気はよくなる。

- 輸出品の外国での価格が安くなるので、輸出品がよく売れる。

- 一方、輸入製品や輸入原材料などの値段は上がり、国内物価も上がる。

- このように、円安では好景気になりますが、インフレに向かう傾向がある。

「利上げ」は株価下落要因

「利上げ」は株価下落要因にもなります。

景気が良い時というのは、企業の成長が見込めるので、株を買う投資家が増え株価は上昇基調にあります。

しかし「利上げ」が発表されると、「今後は個人消費が鈍化し、企業業績も低迷するのではないか」と考える投資家が増え株が売られやすくなります。

さらに、金利が上がると「リスクの高い株に投資するよりも元本割れの心配がない国債や定期預金などを買った方がいい」と考える人が増えます。

すると、株式市場にあった資金が国債や定期預金に流れやすくなり、株価下落要因となります。

円高が進むので、海外からの投資が増え、輸入物価が下がり国内物価が下落します。

個別銘柄でも、業績の良い会社の株は、金利の動きに関係なく支持されます。

一般的に、金利上昇に強い会社と弱い会社があります。違いは借金の有無です。

利上げをされると、借入をしている企業は返済利息の負担が増えます。

しかし、銀行などから借入をしていない無借金経営の会社には利子の負担が増える心配がないので投資家から好まれます。

有名でなくても業績が良く金利の影響を受けにくい無借金経営の会社に投資して利益をあげる投資家もいます。

アメリカの金利が高い。

日本の金利がアメリカに比べてはるかに高かったり、日本の株価がアメリカに比べてどんどん上昇していたら、日本に預金したり、日本の株式を購入しようとするアメリカ人が増えます。

すると、ドルを円に交換する動き(=円の需要)が増えるので、円高に誘導します。

円高になると輸入企業の株は上昇する

円高は、海外から製品を輸入して販売している「輸入企業」にとってメリットとなります。

【アメリカから1万ドルの牛肉を輸入】

・1ドル=100円の場合 → 購入費は100万円

・1ドル=90円の場合 → 購入費は90万円(円高の場合)

・1ドル=110円の場合 → 購入費は110万円(円安の場合)

円高の場合は、日本に輸入するためのコストが減少します。

これが、輸入企業にとって円高がメリットである理由です。

コスト削減も業績にとってはプラスに働くため、株価も上がりやすくなり、反対に円安であれば、同じ商品を輸入してもコストが増加することになるため、デメリットになります。

また円高だと外貨を円貨への両替の希望が高まり、海外から日本への投資が活発になります。

円高になると日経平均株価が下がる理由

日本では、円高になると市場全体が値下がりし、日経平均株価も下落する傾向にあります。どうしてそのようなことが起こるのでしょうか。その理由についてご説明します。

日本の代表的な株価指数が「日経平均株価」です。

「日経平均株価」は、日本を代表する225の銘柄をもとに算出され、日本経済に元気度の「バロメーター」となる指数です。

225の構成銘柄については、毎年1回、入れ替えが行われていますが、輸出に関わる企業の割合が多いのが特長です。日本経済を支えているのは、製造業による輸出産業が中心だからです。

円高とは、仮に1ドル=100円が基準としたら、1ドル=90円になるということです。同じ1ドルでも買える量が減るのが円高です。

構成銘柄に占める輸出企業の割合が大きい日経平均株価は、必然的に円高による「買い控え」というマイナスの影響を受けやすい特長があります。

それが「円高になると日経平均株価が下がる理由」の一つです。

外国人投資家が日本株を売る

金利上昇で株価があがると、円高になりやすくなります。

もうひとつの理由が、外国人投資家による日本株の売却です。

現在、日本の株式市場に参加している投資家の半分以上が、海外の年金基金やヘッジファンドなどの外国人投資家です。

外国人投資家のほとんどは自分の証券口座にドルを入れて、ドル建てで運用をしています。

つまり、日本の株価をドルに換算してチェックしています。

しかし為替が変動して1ドル=90円の円高になると、株価10,000円のままでも、ドル建てだと10,000円=111.11ドルに値上がりします。

つまり「ドル建て」で見た場合、日本の株式市場が動いていなくも「円高になるだけで株価は上がる」のです。これを「為替差益」と言います。

円高になると、外国人投資家は「為替差益」を得るために、利益を確定させようとして日本株を売却する動きに出ます。

株式が売却されると株価は下がり、連動して日経平均株価も下がるというのが、「円高になると日経平均株価が下がる理由」です。

為替が大きく動いた場合、必ずのように株価への影響が懸念されます。

少額投資で学習からはじめる

このように金利を調整することで経済を上手くコントロール出来れば理想的なのですが、実際には様々な要因が絡み合っていて、経済の安定を図るのは、難しいのが現実です。

しかし、基本的な流れを覚えておき、「国がどのような方向に経済を持っていこうと考えているのか?」という景気の大まかな方向性を把握しておくことは、投資にも役立つのではないでしょうか。

投資で儲けるというのは一般的な発想ですが、投資でお金の動きをリアルに感じるというのも学習方法です。

少額投資で学習からはじめるためにも、1日も早くスタートさせた方が200年ライフにはプラスです。

まとめ

自己マスタリーは、自分の真実の物語を開きます。

自己マスタリーは、目的とビジョンの両輪で機能します。

「なにを創造したいのか」「どう在りたいのか」あるがままの自分、マインドフルネスな自分こそ最強の強みです。

もし周囲の人が、そうでない場合、どのようにして巻き込むことができるでしょうか?

それができなくてパワハラなどのトラブルに発展していることを情報で知っています。

自己マスタリーは、そういう世界と一線を画しています。

それは根源的な自分と繋がっているのと、そうでない違いです。

コメント