相続とは、死亡した人(=被相続人)の財産(資産と負債)を、残された人(相続人)が民法上の定めで承認、無償移転にとって受け継がれることをいいます。

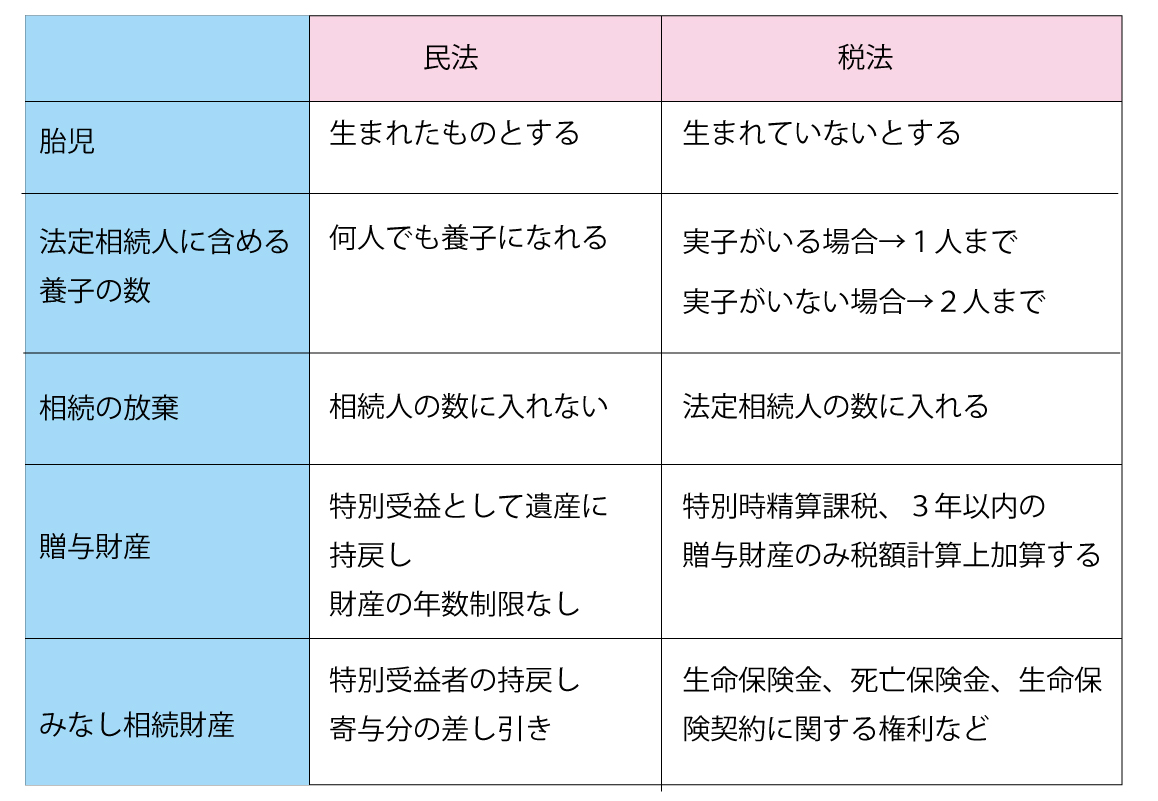

相続は民法に於ける相続と、相続税法での相続があり、内容に違いがあるので、注意が必要です。

では、相続について学習してみます。

相続とは?

相続は被相続人の死亡によって始まります。

行方不明で生死が一定期間明らかでない場合には失踪宣告によって死亡したと見なされます。

失踪宣告には普通失踪と特別失踪(従軍・船舶の沈没など特別の危難にあった場合の失踪)の2種類があり、両者では失踪宣告に必要な失踪期間と失踪宣告により死亡したものとみなされる時期が異なります。さらに類似の制度に戸籍法上の「認定死亡」という制度があります。

失踪の宣告は、家庭裁判所が家事事件手続法に基づき家事審判によって行います(第30条1項・家事事件手続法39条)。

「相続」の目的

相続という制度が設定されている根拠は主に次の3点です、

- 相続人の生活保障

- 被相続人の経済的活動の承継(取引の安全)

- 相続人の潜在的持分の実現

民法の相続と相続税法の相続

民法の相続と相続税法の相続には違いがあります。その根拠は上記の目的によると判断できます。

親族の基礎知識

親族

親族とは6親等内の血族、配偶者及び3親等内の姻族(婚姻関係による親族)をいいます。

夫婦の一方が死亡しても、生存配偶者と死亡した者の血族との姻族関係は原則として継続します。

扶養義務

直系血族及び兄弟姉妹は、互いに扶養する義務があり、さらに特別の事情があるときには、家族裁判所は3親等内の親族間においても扶養の義務を負わせることができます。

夫婦間の契約

夫婦間の契約は、婚姻中であれば夫婦の一方からいつでも取り消すことができますが、契約の取り消しによって、夫婦以外の第三者の権利を害することはできません。

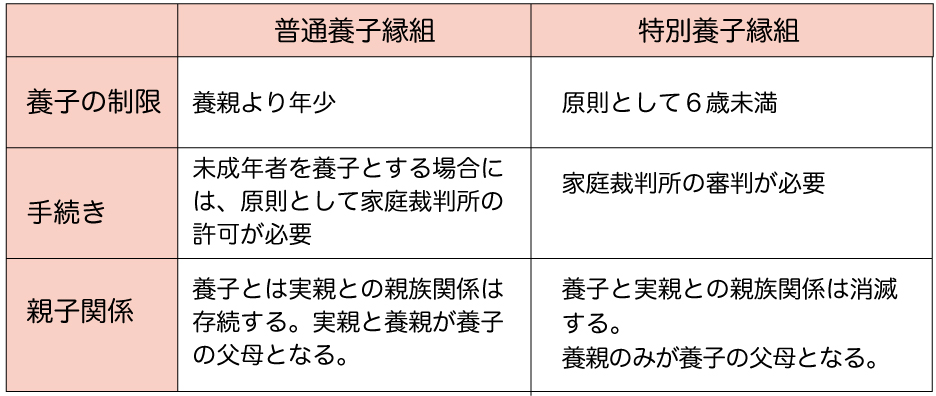

養子

養子は、養子縁組の日から養親の摘出子(正式に婚姻している男女間に生まれた子)の身分を取得します。養子縁組には、普通養子縁組と特別養子縁組があります。

財産の無償取得の形態

- 相続

相続とは、被相続人かの財産を相続人(民法で定めた一定の親族関係にある人)が承認すること

- 遺贈

遺贈とは、遺言に基づく財産の無償贈与、遺言する人うぃ遺言者、遺言によって財産を取得する人を受贈者といいます。

- 贈与

贈与とは、贈与契約に基づく財産の移転で、財産を与える人を贈与者、財産を取得する人を受贈者といいます。*贈与は(書面または口約束による)双方の合意があって成立します。

財産の無償取得と税金

- 個人が個人から財産を無償で取得した場合

個人→個人・・・・相続税・贈与税

法人→個人・・・・所得税 - 個人が法人から財産を無償で取得した場合

相続税や贈与税は課税されず、所得税が課税されます。

相続税と贈与税

- 相続税

相続税は、被相続人などが、被相続人(死亡した人)の財産を相続・遺贈・死因贈与により、取得した場合にかかる税金です。

*死因贈与は、贈与者の死亡によって効力が生じる贈与契約で、贈与税ではなく相続税がかかります。

- 贈与税 贈与税は、個人(贈与者)から贈与により財産を取得した個人(受贈者)にかかる税金です。

相続の開始と相続税の申告と納付のスケージュール

*死亡届は7日以内に行います。

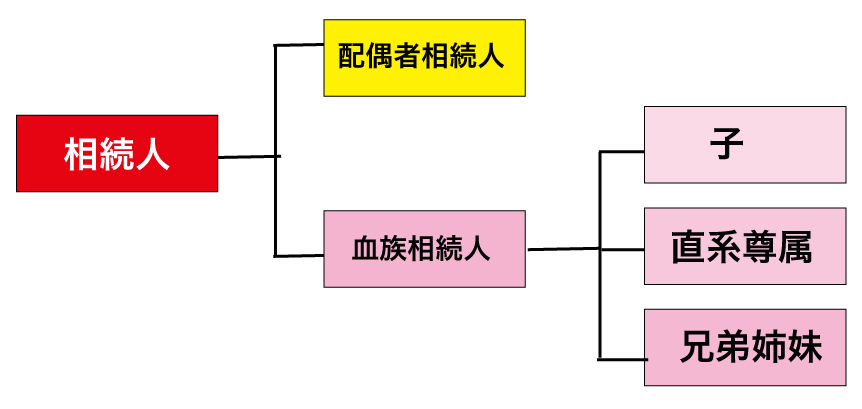

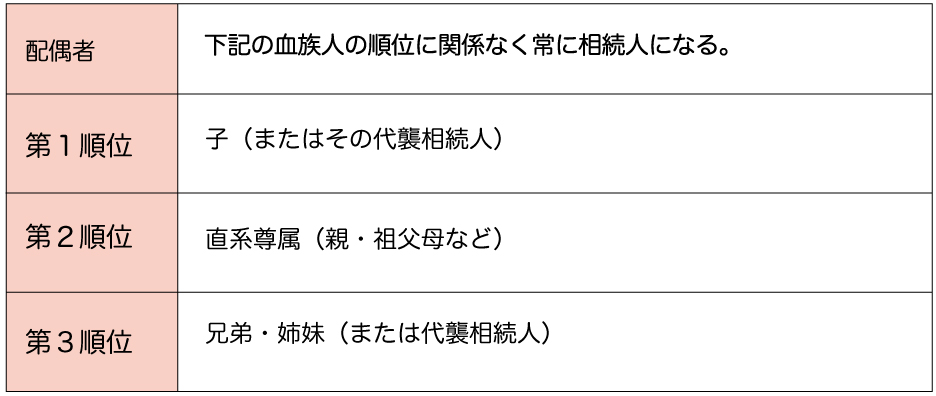

相続人の順位

法定相続人

民法では、相続人の範囲を被相続人の配偶者と一定の血族に限っています。

これを法定相続人といいます。

相続の承認(単純相続・限定相続)と放棄

相続には単純相続と限定相続があります。

基本的に、親など被相続人が亡くなった場合、相続人は被相続人が持っている財産を引き継ぐことになります。

民法では単純相続が原則です。

単純相続とは、被相続人のすべての資産と負債をを承継することです。

限定相続や相続の放棄も認められています。

特に被相続者が相続方法を指定しなければ、相続は単純相続で行われます。

指定相続分と法定相続分

相続分とは、複数の相続人がいる場合の各相続人が遺産を相続する割合のことです。

遺言がない場合、民法では誰が相続人となるのかを規定していますが、さらに各相続人が受け継げる相続分についても規定しています。

これを『法定相続分(ほうていそうぞくぶん)』といいます。

法定相続分とは、遺産の分け方の目安を民法が定めたものです!

目安なので、必ずしも法定相続分通りに遺産を分けなくてはいけないということはありません。

相続分には、指定相続分と法定相続分があります。

- 指定相続分・・・・被相続人が遺言で各相続人の相続分を指定した場合の相続分

*指定相続分は、法定相続分より優先されます。

- 法定相続分・・・・民法で定められた各相続人の相続分

遺産の分け方には簡単なルールがあります。

- 法的に通用する遺言書に従って分け方を決める。

- 遺言書がなければ、相続人が全員納得するまで話し合いで分け方を決める。

トラブルを防止するようにしておかないと家族間トラブルに発展するので、分ける場合にはきちんと準備しておいてあげることが大切です。

相続人の順位

被相続人の配偶者は常に相続人です。

また血族相続人は(被相続人と一定の血族関係にある相続人)には優先順位があります。

法定相続人

次に示す以下の相続人に該当する方がいる場合、配偶者とその方が相続人になります。

内縁の妻には相続権がありませんので、相続するには公的に認められる遺言書が必要です。

第1 順位の相続人

被相続人に子どもが生存している場合、子どもが相続人になります。

被相続人に子どもが生存している場合、子どもが相続人になります。

嫡子でない子も嫡出子と同様の扱いです。

子どもが先に死んでいても、孫がいれば孫が相続人になります。

子どもも孫も先に死んでいても、ひ孫がいればひ孫が相続人になります。

これを代襲相続と言います。(法定相続分は非代襲者同じです)

胎児は生きて産まれてきて生存していれば子どもとして扱われます。

また養子も実子と同ように相続権があります。婚外子であっても子どもとして相続権があります。

第2 順位の相続人

被相続人に子どもも孫もいない場合、父母が生きていれば父母が相続人になります。

父母が先に死んでいても祖父・祖母が生きていれば祖父・祖母が相続人になります。

第3 順位の相続人

被相続人に子どもも孫も両親も祖父も祖母もいない場合、兄弟が相続人になります。

被相続人に配偶者がいる場合は必ず相続人になりますので、その場合、配偶者と兄弟が相続人になります。兄弟が先に死んでいた場合、甥姪までは相続人になります。

相続人がいない場合

相続人がいない場合、特別縁故者(内縁の妻や療養・看護に努めた人)から申立てがあれば、一定の財産が分与され、残りは国の財産になってしまいます。

ペットは相続人になれるか?

ペットも相続人にできます。

日本でペットに財産を遺す方法の1つは負担付き遺贈の利用です。

負担付き遺贈とは,遺産をもらう代わりに何らかの負担を課せられるというものです。

これを利用し,遺産をもらう代わりにペットの面倒をみなければならない,という遺言を残しておくということです。

しかし,遺産をもらった人が,ちゃんと面倒をみてくれるかどうかは分かりません。

あらかじめ,信頼できる人なのかどうかを調査しておく必要があります。

それを監視する人、この場合おそらくは遺言執行者や他の相続人がそれをすることになると思いますが、選任しておく必要があります。

もう1つの方法としては,最近日本でも認められるようになった遺言信託の利用です。

これは,遺産を信託管理人の管理の下、ペットのために遺産を利用してもらうという制度です。

この方法だと遺産を他の人に渡さずに済むので,より被相続人の希望に近い形で遺産が利用される可能性があります。

配偶者がいない場合、同一順位の相続人が等分に相続します。

子どもが3 人いれば各人3 分の1ずつになります。

非嫡出子の相続分も、民法改正により嫡出子と平等になりました。

「配偶者」のみが相続人の場合

配偶者が全部、相続します。

※被相続人に子(直系卑属含む)、直系尊属、兄弟姉妹(甥姪含む)がいない、または相続開始前に全員死亡している場合は、配偶者が全ての相続分を取得します。

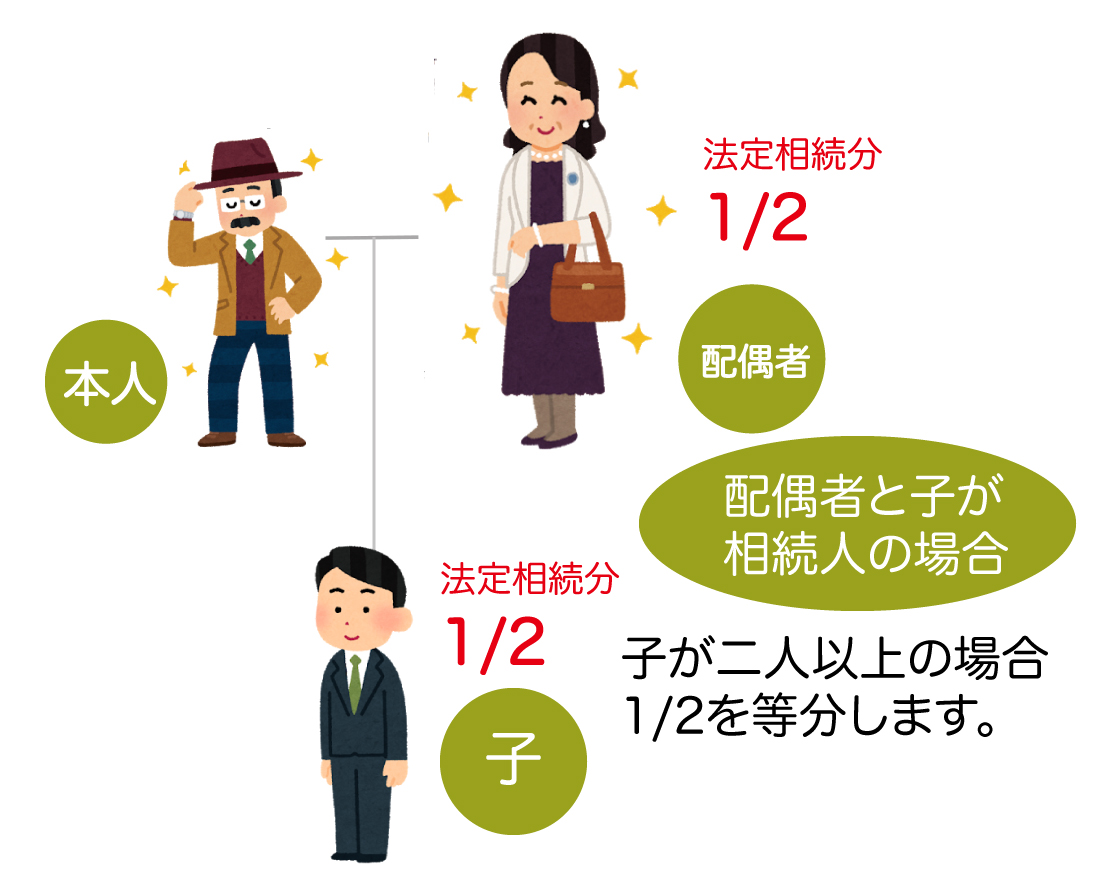

「配偶者」と「子」が相続人の場合

配偶者が2分の1、子が2分の1

※子が複数いる場合は、子はそれぞれ均等の相続分を有します。(2分の1÷子の数)

注意:非嫡出子の相続分を嫡出子の相続分の半分とする民法の規定は、平成25年9月4日最高裁判決により違憲と判断されました。

上記判決の結果として、非嫡出子・嫡出子とも相続分は均等(同じ)となりました。

※被相続人に配偶者がいない、または相続開始前に死亡している場合は、子が全ての相続分を取得します。

※昭和23年1月1日~昭和55年12月31日に開始した相続における各相続分は、配偶者3分の1、子3分の2となります。

「配偶者」と「直系尊属」が相続人の場合

直系尊属とは、父母・祖父母など自分より前の世代で、直通する系統の親族のことです。

これには養父母も含まれます。 叔父・叔母、配偶者の父母・祖父母は含まれません。

※同順位の直系尊属が複数いる場合には、それぞれ均等の相続分を有します。

※被相続人に配偶者と子(直系卑属含む)がいない、

または相続開始前に全員死亡している場合は、直系尊属が全ての相続分を取得します。

※昭和23年1月1日~昭和55年12月31日に開始した相続における各相続分は、

配偶者2分の1、直系尊属2分の1となります。

「配偶者」と「兄弟姉妹」が相続人の場合

配偶者が4分の3、兄弟姉妹が4分の1

※兄弟姉妹が複数いる場合には、原則として均等の相続分を有します。

例外:父母を同じくする兄弟(全血兄弟)と一方を同じくする兄弟(半血兄弟)がいる場合、半血兄弟の相続分は全血兄弟の相続分の半分になります。

※被相続人に配偶者・子(直系卑属含む)

直系尊属がいない、または相続開始前に全員死亡している場合は、兄弟姉妹が全ての相続分を取得します。

※昭和23年1月1日~昭和55年12月31日までに開始した相続における各相続分は

配偶者3分の2、兄弟姉妹3分の1となります。

遺留分

- 遺留分とは、被相続人の財産のうち、一定の相続人が最低限、相続できる権利のことを言います。

- 一定の相続人とは、配偶者、子(代襲相続人を含む)、直系尊属のことです。

- 直系尊属とは、父母・祖父母など自分より前の世代で、直通する系統の親族のことです。

これには養父母も含まれます。 叔父・叔母、配偶者の父母・祖父母は含まれません。 - また直系卑属とは、子・孫など自分より後の世代で、直通する系統の親族のことです。

これには養子も含まれます。兄弟・姉妹、甥・姪、子の配偶者は含まれません。 - 相続人が直系存続のみでない場合には。全体の遺留分の割合は遺留分算定基準財産の価額の1/2になります。

- 各相続人の遺留分は1/2相当額に法定相続分を乗じた額になります。

遺産分割

- 遺産分割とは、相続財産(遺産)を相続人で分けることです。

- 相続人が複数いる場合は共同相続人といいます。

- 遺産分割の時期に期限はありません。

- 分割については、法定相続分に従う必要はありません。

遺産分割の種類

遺産分割には、次の種類があります、

- 指定分割・・・遺言によって遺産を分割する方法

- 協議分割・・・相続人全員の協議によって遺産を分割する方法

- 調停分割・・・協議によっ成立しない場合に家庭裁判所の調停によって分割する方法

(当事者の合意が必要) - 審判分割・・・調停によってもまとまらない場合に家庭裁判所の審判で分割する方法

審判する前に、調停による遺産分割の申し立てが必要です。

遺産分割協議書

遺産分割が成立したら、通常は遺産分割協議書を作成します。

遺産分割協議書のポイントは以下の通りです。

- 遺産分割協議書の作成にあたり、相続人全員の合意を得る。

- 被相続人の預貯金や車、株式などの資産は漏れのないように正確に記載する。

(債務がある場合は債務の詳細も記載) - 不動産(土地や建物)がある場合、不動産は登記簿謄本に記載されている通りに記載する。

記載内容が多くなる場合には、上記書式例のように別紙とすることもあります。 - 代償分割の場合は、代償金額と支払期限を明確に記載する。

- 署名押印(実印での押印が必要)

- 印鑑登録証明書に記載されている住所の記載

- 相続人全員の印鑑登録証明書

- 形式に決まりはありません

- 各相続人が一通ずつ保管する

遺産分割の方法

遺産分割の方法には

- 現物分割・・・遺産を現物のまま分割する方法

- 換価分割・・・遺産の全部または一部をお金に換えて、そのお金を分割する方法

- 代償分割・・・ある相続人が遺産を現物で取得、他の相続人に自分の財産(現金等)を支払う

- 共有分割・・・各相続人の持分を定めて共有で分割する方法

などがあります。

遺言

遺贈

「遺贈(いぞう)」も「死因贈与」も死亡を原因として他人に贈与する行為のため、同意語のように捉えている人もいますが、本質的に全く異なります。

遺贈(いぞう)とは、遺言によって、遺贈者(遺産を贈る側)の財産の全部または一部を、受遺者(遺産を受ける側)に無償で譲与することを言います。

遺贈には包括遺贈と特定遺贈の2種類があり、遺贈方法とその内容に大きな違いがあります。

財産処分そのものは、生前に遺言で行うことも可能です。

贈与の場合は遺贈者と受贈者の間で行われる約束です。

つまり「遺贈」とは、遺言者が遺言によって一方的意思で行う財産処分といえます。

通常、特に遺言などがない場合は、誰が相続人となるのか、財産の何割を相続するのかについては、法律で定められています。

遺贈は、「相続人」に対しても、「法定相続人以外」に対しても行えるのがポイントです。

実際に「遺贈」される場合、特殊な事情がない限り法定相続人以外の人に財産を残したい場合に用いられます。

そこで「遺贈される側」が、事前に知っておきたいのが、2種類の内容を把握しておくことです。

包括遺贈

遺産には、現金もあれば、不動産や株式など現金ではないものもあります。

これらを特定せずに一括して考え、その何分の1というように遺産全体に対する割合で遺贈することを包括遺贈と言います。

例えば「全財産の4分の1をあなたにあげる」などです。

借金など負の財産もある場合は、遺贈の割合に従って、負の財産も引き継ぐことになります。

受取拒否をする場合、相続の開始があったことを知ったときから3か月以内に家庭裁判所に申述する方法により、遺贈の放棄を行う必要があります。一部でも処分した場合、放棄できなくなります。

特定遺贈

特定遺贈とは、遺産のうち「土地をAさんにあげる」「C社の株式をB君にあげる」というように特定の財産を譲る遺贈です。

特定遺贈が、包括遺贈と違う点は、遺言で指定がない限り負の財産を引き継ぐことがない点です。

受取拒否をする場合、特定遺贈の受遺者は、いつでも遺贈を放棄することができ(民法986条1項)、時期に制限はありません。

遺贈を放棄した場合、遺言者の死亡の時にさかのぼって効力を生じます。

「相続欠格」とは? 欠格事由となる5つのケース

遺産相続で民法が定めた相続人となるのは、亡くなった方(被相続人という)の配偶者、子、父母、兄弟姉妹の範囲です。相続人が遺産を不正に手に入れるための行動を起こして、相続する権利を失うことを「相続の欠格」(相続欠格)といいます。

相続欠格となるのはそれなりに重大な事由が発生した場合だけが、このような制度が定められているのには「過去にそれに該当する事例がった」という理由があります。まるでドラマみたいな話ですが、後見人制度があるように、お金が関わるといろんな事件が起こるのが現実だからです。

相続欠格者までいかないとしても、金田一耕助のドラマのように相続人の間で遺産を巡る争いになることも少なくありません。相続が“争族”にならないためにも生前の対策をしっかりとやっておくのがおすすめです。では、相続欠格となる5つのケースを説明します。

欠格事由となる5つのケース

①被相続人やほかの相続人を殺した、または殺そうとして、刑に処せられた場合

②被相続人を殺した犯人を知っているのに告訴しない場合

③詐欺や脅迫により被相続人の遺言や遺言の変更を妨げた場合

④詐欺や脅迫により被相続人に遺言や遺言の変更を強制した場合

⑤被相続人の遺言書を自己都合により偽装・隠蔽・破棄した場合

①被相続人や他の相続人を殺した、または殺そうとして刑に処せられた場合

「犬神家の一族」の野々宮珠代、「女王蜂」の大道寺智子、そして本作の宮本音禰が横溝正史ミステリーの三大美女です。彼女たちを妻とすれば莫大な遺産が手に入ります(笑)

欠格事由に該当する最初のケースは、殺人と殺人未遂です。

遺産を不正に手に入れるために被相続人やほかの相続人を殺したり、殺そうとしたりすれば、遺産相続はできません。殺人罪や殺人未遂罪のほか、介護が必要な被相続人に食べ物を与えない「遺棄罪」も含まれます。

たとえば父親の莫大な財産を独占するために、自分の母や兄弟の殺害を計画したり、早く財産を手に入れるために父親を殺害しようとしたりしたことが発覚し、刑罰に処せられると、相続欠格になります。被相続人だけでなく、先順位や同順位の相続人に対する殺人の罪で刑に処せられた場合も含みます。たとえば、兄が弟を殺害したような場合、兄は相続欠格となります。

その一方で、故意ではない「過失致死」の場合は、欠格事由となりません。たとえば過失によって親を死亡させてしまった子の場合も、親の遺産を相続できます。

また、相手を殺めたのは正当防衛にあたり、刑に処せられなかったようなケースであれば、欠格事由にはなりません。

②被相続人を殺した犯人を知っていて、告訴しない場合

自分で殺した場合だけでなく、被相続人を殺した犯人を知っているのに殺害者をかばうために告発・告訴を行なわかった人物も相続欠格となります。

ただし、告訴のできない小さな子ども、精神病などで是非の判断能力がない時、殺害者が自分の配偶者や直系血族の場合は除かれます。

③詐欺や脅迫により被相続人の遺言や遺言の変更を妨げた場合

欠格事由に該当する3番目のケースは、被相続人が遺言することや、遺言の取り消し・変更を考えていることを知り、それを詐欺や恐喝で妨害した場合です。

④詐欺や脅迫により被相続人に遺言や遺言の変更を強制した場合

実際に被相続人に詐欺や脅迫で、遺言させた場合や遺言の取り消し・変更させることも相続欠格になります。たとえば次男が父親に刃物を突きつけ、「”私の遺産の半分は次男に相続する”と書け」と強要・脅迫した場合です。

⑤被相続人の遺言書を自己都合により偽装、隠蔽、破棄した場合

相続人が遺言書を発見した際に、「この遺言書があると自分が不利になる」と考え、遺言書を偽造、変造、破棄、隠蔽すると相続欠格になります。

「相続欠格」になるとどうなる? よくある疑問と回答4選

欠格事由に該当して相続欠格になった場合、どうなるのでしょうか?

よくある疑問に対する回答を次に紹介します。

- 相続発生後に相続欠格になった場合、遺産相続の権利はどうなるのか?

- 遺言書で相続人と指定されていても相続できなくなるのか?

また、最低限度の相続分である「遺留分」はどうなるのか? - 相続欠格した人の相続分は子が代襲相続できるのか?

- 相続欠格は他の親族が亡くなった場合に影響があるのか?

①相続発生後に相続欠格になった場合でも、遺産相続権を失う

被相続人の死亡日から相続は始まります。「相続発生後に、相続欠格になった場合、相続権は失うのか?」という疑問はよく耳にします。

相続発生前に相続欠格となる事由が発生した場合には、相続欠格事由が起こった段階から相続欠格となります。そのため、相続欠格となった者がすでに遺産を受け継いでいた場合、相続のやり直しを行う必要があります。

②遺言書で相続人と指定されていても、相続できない

被相続人が遺言書を残している場合は、相続は遺言書の内容を優先します。その場合、遺言書に記載された人が遺言書に記載されたとおりに財産を取得します。

「遺言書で相続欠格事由に該当する相続人に財産を取得させる内容になっていたら、財産を取得できてしまうのでは?」という質問も多く寄せられますが、相続欠格になると遺言によって被相続人の財産を受け継ぐ権利も失うので、相続することはできません。

③相続欠格した人の相続分は子が代襲相続できる

「相続欠格者の相続分は、代襲相続できないのではないか?」という質問も多い質問です。

相続欠格となった相続人は、相続の権利を失いますが、相続欠格となった相続人に子がいる場合、その子が相続欠格者の代わりに相続する権利を有します。

この制度を「代襲相続」といいます。代襲相続は、相続人が相続欠格により相続権を失っている場合にも適用されます。

代襲相続は、被相続人の子および兄弟姉妹にのみに認められたもので、これらの人が相続放棄以外の理由で相続権を失った場合にその子(つまり被相続人の孫、甥・姪)が相続放棄したヒトに代って相続分を相続する制度です。

④相続欠格は、原則特定の被相続人のみとの間に限られる

「相続欠格者になったら、ほかの親族が亡くなった場合でも影響がでるのではないですか?」という質問もありますが、相続欠格は特定の被相続人のみとの間で発生するため、ほかの被相続人の相続では相続欠格とはなりません。

たとえば父親が被相続人の場合に、長男が相続欠格とされても、母親の遺産相続の際には、母親の遺産相続で相続欠格事由に該当していなければ相続欠格とはならないのです。ただし、親を殺した者は祖父母の遺産を代襲相続できないようになっています。

「相続欠格」と「相続廃除」の違い

民法には、相続欠格によく似た制度の「相続廃除」があります。

被相続人に対して①虐待をした、②重大な侮辱を加えた、③そのほかの著しい非行(被相続人の財産を浪費、多額の借金を返済させたなど)があった場合には、被相続人の意思によって相続人の相続権を奪うことができる制度です。

相続欠格と相続廃除の違いは、相続廃除が被相続人の意思によるものであるのに対し、相続欠格は強制的に相続人の権利を失うものであることです。

相続廃除に該当する者には、相続人の「遺留分」は認められません。

遺留分とは法定相続人に保障される最低限の相続財産です。遺留分が認められているのは、被相続人の配偶者、直系卑属(子、孫、ひ孫など)、直系尊属(父母、祖父母、曾祖父母など)です。

反対に、相続人のなかで遺留分の権利が認められていないのは、被相続人の兄弟姉妹、相続放棄した人、相続廃除された人、相続欠格者などです。

「相続欠格」や「相続廃除」は取り消しできる?

一度なってしまった「相続欠格」と「相続廃除」は取り消しできるのでしょうか?

「相続欠格」と「相続廃除」は、取り消しについての対応が異なります。

次に詳しく説明します。

「相続欠格」は取り消しできない

相続欠格が取り消しされることはありません。

もし生前に被相続人から許しを得ていたとしても、その被相続人の相続人になることも、遺言によって財産を受け取ることもできません。

ただし、被相続人に許してもらい、生前贈与や生命保険の受取人になるという方法で財産を分けてもらうことは可能です。

「相続廃除」は取り消しできる

相続廃除は被相続人の意思で取り消しができます。

その場合は、被相続人が存命中に家庭裁判所に取消しの請求をすることになります。

廃除の取消しは遺言によってもできますが、その場合は、遺言の内容を実現することを任された「遺言執行者」が家庭裁判所に対して請求を起こします。

相続廃除は、被相続人の意思を尊重する制度なので、被相続人が一度行った廃除を取消したいと考える場合には、いつでも取消す自由が認められています。

廃除取消しの審判が確定すると、廃除された推定相続人は、その相続権を回復します。

廃除取消しの審判が、被相続人の死後に下された場合でも、その効果は過去にさかのぼり、相続人は相続発生当時から相続権を有していたものとして取り扱われます。

相続トラブル

法廷(家庭裁判所)に持ち込まれた遺産トラブルの件数が増加しており、1985年には6,176 件でしたが、2010年には13,600 件となっており、25年間で実に2倍以上になっています。

親族間の対立はお金の問題に終わらず感情的なトラブルになり、関係が破綻します。

相続トラブルというと資産家の問題に思いがちですが、そうではなくむしろ遺産額が少ない方が多いのです。

「うちは大して財産もないし、関係ないわ」と思っていたら、あんなに仲の良かった姉妹、兄弟が分裂、挙句は自殺にまで発展したということもあります。

問題の根源は、自分が死んだ後の財産や身分関係について予め意思表示をしておかなかったことにあります。是非、残された者たちが仲違いをしない配慮をしておいてあげたいものです。

民法の相続制度の概要(国税局)

相続人が遠くに住んでいて、しかも高齢者の場合

このケース、実は多いのです。

最近はシングルのまま、逝かれる方が増えています。

こういったケースでは、相続をする人も高齢になっているケースが多いですし、相続人も多い場合があります。また、核家族化に伴い、相続人が遠くに住んでいるケースも増えています。

遺産分割協議をするためには、全ての相続人から実印で捺印をしてもらい、印鑑証明をもらう必要が生じます。

しかも相続人が多い場合、戸籍から誰が相続人かを調査するのが大変厄介です。

また、遠くに住んでいる相続人と協議をするのが難しい場合もあります。

しかも、相続人の中に認知症の方がいた場合、遺産分割協議をするためには後見人を選任する必要がありますが、後見人の選任にも時間が掛かります。弁護士を探すことも生じます。

このようなケースの場合、早めに公的に通用する遺言書を書いておくことをお勧めします。また孤独死にならない工夫も必要です。孤独死そのものは本人の選択ですから、寂しいものとは言えません。問題なのは後の処理です。是非、遺言書と、その存在が分かるようにしておきましょう、特に生命保険とか請求もれにならないようにしておきましょう。

まとめ

相続は相続税対策もあります。家族間の感情ももつれが生じる懸念もあります。

すべては準備が大切です。遺された者たちが「し合わせ」に過ごせる「配慮」が欠かせません。

コメント