こんにちは、人生100年時代のマインドフルネスなファイナンシャルプランナー、ルーティンワーカーなゲンキポリタン、三宝院沙門です。

投資はしたいけれど怖くて踏み出せないのです。どこからどう始めたらいいのやら?

自分の見方には、誰でも身体がゆがんでいるように、「認知の歪み」が影響します。

認知の歪みはメンタル・モデルも歪めてしまいお金の取り扱いも歪めます。お金は貯めるより使うほうがはるかに優しいという格言を肝に銘じて歪みを修正していきましょう。

お金は常にどこかに向かって動いています。手にしている間にどう扱うか、人格を映し出すとともに、どの決定もなんらかの結果を生み出します。

こんにちは。般若の呼吸で歩き遍路するゲンキポリタンなFP、三宝院沙門です。

200年ライフのお金。判断ミスをふせぐためにここでは「株式」について学びましょう。

![]()

株主の権利

株式とは、株式会社が資金調達にために発行する証券です。

株式会社に出資して株主になると以下の株主権が付与されます。

- 経営参加権 (議決権)

会社経営に参加できる権利。

株式総会に参加して株式数に応じた議決権を行使できる - 剰余金配当請求権

剰余金配当を受ける権利 - 残余財産分配請求権

会社が解散した時に、残った財産を持株数に応じて分けてもらえる権利

議決権のない株式や配当金を優先してもらえる株式などもあります。

株式の種類

- 普 通 株

標準的な、制約あるいは優先権のない株式 - 優 先 株

剰余金配当請求権、あるいは残余財産分配請求権について 優先的な地位が与えられている株式 経営参加権(議決権)は制限されるのが一般的、多くの場合、無議決株です。 - 劣 後 株

剰余金配当請求権、あるいは残余財産分配請求権について普通株に対して地位が劣る株式

株式の単位

- 東京証券取引所をはじめとする全国の証券取引所では、上場株式の売買単位を100株に統一。

- 株式の取引単位のことを単元株といいます

- 原則として株式の売買は単元株の整数倍で行います。

基準の数値があるとき、元の数値を基準の数値の整数倍のうちで最も近い数値に置き換えることです。

基準の数値が0.2のとき、例えば1.12を0.2の整数倍に丸めると1.2になります。

0.2,0.4,0.6,0.8,1.0,1.2,…と続く数値のうちで1.12に最も近いのは1.2

株式市場 (株式取引の実際)

株式は通常、証券取引所を通じて売買されます。

(1) 証券取引所

日本には東京証券取引所をはじめ全国に4取引所(東京、名古屋、福岡、札幌)があります。

東京証券取引所

2022年4月から市場区分の見直しがあり、3つの区分に変更されました。

- プライム市場・・・・グローバルな投資家と建設的に対話する企業向けの市場

- スタンダード市場・・一定の流動性とガバナンスの水準を備えた企業向けの市場

- グロース市場・・・・高い成長可能性を持った新興企業向けの市場

名古屋証券取引所

- 1部・2部

- セントレックス

福岡証券取引所

- 本則市場

- Q–Board

札幌証券取引所

- 上場株式市場

- アンビシャス

売買の実際

(1) 口座開設

口座設定用紙の提出と、マイナンバー(個人番号)の提供およびマイナン バー(個人番号)確認書類、本人確認書類の提出

(2) 注文方法

① 銘柄名

② 売り買いの区分

③ 株数

④ 指値注文か成行注文か

指値注文

- 指値(さしね)注文は売買の値段を指示して注文する方法。

- 指値より不利な値段での売買はしないという注文方法、

- 買いでは指値より安く買え、売りでは指値より高く売れることがある。

- 売買成立の可能性は成行(なりゆき)注文の方が高い。

指値注文より成行注文の方が優先される(成行注文優先の原則)

成行注文

- 売買の値段を指示せずに注文する方法。

- 意図する価格とかけ離れた値段で売買されることがあります。

A社株式をいくらでもいいから1000株買いたい=成行注文

A社株式を1株500円(以上)で1000株買いたい=指値注文

また、証券会社によっては、取引所で成立した価格を価格毎の出来高で加重平均したⅤWAP(売買高加重平均価格)での注文もできる。

(3) 受渡し

株式の売買代金は、売買成立の当日(約定日)から起算して3営業日目に受渡しするのが原則。

約定日は、株式の買い注文や売り注文が成立した日。

受渡日は、売買の決済をする日となります。

売買が成立した場合、約定日から3営業日後が受渡日となります。

買い注文…約定日から2営業日後に購入代金を引き渡して、株式を受け取ります。

売り注文…約定日から2営業日後に保有株式を引き渡して、売却代金を受け取ります。

(例)約定日から受渡日までの日程

約定日:月曜日⇒受渡日:水曜日

約定日:木曜日⇒受渡日:月曜日 (土曜日・日曜日などの非営業日は受け渡しを行いません)

(4)株式売買成立の3原則

証券取引所における売買方式は、もっとも値段の低い売り注文ともっとも値段の高い注文を合致させるオークション方式です。

売買の成立に関する基本的な原則である「競争売買の原則」に基づいて行われます。

「競争売買の原則」とは、

- 成行注文優先の原則・・・・指値注文より成行注文が優先されます

- 価格優先の原則・・・・売りについては最も値段の低い注文が優先し、買いについては最も値段の高い注文が優先する

- 時間優先の原則・・・・同じ値段の注文については、先に出された注文を優先します

から成り立っています。

この3つの原則に従い、最も優先する売り注文と最も優先する買い注文との値段が合致した時に、その値段を約定値段とする売買が成立します。

人生をワンダフルにするには、まず認知の歪みを正しておくことです。

認知に歪みにあると、間違った選択をしてしまう確率が大幅にアップします。

しかも「一瞬のできごと」です。ホントに一瞬です!

「この瞬間」という「いまここ」に認知の歪みが飛び出してしまうのです。

自分でない自分が飛び出して『?』になってしまいます!!!

自分の癖(くせ)なので、勝手に飛び出します!

一瞬をあるがままに、注意深く、随所に主たれ、主体性を「おもてなし」できるようにしてく義務があなたにはあります。

一瞬を正しく選択できるようにするには日頃の精進が大切です。

お金でつまずく人は「感情的になって人間関係のこじれ」て失敗します。

一刻でも早く修正しておくことをおすすめします。

(5)値幅制限(ストップ高)

株価というのは、本来は市場の実勢に任せて形成されるべきですが、過度な株価の乱高下で投資家が冷静な投資判断ができずに不測の損害を被らないように、証券取引所では、株価の1日の変動幅を一定の範囲に制限しています。

これを制限値幅といい、前日の終値を基準として各銘柄の価格帯によってその値幅が定められています。

例えば前日の終値が500円以上700円未満であれば、その値幅は上下100円となっています。

- ストップ高・・・前日の終値に対して値幅制限いっぱいまで株価が上がること。

- ストップ安・・・前日の終値に対して値幅制限いっぱいまで株価が下がること。

(6)立会外取引

立会外取引とは、証券取引所で行われる時間外取引のことをいいます。

(7)「株式ミニ投資」と「株式累積投資」

- 東京証券取引所をはじめとする全国の証券取引所では、上場株式の売買単位を100株に統一。

- また少額取引をできる仕組みとして「株式ミニ投資」と「株式累積投資」があります。

株式ミニ投資

- 通常の売買単位の10分の1の整数倍 9/10以下の売買が可能。

- 単元未満で取引により少額投資もできます。

- 株式ミニ投資の場合、単元株が1株の銘柄は利用できない。

- 指値注文はできない。

- なお、通常の売買単位は新聞の証券面、日経会社情報や会社四季報に記載されている。

株式ミニ投資のメリット

- 少額から分散投資できる

- 少額ずつ買えば、高値づかみのリスクを軽減できる

- 配当を受け取れる

- 一部の銘柄では株主優待がある

株式ミニ投資のデメリット

- 株式取引手数料が割高

- 名義が証券会社になる

- すべての銘柄が取引できるわけではない

- 注文方法が限られている

株式累積投資

- 毎月一定額(1万円以上1,000円単位)を積立方式で購入できる制度(上限100万円未満)

- 同一銘柄を継続的に買い付ける制度

- 毎月決まった日に証券会社に払込み、証券会社が購入する

- 指値注文はできない

株式累積投資のメリット

- 10,000円以上から1,000円単位程度の少額で続けられる

- 毎月の投資金額を固定化、安定化できる

- ドルコスト平均法で平均買付単価を低くできる

- 保有株数に応じて配当金がもらえる

株式累積投資のデメリット

- 大手証券会社でしか株式累積投資はできない

- 証券会社が選定する株からしか購入できない

- 売買手数料や口座管理料などの手数料が必要

- 名義が証券会社になるため株主優待を受けられない

ドル・コスト平均法

ドル・コスト平均法とは、購入価格平均化の方法(平均買付単価を抑える方法)です。

価格が日々変わる金融商品を一度に購入するのではなく、一定額ずつ分けて購入します。

・価格が低いとき・・・多くの口数を購入

・価格が高いとき・・・少しの口数を購入

することになります。つまり、「価格が安ければ多く、高ければ少なく」買います。

- 例えば積立投信などで毎月一定額を積み立てると、価格が高いときには少なく、安いときには多く買い付けできます。

- 毎月一定量(口数)を買う方法より、結果的に買付単価が平準化することができます。

- 価格が変動する金融商品は、たまたま価格が高いときに一気に購入すると、高値づかみをしてしまう可能性があります。

- また、時間分散によるリスク軽減効果が期待できます。

ドル・コスト平均法の計算方法

1回あたり10,000円の投資金額でA社株式を4回購入した場合の平均取得単価(株価)の算出方法

購入株数=(10,000円÷1000円)+(10,000円÷800円)+(10,000円÷1,250円)+(10,000円÷2,000円)=35.5株

平均取得単価(株価)=40,000円÷35.5株=1,127円

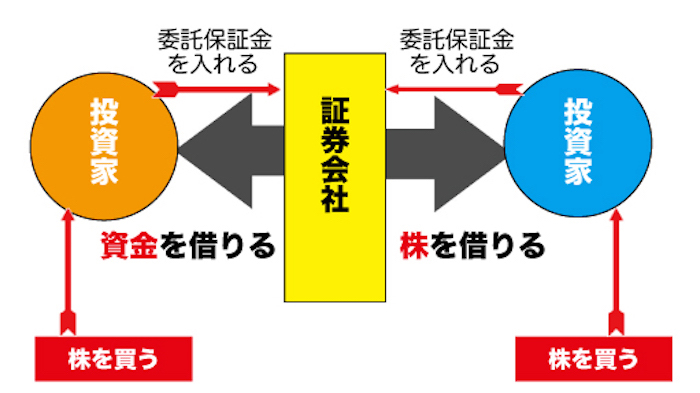

信用取引

- 信用取引とは、現金や株式や国債など有価証券を担保として証券会社に預けて、証券会社からお金を借りて株式を買ったり、株券を借りてそれを売ったりする取引のことです。

- 最大預けた担保の評価額の約3.3倍まで株式の取引ができます。(委託保証金÷3.3)

- 信用取引には、売買手数料のほかに、金利・貸株料など信用取引だけのコストがあります。

詳細は各証券会社で確認。 - 信用取引には、制度信用取引、一般信用取引、1日信用取引の3種類があります。

制度信用取引は、原則として6ヵ月目の応当日前営業日までに、反対売買、現引・現渡によって建玉を決済する必要があります。

一般信用取引の返済期日は証券会社によって設定が異なっており、制度信用取引よりも期間が長い点がメリットです。一方で金利・貸株料は制度信用取引よりも高い点がデメリットです。【DMM 株】の一般信用取引買いは無期限で使い勝手が良好です。

1日信用取引は当日中に手仕舞う必要がある信用取引で、制度信用取引より取引コストが低い点がメリットです。【DMM 株】の場合は、買い方金利が一律で1.9%となっており、制度信用取引のVIPコースと同水準となっています。

一般信用取引

- 一般信用取引とは、投資家と証券会社の間で結ぶ契約です。

- 投資家は証券会社から借りた資金に金利を上乗せして返済する必要があります。

- 銀行に借金して返済するのと同じような感覚です。

- 投資家は証券会社との取り決めですから、金利や返済の期限などは証券会社側で自由に決められます。

- 決済期限は無期限にすることも可能。現実には、制度信用取引よりも金利が1%くらい高いです。

たとえば委託保証金率が30%で500万円の買い建てを行う場合の委託保証金は300万円×30%=150万円です。つまり150万円しかもっていなくても500万円の株式を購入できます。

制度信用取引

- 制度信用取引とは、「証券取引所が公表している制度信用銘柄選定基準を満たした銘柄のみを対象としておこなわれる信用取引」です。証券取引所のお墨つきの株を借りるイメージです。

- 返済期限は6か月以内と決められていて、金利も証券取引所ごとに決められたものとなります。

- 選定基準が厳しい分、銘柄に信頼性があるので、一般信用取引に比べて貸し出し金利は低めになっています。

- 銘柄によっては一般信用取引はできますが、制度信用取引はできない銘柄も存在しています。

株式市場の諸指標

株式市場の株価水準や動きを見る指標として次のような相場指標があります。

- 日経平均株価

- 単純平均株価

- 東証株価指数(TOPIX)

- 東証REIT指数

- S&P500種株価指数

- 時価総額

- 売買高(出来高)、売買代金

- 日経ジャスダック平均 ・ ジャスダック指数

- JPX日経インデックス400

業種(セクター)間のバランスを考えつつ、日本経済新聞社が銘柄を選出しています。

選出した225銘柄について独自計算(株価換算係数などによる調整)を当てはめ、225銘柄の平均値を算出します。

一方で2022年時点でのTOPIX(トピックス)とは、東証のプライム市場に上場する銘柄すべてをもとに算出する指数です。対象の銘柄の時価総額を基準に算出します。

TOPIXは東証の市場区分見直しに伴い、一定未満の時価総額の銘柄については、2022~2025年の間で段階的に構成比率が低減されます。

日経平均株価とTOPIXは、どちらも株式市場全体の動きを反映する指標です。

おおまかに言えば、指標が上昇すると景気上向き傾向、下落すると下向き傾向と捉えておくとよいでしょう。但しあくまで株式市場の中だけでの話で、実生活の景気を100%反映しているわけではありません。

日経平均株価は株価の高い銘柄、TOPIXは時価総額の大きい銘柄からの影響を受けやすい特徴があります。

なお、日経平均株価とTOPIXは、株式投資においては「インデックスファンドのETF・投資信託」の運用指標になります。

投資信託の購入も検討している場合は、覚えておくとよいでしょう。

(1)日経平均株価

東京証券取引所のプライム市場上場銘柄の中の代表的な225銘柄の株価平均です。しかし株価平均は株式分割など行うことで下がるので指数の連続性が失われないように除数を用いて修正した修正平均株価です、あくまで225銘柄の株価の平均なので、株価の高い銘柄(値がさ株)の変動に影響を受けやすい傾向があります。但し、日経平均株価の対象となる225銘柄を定期的に入れ替えられます、

(2) 単純平均株価

- 上場銘柄の株価を合計し、銘柄数で除したもので、平均的な株価水準を知ることができる。

- 権利落ち修正は加えられないため、連続性は保たれない。

(3) 東証株価指数(TOPIX)

- 東証市場第一部上場全銘柄を対象に、上場株式数でウエイトを付けた時価総額指数(加重平均)。

時価総額の大きな銘柄の影響を受けやすい。 - 平成18年7月からは、従来の発行済全株式を基準とした算定方法から、実際に市場に流通している株式(浮動株)だけを対象とした算定方法(浮動株指数)に改められた。

(4) 東証REIT指数

- 東証REIT指数とは、東京証券取引所に上場しているREITの全銘柄の時価総額加重平均です。

- 基準日である2003年3月31日の時価総額を1,000として算出される。

- 東京証券取引所が算出・公表しており、日本の不動産の指数として普及している。

(5) 時価総額

上場各銘柄の株価に上場株式数を乗じて合計したもので、株式市場の規模を知ることができる。

(6) 売買高(出来高)、売買代金

売買が成立した株数と金額。

(7) 日経ジャスダック平均 ・ ジャスダック指数

日本銀行と整理ポスト銘柄を除いた全銘柄を対象として、日経平均株価と同じ方式で算出した修正平均株価。

ジャスダック指数は、同じく日本銀行と整理ポスト銘柄を除いた全銘柄を対象として、東証株価指数と同様の方式である時価総加重平均方式により算出された指標。

(8) JPX日経インデックス400

資本の有効活用や投資を意識した経営観点など、グローバルな投資基準に求められる諸要件を満たした、投資家にとって投資魅力の高いと思われる400銘柄で構成される株価指標です。

JPX日経400は400銘柄で構成されます。

- 対象となる銘柄は東証一部、二部、マザーズまたはJASDAQに上場する銘柄です。

- その全銘柄から上場後3年未満、債務超過や3年連続の営業赤字や最終赤字の会社を除外します。

- 次に、直近3年間の売買代金、選定基準日(6月最終営業日)の時価総額により上位1000銘柄を選定します。

- この1000銘柄に順位を付けていきます。順位付けの方法は、下記の3項目で加点していきます。

- 3年平均ROE(株主資本利益率):40%

- 3年累積営業利益:40%

- 時価総額(選定基準日時点):20%

- さらに、独立社外取締役2人以上、IFRS採用、英文資料の開示で加点します。この結果、スコアが高い400銘柄が選定されます。

このようにJPX日経400の銘柄が決まります。

日経平均株価の知名度は高いものの、市場全体を表しているのが東証株価指数であり、機関投資家、年金等では東証株価指数の利用度が高まっています。

投資指標

投資指標は、安全な投資のための判断基準になる指標です。

これらは少額で始めたい方にとってのツールにもなります。

- 株価収益率(PER)

- 株価純資産倍率(PBR)

- 株主資本利益率(ROE)

- PBR、PER、ROEの関係

- 配当利回り

- 配当性向

- 総資本回転率

- 株主資本比率

- 流動比率

利益に関する指標:株価収益率(PER)

株価収益率(PER)・・・・PER:Price Earnings Ratio

この指標は投資を行う上で誰もが最も気にする指標です。

企業の株価の割安度を図る判断材料となります。

株価が1株当り税引後利益(純利益)の何倍まで買われているかをみる指標です。

PERの数値が大きければ大きいほど株価は割高と判断されます。

.jpg)

- 1株利益についても触れておきます。

- 1株利益はEPS(Earnings PER Share)と言われ、<株価収益率>にも出てくるEarningsは収益のこと。

計算式は税引き後利益 ÷ 期中平均発行済株式数です。 - 倍率の数字については、そもそもPERは「○○年先の利益までが現状の株価に含まれている」ことを表すので、数字が少ない方が割安になります。

- 10倍なら10年間で、20倍なら20年で、株価相当になる為、どちらが割安か明白ですね。

たとえば、純利益が1000万円、発行済み株式数が10万株の場合、EPSは、1000万円÷10万株=100円です。つまり、この会社の利益は1株当たりだと100円です。

さて、この会社の株価が現在、2000円だとします。

EPSが100円ですから、その20倍の値段がついている、というわけです。

この「20倍」がすなわちPERで、PERとは「今の株価が“1株当たりの純利益”の何倍なのか」株価収益率を示したものなのです(EPS×PER=株価)。

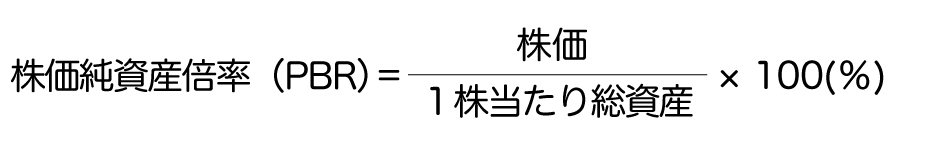

資産に関する指標:株価純資産倍率(PBR)

株価純資産倍率(PBR)・・・・Price Book-value Ratio

Book-valueとは帳簿価格の意味です。

株価(時価)が含み資産を考慮に入れないで、1株当たり純資産の何倍まで買われているかをみる指標です。PBRの数値が大きいほど割高と判断されます。

- PER(株価収益率)と同様、PBRも企業の株価の割安度を測る判断材料となります。

- 実際の計算式は、上記のように株価÷1株当たり純資産となり、一般的にPBRが1を下回ると非常に割安です。

- 株式会社が解散した場合、株主は保有する株式数に応じて当該会社の純資産を分配してもらう権利を保有しています。

- PBRが1の場合、株価と1株当たり純資産が一致するので投資した金額と同額が株主の手元に戻ってくる計算になります。

- PBRが1より高ければ高いほど株主の手元に戻ってくる金額は少なくなり、逆にPBRが1を下回る場合には投資金額以上の資金を手に入れることができることになります。

- PBRが低ければ低いほど、企業が解散した時に手元に戻る金額が大きくなり、投資リスクが低いと言えます。

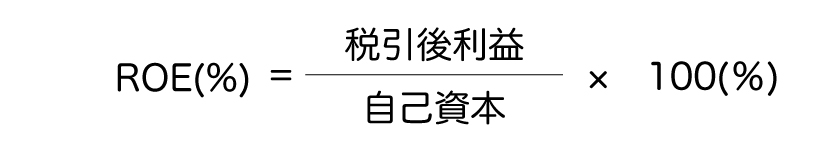

成長性に関する指標:株主資本利益率(ROE)

自己資本利益率(ROE)・・・・Return On Equity

Equity エクイティとは、株主資本のこと。

自己資本利益率(ROE)・・・・会社が株主から出資された資金等、すなわち自己資本をもとにどれだけの利益を得たかをみる指標

- ROEの数値の高い企業は、効率的に利益を上げている企業であることを示しています。

企業の稼ぐ力を見る指標なので、近年注目が集まっている指標です。 - 会計基準も含め世界基準で企業が評価されるようになった現在では最も重要視される指標であるといえます。

PBR、PER、ROEの関係

PBR=ROE×PER、PER=PBR÷ROE、ROE=PBR÷PER

PBRとPER

PBRとPERは、ともに株価が割安か割高かを判断するものです。

計算式は以下の通り。

- PBR=株価÷1株あたり純資産

- PER=株価÷1株あたり純利益

つまり、基準となる会社の実力に対して、何倍の株価であるか(どのくらいその企業が評価されているのか)を計算しています。

会社の実力に比べて株価が低い(PBRやPERが低い)と割安であると判断できるという理屈ですが、実際は、単にその会社が人気があるかどうか、市場から期待されているかどうかを表しているに過ぎません。

PBRやPERだけを判断材料にして、投資、特に短・中期投資を行う事は危険です。

大切なポイントは株価が基準である会社の実力の何倍であるかという点です。

つまり、どちらも株価÷基準で求めることができるという事です。

ROEとPBR・PER

資本の上の利益=税引き後純利益÷株主資本(=純資産)という式で求めます。

投資家は当然ROEが高い企業に投資したいと思うので、企業経営者もROEの向上を意識します。

株式指標のJPX日経400は、ROEが高い企業を集めたものです。益々ROEは重視されるでしょう。

PBR=ROE×PER

PER=PBR÷ROE

ROE=PBR÷PER

という関係式が成立します。

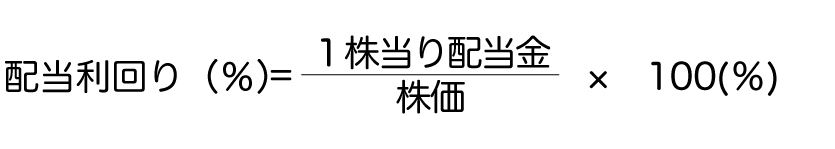

配当に関する指標:配当利回り

配当利回り・・・・ 株価に対する年間配当金の割合を示す指標

- 株式投資をすると、投資先の会社から配当という形でリターンを得ることができます。

- リターンをどれだけ効率的に得ることができるかを示した指標が配当利回りです。

- 例えば株価が100円で配当が3円である場合には配当利回りは3%となります。

- 日経225を構成する企業の配当利回りの平均は1.8%程度ですが、これを上回る配当利回りを持つ企業も多数あります。

- 一般的に、配当利回りが高ければ高いほど、配当金額に対して株価が割安と言えます。

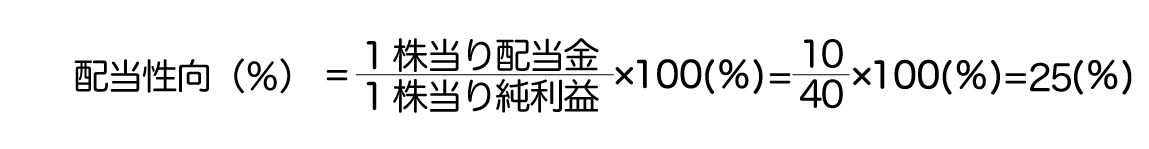

配当性向

配当性向・・・・税引後利益のうち配当金として支払った割合を示す指標

例)1株当りの純利益(税引後)が40円で、1株当りの配当金が10円の場合、配当性向はいくらか。

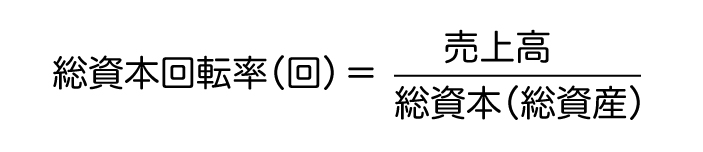

総資本の運用効率:総資本回転率

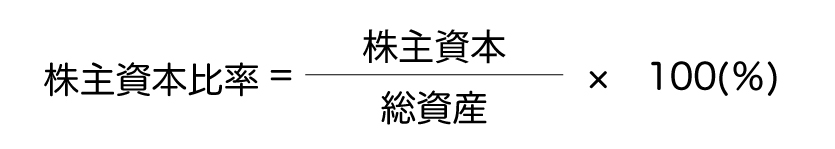

経営の安定度に関する指標:株主資本比率

株主資本比率とは、総資産に対する株主資本の比率を示した指標です。

株主資本比率が高いほど、財務の健全性が高く、倒産の可能性が低いと言えます。

- 株主資本比率は業種によって大きく異なるため、異業種間での比較には向いていませんが、同業種間での比較には有用です。

- 株主資本比率に似た指標に自己資本比率があります。

- 株主資本比率の計算式の株主資本の部分を自己資本にすると、自己資本比率を算出することができます。

※株主資本 資本金+資本剰余金+利益剰余金+自己株式

※自己資本 株主資本+有価証券評価差額金等

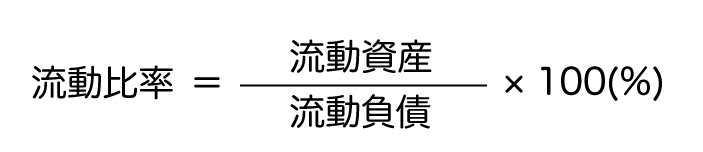

支払い能力に関する指標:流動比率

流動比率とは、企業の短期的な支払い能力を示した指標で、数値が高いほど安定した支払い能力を持っていることを意味します。

- 流動資産とは1年以内に現金化することのできる流動性の高い資産のことです。

- 流動負債とは1年以内に支払う義務のある負債を意味しています。

- 流動比率が1であれば支払い能力と支払い義務の額が一致していることを意味します。

- 1を下回る場合には、企業は手元の資産では流動負債を返済することができなくなり、この返済のために新たに資金調達しなければならなくなります。

少額ではじめて学びを深めたい人のツールになります。

株価純資産倍率(PBR)自己資本利益率(ROE)

まとめ

気づくことは学習のスタートになります。

自分の気づかないことは、学ぼうとしません。

学ぶことでイメージができて、考えることができるようになっていきます。

投資、株のイメージはどうでしょう。

怖いと思う人が多いのは、イメージがメンタルモデルに執着して身動きできなくなるのではないでしょうか?

まず気づくこと。

お金ではなく、200年ライフとは、どんなものなのか?

お金は複雑な因果関係で結ばれたシステム思考の典型的な事例です。

その本質について考えるには、人生全体を捉えることが必要です。

自己マスタリーの真髄を発揮してください。

- 株価・・・・・・・・・・・・500円

- 自己資本(純資産)・・・・・400億円

- 当期純利益・・・・・・・・・50億円

- 年間配当金・・・・・・・・・20億円

- 発行済み株式数・・・・・・・2億株

最後までお読みいただきありがとうございます。

般若の呼吸で歩き遍路するゲンキポリタンなFP、三宝院沙門でした。

コメント