所得控除とは、所得税を算出する際に、一定の要件に該当する場合に、所得から差し引かれるものです。

所得控除には、大きく分けて「物的控除」と「人的控除」があります。

物的控除とは、社会政策的な配慮から設けられる控除で医療費控除や寄附金控除などが該当します。

一方の人的控除には、「ひとり親である」「配偶者がいる」など納税者の個人的な経済事情が反映される控除で配偶者控除やひとり親控除が該当します。

また、控除には大きく分けて「所得控除」と「税額控除」があります。

所得控除が課税対象となる所得額を減らすのに対して、税額控除は所得税額から一定金額を控除するものです。つまり税金そのものを減らすことができる制度です。

ここでは、15の「所得控除」についてお話しします。

税額控除は別のページでご説明します。

所得控除

所得控除とは、納税者本人に扶養家族が何人いるか、病気、災害に遭ったなどの事情はないかといった、個人的な事情を加味して税負担を調整するしくみです。

たとえば、同じ所得でも独身の人と家族が5人いる人もいるでしょう。それなのに同じ納税額としてしまっては、家族5人を養っている人にとって重税感を与えてしまいます。

そこで、このような個人的な事情に応じて所得から一定金額を控除して所得を減らし、税負担を軽くすることにしたのが所得税の目的です。

つまり所得にかかる税金である所得税は、同じ所得金額であっても納税者の「扶養家族は何人いるか」「病気で医療費がかかったか」「災害に遭ったか」など、個々の事情を加味して税負担を調整します。これが所得控除です。

所得税は、個人が1 年間(1月1 日~12月31日)に得た総収入金額から必要経費を差し引いた所得(所得金額)に対して課税されます。

ただし、所得金額に直接税金が課せられるわけではなく、所得金額から所得控除額を差し引いた課税所得金額に税率を掛けて税額を計算します。

▼

課税所得金額=所得金額一所得控除額

▼

所得税額=課税所得金額×所得税率

所得控除の種類

所得控除には物的控除と人的控除があり、物的控除には、雑損控除、医療費控除、社会保険料控除、小規模企業共済等、掛金控除、生命保険料控除、地震保険料控除、寄付金控除の7 種類があります。

また、人的控除には、基礎控除、配偶者控除、配偶者特別控除、扶養控除、障害者控除、寡婦控除、ひとり親控除、勤労学生控除の8 種類があります。

雑損控除

雑損控除は、納税者や納税者と生計をーにする親族等が、災害、盗難、横領等により生活に必要な住宅や家財や現金などの資産に損失を受けた場合や、災害によりやむを得ない支出をした場合に認められます。

以下の2 つの金額のうち、多い方の金額が控除されます

-

-

損失額一総所得金額等の額X10%

-

災害関連支出ー5 万円

-

医療費控除

医療費控除とは、納税者本人や納税者本人と生計を同じくする(同居している者や一人暮らしの子など)配偶者・親族のために支払った医療費の一定額が納税者本人の所得金額から控除されるものです。控除額の上限は200万円です。

医療費控除の対象になるもの

- 医師、歯科医師による診療費など

- 通院費(電車代パス代などの公共交通機関の交通費) ※緊急時はタクシ一代も対象

- 義歯やインフラントの費用

- 人間ドック(健診で疾病が発見され、治療した場合)

- 医薬品(市販薬を含む)の購入費(健康増進のためのサプリメントの購入費は除く)

- 出産費用(定期健診費含む)

- マッサージの施術費

医療費控除の対象にならないもの

- 医師への謝礼金

- 自家用車で通院した場合のガソリン代や駐車場代

- 未払医療費

- 見舞客への接待費用

- 美容整形費

- – 人間ドック(健髭の結果、異常がなかった場合)

- 疾病予防-健康増進費用(ジムでのトレー二ング費用など)

- ・めがねやコンタクトレンズの購入費(治療に必要な場合は除く)

医寮費控除額

=(支払った医療費一保険金等で補てんされる金額}ー{「総所得金額等の5%」と「 lO万円」 の低い方の額}

保険金で補てんされる金額には、入院給付金、出産育児一時金などがあります。

中村さんが1 年間に実際に支払った医療費の合計額は25万円である。

また、中村さんは入院により生命保険から5 万円の入院給付金を受け取っている。

中村さんの医療費控除額はいくらか(東さんの総所得金額等は300万円)。

=(250,000-50,000)-30000✖️5% or 100,000

=200,000-100,000

=100,000円 この事例では10万円の医療費控除のなります。

[セルフメデイケーション税制(医療費控除の特例)1

セルフメデイケーシヨン税制とは、一定の要件(人間ドックなどの定期健診を受けている等)を満たした納税者が、病院で処方されていた医薬品の中で、一般のドラッグストアや薬局でも購入できるようになったもの(スイッチOTC医薬品という)の購入金額が年間1 万2,000円を超えた場合に、超えた金額を所得から控除できる制度のことです。控除額の上限は8万8,000円となっています。従来の医療費控除と併せて適用を受けることはできす、どちらか一方を選択し確定申告します。

対象となる医薬品の購入金額が年間で12万円の場合

12万円と1 万2000円の差額の10万8 000円ではなく、この場合、上限の88,000円が所得から控除されます。

社会保険料控除

納税者本人や生計をーにする配偶者・親族が負担すべき社会保険料を、納税者本人が支払った場合に、その全額が控除されます。控除額に上限はありません。

寄付金控除

寄付金控除は、国や地方公共団体への特定寄付金や赤十字などの特定公益社団法人、国立大学等の公益法人、政治資金規正法の規定する政党、国税庁認定NPO 法人に対する寄付金が控除の対象です。確定申告することが要件です。

=(特定寄付金の額または総所得金額等X40%のいずれか低い方の金額)ー2,000円

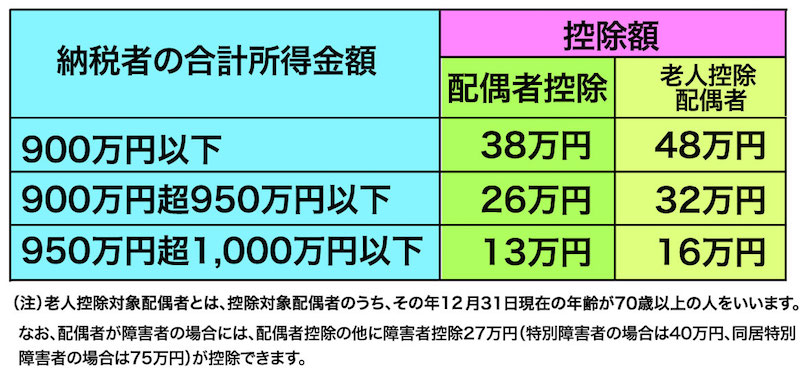

配偶者控除

配偶者控除とは、納税者に控除の対象となる配偶者がいる場合に、所定金額の所得控除が受けられるものです。

控除額は、納税者の合計所得金額により3段階になっており、合計所得金額が900万円を超えると控除額が段階的に縮小されます。

配偶者の要件は、生計が同じで、合計所得金額が48万円以下(給与収入のみの場合、年収103万円以下)となっています。

なお、納税者本人の合計所得金額が1,000万円超(給与収入のみの場合、年収1,195万円の場合、配偶者控除は受けられません。

- 納税者本人の合計所得金額が1,000万円(年収で1,195万円)を超えている場合

- 青色事業専従者や白色事業専従者となっている場合

- 配偶者の合計所得金額48万円(給与収入で年収103万円)を超えている場合

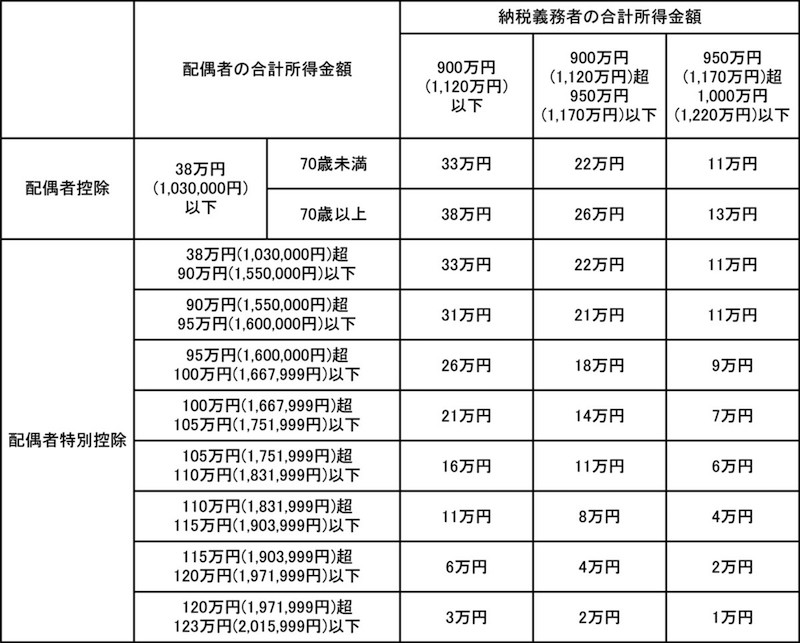

配偶者特別控除

- 配偶者の合計所得金額が48万円(給与収入で年収103万円)を超えても、133万円以下であれば、配偶者の合計所得金額に応じて、一定金額の所得控除が受けられる場合があります。

これを配偶者特別控除といいます。 - 配偶者特別控除は、納税者本人の合計所得金額と配偶者の合計所得金額により、控除額が異なり、最高で38万円が控除されます。

- 納税者本人の合計所得金額が1,000万円超(給与収入で年収1,195万円超)の場合、配偶者控除同様、配偶者特別控除も受けられません。

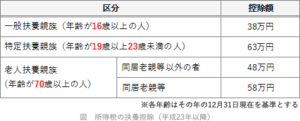

扶養控除

扶養控除とは、納税者本人に生計をーにする扶養親族(合計所得金額48万円以下)がいる場合に納税者の所得から一定額が控除されるものです。

基礎控除

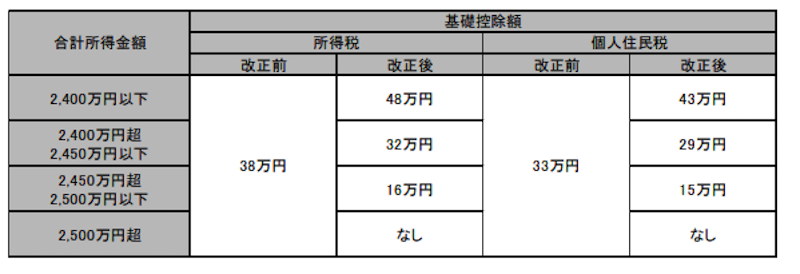

(改正前とは2020年以前)

(改正前とは2020年以前)

基礎控除とは、適用を受ける要件がなく誰でも利用できる所得控除です。

控除できる金額は一律48万円です。

基礎控除とは、15種類ある所得控除のうちのひとつです。

すべての納税者につき一律38万円が所得から控除されるものでしたが、税制改正が行われ、令和2年(2020年)から所得税の基礎控除は38万円→48万円、住民税の基礎控除は33万円→43万円と一律に引き上げられることになりました。

また、合計所得金額2,400万円超の個人はその金額に応じて、基礎控除額が段階的に減少され2,500万円を超えると0円となることになりました。

その年の所得が48万円以下の場合は、基礎控除を引くことで所得がゼロになるので、税金を払う必要がなく、確定申告も不要です。

なお、2020年分(令和2年分)以降の確定申告では、基礎控除が38万円から48万円に引き上げられました。また、源泉所得税も変更されていますので、2021年(令和3年)以降の確定申告の際には注意が必要です。

一定所得内であれば、原則、無条件で受けることができる控除で、控除額の上限は48万円です。控除額は合計所得金額に応じて異なり、2,500万円を超えるとゼロになるので適用されません。

その他の人的控除

- 寡婦控除

- ひとり親控除

- 勤労学生控除

- 障害者控除

寡婦控除

寡婦控除とは、夫を亡くした妻が利用できる所得控除のことです。

夫と離婚後に婚姻をせずに子供を養育している、または夫と死別した後に再婚をしていない場合に該当し、合計所得金額が500万円以下であれば利用でき、令和2年分からは一律で27万円の所得控除が受けられます。

寡婦控除による所得控除を受けると、納税額を計算する際の「課税所得」を減らすことができるので、寡婦に該当する場合は税負担を緩和することができます。

2019年以前の寡婦控除では「一般の寡婦」と「特別の寡婦」の2パターンが存在し、どちらに該当するかによって控除額が異なりました。

寡婦控除による控除金額

- 一般の寡婦:27万円

- 特別の寡婦:35万円(現:ひとり親控除)

現在「特別の寡婦」に該当する人は、令和2年分の確定申告より「ひとり親控除」に分類されています。

また、寡婦控除に似た言葉として「寡夫控除(妻を亡くした夫に対しての所得控除)」がありますが、令和2年分以降は寡夫控除が撤廃され、該当者はすべて「ひとり親控除」の対象に含まれます。

現在、寡婦控除とひとり親控除はそれぞれ異なる控除制度ですが、これらの所得控除を併用することはできません。

ひとり親控除

本人がひとり親である時に受けられる控除です。

改正によって、未婚のひとり親も控除の対象に加わり、

「合計所得が500万円以下」という所得制限が設けられました。

さらに以下の要件を満たしていることが必要です。

(1)その人と事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと。 (2)生計を一にする子がいること。 この場合の子は、その年分の総所得金額等が48万円以下で、他の人の同一生計配偶者や扶養親族になっていない人に限られます。

35万円の控除があります。

勤労学生控除

納税者自身が勤労学生であれば、一定額の所得控除を受けることができます。これを勤労学生控除といいます。勤労学生控除の対象となる人の範囲はその年の12月31日の現況で、次の三つの要件の全てに当てはまる人です。

- 給与所得などの勤労による所得があること

- 合計所得金額が75万円以下(令和元年分以前は65万円以下)で、しかも(1)の勤労に基づく所得以外の所得が10万円以下であること

例えば、給与所得だけの人の場合は、給与の収入金額が130万円以下であれば給与所得控除55万円を差し引くと所得金額が75万円以下となります。

- 特定の学校の学生、生徒であること

この場合の特定の学校とは、次のいずれかの学校です。- 学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校など

- 国、地方公共団体、私立学校法の第3条に規定する学校法人、同法第64条第4項に規定する法人、これらに準ずる一定の者(注1)により設置された専修学校又は各種学校のうち一定の課程(注2)を履修させるもの

- 職業能力開発促進法の規定による認定職業訓練を行う職業訓練法人で一定の課程(注2)を履修させるもの

(注1)(注2)については国税庁の「勤労学生控除」をご覧ください。

また、以上いずれかの学校に当てはまるかどうか分からないときは、通学している学校の窓口でも確認できます。

障害者控除

納税者自身、同一生計配偶者または扶養親族が所得税法上の障害者に当てはまる場合には、一定の金額の所得控除を受けることができます。これを障害者控除といいます。

| 障害者 | 27万円 |

| 特別障害者 | 40万円 |

| 同居特別障害者(※) | 75万円 |

(注)同居特別障害者とは、特別障害者である同一生計配偶者または扶養親族で、納税者自身、配偶者、生計を一にする親族のいずれかとの同居を常況としている人です。

障害者控除の対象となる人は、以下に挙げた要件のいずれかに当てはまる障害者です。

対象の障害者には2種類の区分があります。

「障害者」と障害の度合いがより重い「特別障害者」です。

(1)精神上の障害により事理を弁識する能力を欠く常況にある人。

この人は、特別障害者になります。

(2)児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により、知的障害者と判定された人。

このうち重度の知的障害者と判定された人は、特別障害者になります。

(3)精神保健及び精神障害者福祉に関する法律の規定により精神障害者保健福祉手帳の交付を受けている人。このうち障害等級が1級と記載されている人は、特別障害者になります。

(4)身体障害者福祉法の規定により交付を受けた身体障害者手帳に、身体上の障害がある人として記載されている人。このうち障害の程度が1級または2級と記載されている人は、特別障害者になります。

(5)精神または身体に障害のある年齢が満65歳以上の人で、その障害の程度が(1)、(2)または(4)に掲げる人に準ずるものとして市町村長等や福祉事務所長の認定を受けている人。このうち特別障害者に準ずるものとして市町村長、特別区区長や福祉事務所長の認定を受けている人は特別障害者になります。

(6)戦傷病者特別援護法の規定により戦傷病者手帳の交付を受けている人。このうち障害の程度が恩給法に定める特別項症から第3項症までの人は、特別障害者となります。

(7)原子爆弾被爆者に対する援護に関する法律の規定により厚生労働大臣の認定を受けている人。この人は、特別障害者となります。

(8)その年の12月31日の現況で引き続き6ヶ月以上にわたって身体の障害により寝たきりの状態で、複雑な介護を必要とする(介護を受けなければ自ら排便等をすることができない程度の状態にあると認められる)人。この人は、特別障害者となります。

まとめ

以上、15種類の所得控除について解説してきました。

所得控除には、物的控除と人的控除があり、物的控除には、雑損控除、医療費控除、社会保険料控除、小規模企業共済等、掛金控除、生命保険料控除、地震保険料控除、寄付金控除の7 種類があります。人的控除には、基礎控除、配偶者控除、配偶者特別控除、扶養控除、障害者控除、寡婦控除、ひとり親控除、勤労学生控除の8 種類があります。

基礎控除、医療費控除、災害や盗難による被害に適用される雑損控除、地震保険料や生命保険料の支払った場合の控除だけでなく、寄附金控除、障害者や寡婦(寡夫)、勤労学生が利用できる所得控除など、基本的な条件を知っていれば申告できる所得控除があります。

所得控除の種類別に要件を満たすための申告方法や申請のタイミング、確定申告の際に必要な書類の作成については関連記事も参考にしてみてください。

確定申告の手続きを税務署などの窓口で行うと時間や手間がかかります。フリーソフトを使えば隙間時間に作業を進めることができるので、確定申告ソフトfreeeを利用して、スムーズに確定申告を済ませると楽です。

コメント