総務省の2022年家計調査報告によると、65歳以上の夫婦のみの無職世帯の家計収支は毎月平均▲22,270円、65歳以上の単身無職世帯の家計収支は毎月▲20,580円となっており、夫婦、単身ともに毎月収支がマイナスとなっています。これは、無職世帯の主な収入源である年金だけでは足りないということを意味します。それが老後2,000万円不足するという話に繋がりました。

そこで、国民年金や厚生年金に上乗せする形で、『自分で作る』私的年金iDeCoや新NISAに注目が集まっることになりました。

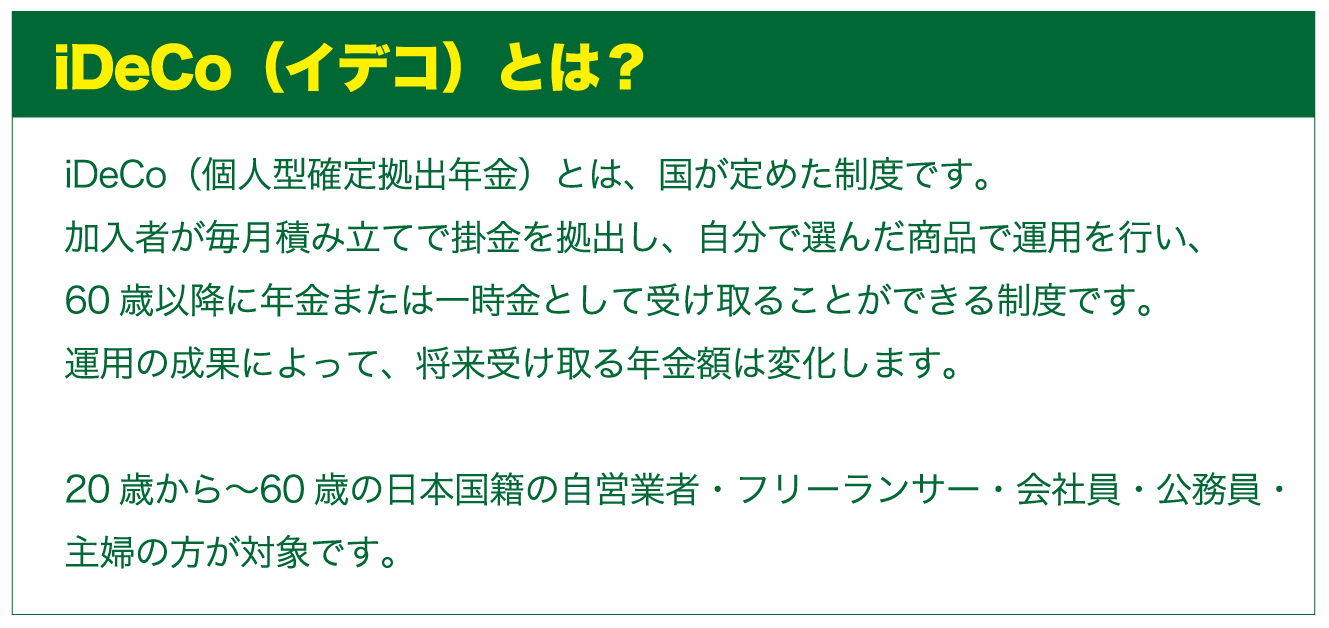

個人が掛金を出して、自ら運用し、老後資金を作る年金制度 個人型確定拠出年金(iDeCo イデコ)とは、国民年金や厚生年金などの公的年金に上乗せされる、老後資金づくりを目的とする年金制度のひとつです。 加入者が掛金を出して、自ら金融商品を選んで運用を行い、積み立てた資産は60歳以降に一括または分割で受け取ります。

こんにちは、般若の呼吸で歩き遍路をするゲンキポリタンなFP、三宝院沙門です。ここではじぶん年金iDeCo中心に絞って話します。

iDeCo ![]() とは愛称で、正式名称は「個人型確定拠出年金」です。

とは愛称で、正式名称は「個人型確定拠出年金」です。

「年金」という名前がつくので、あまり良い印象を持たない人がいます。

しかし、iDeCoは、老後の資産づくりのための最強のじぶん年金制度です。

iDeCoが、なぜ最強なのか、説明していきます。

70歳以上被用者になったら

ところが60歳はすぐに70歳になり、それでも勤務を続けていると「70歳以上被用者」になります、「70歳以上被用者」とは、厚生年金保険の加入基準を満たした70歳以上の従業員のことです。

そもそも厚生年金保険は原則70歳まで加入できる制度で、70歳に達した時点で厚生年金保険料を支払う義務がなくなります。

しかし、年金受給者は一定額の給与を受け取っていると年金額に調整が入る「在職老齢年金制度」が適用されます。70歳以上の従業員を雇用している場合に、企業は報酬額を年金事務所に通知しなければいけません。そのため、70歳に達して社会保険の加入基準を満たしている従業員は、70歳未満の社員と同様に社会保険の手続きを行なうことから「70歳以上被用者」と定義されています

iDeCoは国が定めた「老後資金」を準備する制度

iDeCoはネーミングが横文字だし、民間の金融機関の CMが目立つので、民間が作ったかのように思えます。

他の年金と同じく、老後の資金を準備するために、国が法律で定めた制度です。

iDeCoは、60歳まで引き出すことができない制度です。

裏返すと、iDeCoは、60歳までしか加入できない仕組みになっています。

国民年金は、すべての年金制度の基本です。20歳以上60歳未満の全国民には加入義務があります。

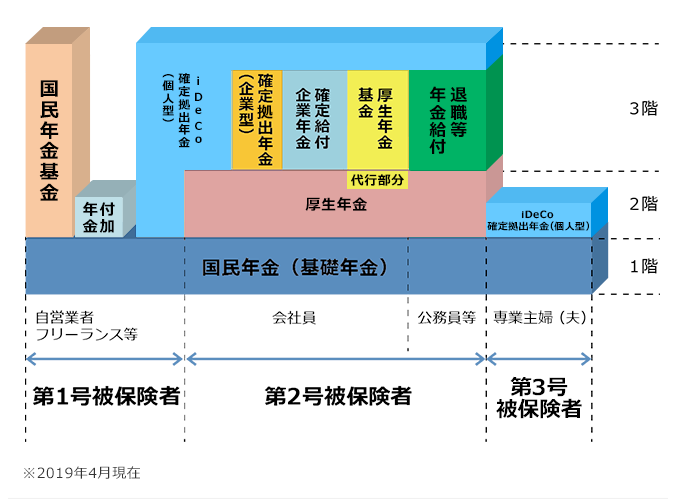

iDeCoは公的年金に上乗せして給付を受ける「私的年金(じぶん年金)」です。

なのでiDeCoに加入するなら、まず公的な「国民年金」を納付するようにしてくださいというわけです。

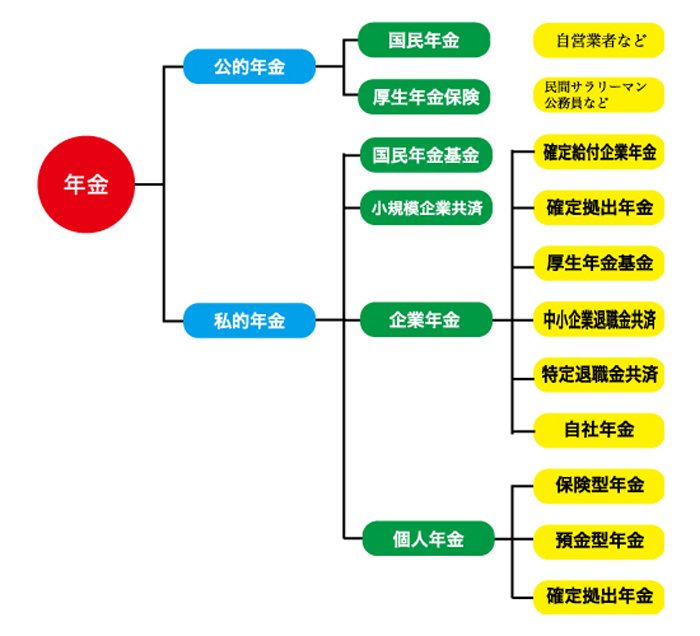

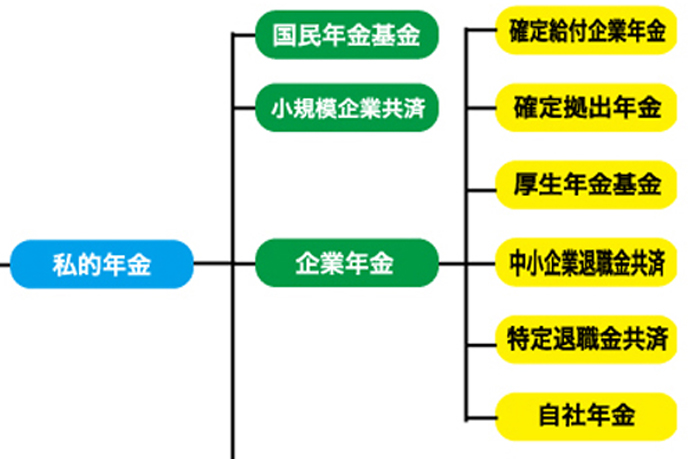

では、年金制度がどうなっているのか、全体像を整理してみましょう。

年金制度

年金制度(=仕組み)は、上の表のようになっています。

大きく分けて、公的年金(国の年金)、私的年金があります。

さらに私的年金には、国民年金基金、小規模企業共済、企業年金、個人年金があります。

公的年金

公的年金とは、自分が納める保険料以外に税金も投入されて運営されています。

私的年金(=じぶん年金)は、公的年金に上積みされる形で受け取れるようになっています。

国民年金と基礎年金は同じ?違うの?

国民年金と基礎年金は非常に紛らわしいのですね。整理しておきましょう。

基礎年金と国民年金はほぼ同じ意味で用いられ、基本的にほぼ同じ意味で用いられますが、厳密には違う言葉です。

基礎年金と国民年金は、「基礎年金=国民年金」として言葉を使っても問題ありませんが、本当は違うものを指しています。

国民年金は日本に住む20歳以上60歳未満の人が原則として全員が被保険者として加入する年金制度を指しています。

基礎年金は国民年金から支給される給付(年金)を指しています。

国民年金は、原則として日本国内に住む20歳以上60歳未満の人は全員被保険者として加入します。

老齢や障害、死亡によって国民の生活の安定が損なわれることがないように、老齢や障害、死亡の際に基礎年金を給付し、生活の最低限の保障を行うための年金制度です。

一定の条件を満たした場合、老齢、障害、死亡に対応して老齢基礎年金、障害基礎年金、遺族基礎年金がそれぞれ支給されます。

つまり基礎年金とは、老齢・障害・死亡の際に生活保障のために国民年金から支給される基礎的な年金です。

一般に老齢による受取が多いので、老齢基礎年金=国民年金との思い込みがありますが、実際には「老齢基礎年金≠国民年金」なのです。

国民年金とは老齢・障害・死亡を原因として国民年金から支給される老齢基礎年金、障害基礎年金、遺族基礎年金の総称です。

いざという時に日本に住む人に共通して支給され、生活保障の土台となる年金であるため、基礎年金と言われます。

私的年金

私的年金には、企業年金、個人年金があります。

国民年金基金、小規模企業共済も、私的年金に入ります。

個人年金には

- 自営業者(国民年金第1号被保険者)の老齢基礎年金に上乗せする「国民年金基金」(約37万人が加入)、

- 会社勤めの人(国民年金第2号被保険者)の財政形成を援助する目的で設計された「財政年金貯蓄」(約167万人が加入)

- そしてここでご紹介する原則20~60歳ならほぼ誰でも利用できるiDeCo=確定拠出年金(100万人突破)

が、あり、最も早くて65歳、遅くても75歳から受給できます。

iDeCo ![]() 以外の「財政年金貯蓄」「国民年金基金」ともに年々減少しています。(加入者数はいずれも2019現在)

以外の「財政年金貯蓄」「国民年金基金」ともに年々減少しています。(加入者数はいずれも2019現在)

個人年金① 「財形年金貯蓄」の場合

「財形年金貯蓄」は、会社勤めの人、公務員には、給料から天引きできる「個人年金=じぶん年金」です。

ほぼ強制的な貯蓄で利子等に関する非課税措置がありますが、この低金利の時代には全くと言っていいほどメリットはありません。

「財形年金貯蓄」を「個人年金=じぶん年金」として利用できますが、自営業者、フリーランスの人は利用できません。

個人年金② 「国民年金基金」の場合

出典「国民年金基金」

出典「国民年金基金」

自営業者、フリーランスの人向けの「個人年金=じぶん年金」です。

「国民年金基金」制度は、会社勤め人、公務員は利用できません。

国民年金基金は、国民年金の第1号被保険者及び60歳以上65歳未満の任意加入被保険者が老齢基礎基金に上乗せした年金を受け取るための年金制度(国民年金基金連合会が運営)です。

第1号被保険者は1階部分の老齢基礎年金だけなので、積極的に老後資金の準備が必要になります。利用できる制度として、付加年金、国民年金基金、確定拠出年金(個人型年金)、小規模企業共済制度などがあります。

年金基金の加入者は付加保険料(月額400円)を納付することはできません。

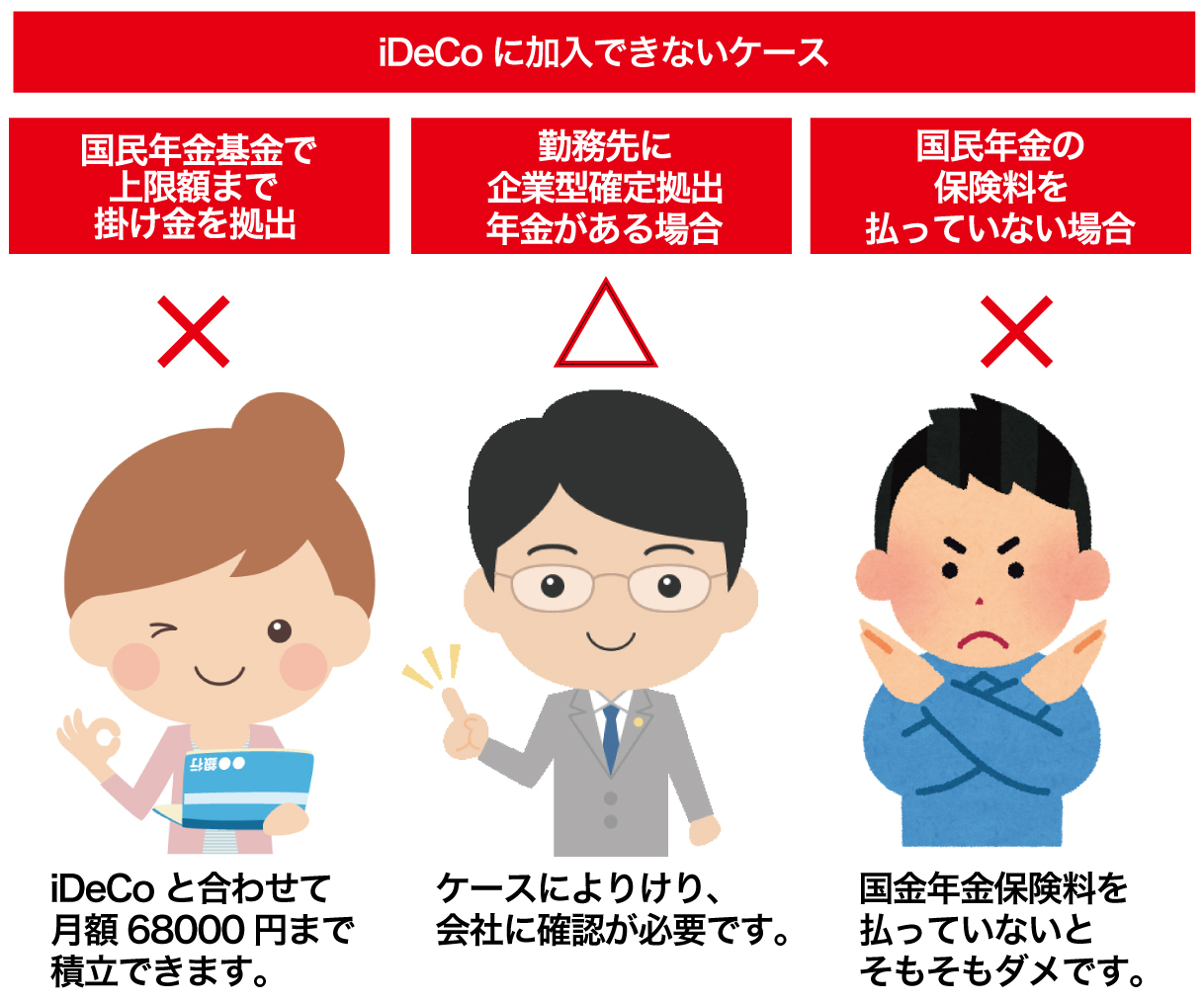

国民年金基金の掛金月額は、選択した給付の型、加入口数、加入時の年齢、性別によって決まります。給付の型及び加入口数は、掛金月額6万8,000円(年額816,000円)を上限に選択できます。

ただし、後述しますが、iDeCo(=個人型確定拠出年金)にも加入している場合は、その掛金と合わせて6万8,000円以内です。

そこで国民年金基金が得か、iDeCoが得か、あるいは併用が得か、選択する必要が生じます。

国民年金基金を利用するメリット

また、複数の給付の型があるので、加入する口数は加入者が選択できます。

1口目は必ず終身年金(65歳支給開始)なので、長生きするほど年金を受け取れるのが、国民年金基金のメリットです。

2口目以降は確定年金(65歳または60歳)を選択できます。

国民年金基金を利用するデメリット

掛金の2口目以降は途中で減額可能ですが、1口目の掛金をゼロとすることや1口目の型(終身年金)を変更することができません。

収入状況の変化があっても最低1口は掛金の拠出を継続が必要。

(老後資金なので)解約はできず、65歳まで払い戻しもありません。

ただし、掛金の払い込みを一時中断することができます。

本体である国民年金と同じ仕組みです。

付加年金(付加保険料)というメリット

付加年金は目が覚めるほど、大きなメリットなので、絶対に掛けるようにしましょう!

国民年金の第1号被保険者は、毎月の国民保険料に加えて付加保険料(月額400円)を納付できます。それによって老齢基礎年金の上乗せとして付加年金を受給できます。国民年金の保険料の免除されている期間や滞納期間は付加保険料の納付は出来ません。

付加年金額=200円×付加保険料納付期間の月数

これだけ見ると、どこが得?と思うかも知れませんが、よく考えてみてください。

付加年金は老齢基礎年金と一緒に支給されるので原則65歳から支給されます。

掛けた月数(60ヶ月)×200円=12,000円(累計付加年金受給額1万2,000円)

付加年金受給額と支払保険料額の差額=1万2,000円-2万4,000円=△1万2,000円

掛けた月数(60ヶ月)×200円=12,000円(累計付加年金受給額2万4,000円)

累計年金額と支払保険料額との差額=2万4,000円-2万4,000円=0円

掛けた月数(60ヶ月)×200円=12,000円(累計付加年金受給額3万6,000円)

累計年金額と支払保険料額との差額=3万6,000円-2万4,000円=1万2,000円

掛けた月数(60ヶ月)×200円=12,000円(累計付加年金受給額4万8,000円)

累計年金額と支払保険料額との差額=4万8,000円-2万4,000円=2万4,000円

年金額→掛けた月数(60ヶ月)×200円=12,000円(累計付加年金受給額6万0,000円)

累計年金額と支払保険料額との差額=6万0,000円-2万4,000円=3万6,000円

iDeCoを利用するメリット

- 運用で得た定期預金利息や投資信託運用益が非課税になります。

- 運用額が大きい場合には節税メリットが大きいです。

- また、最低金額5,000円から1,000円単位で上積みできます。

- 金額の拠出を運用開始後に停止することも可能です。

iDeCoを利用するデメリット

- 将来受け取る年金額は運用の成果によります。

運用中は、継続的に口座管理料等のコストがかかります。

国民年金基金とiDeCoの選択または併用

国民年金基金とiDeCoは、どちらも開始時期は自由に選べます。

どちらが得か、1つに絞れない方は両方を同時に利用するのも1つの方法です。

例えば、老後資産作りに、なかなかお金を回すことのできない方は、まずは5,000円から利用可能なiDeCoをまず始めます。途中で毎月の拠出が厳しくなったら途中でも中止が可能です。

ある程度まとまった金額を回すことができるようになったら、国民年金基金を利用するという方法もありでしょう。国民年金基金、iDeCo、両方のメリットとデメリットを勘案しながら、自分なりの利用方法をぜひ考えてみてください。

個人年金③ iDeCo(「個人型確定拠出年金」)の場合

iDeCo ![]() は、2016年までは自営業者か一部の会社勤めの人しか利用できませんでした。

は、2016年までは自営業者か一部の会社勤めの人しか利用できませんでした。

しかし法律が改正されて2017年から公務員も専業主婦も「財形年金貯蓄」がある勤め人も、原則利用OKになりました。

つまり、ひとり一口座ですが、上記の個人年金と併せてじぶん年金として活用することができるようになりました。

これを機会に、じぶん年金の決定打になり、この制度を利用する人が増え、100万人を突破しました。

専業主婦も加入できるiDeCo

専業主婦((国民年金第3号被保険者)の場合、「個人年金=じぶん年金」として利用出来る制度がありませんでした。

金融機関が販売しているものに、「年金」とつくものがありましたが、商品名としてネーミングしたもので、国が定めた制度ではありません。

このように「個人年金=じぶん年金」は、職業という枠で規制されていましたが、iDeCo ![]() では規制がなくなりました。

では規制がなくなりました。

企業年金

- 企業年金は退職金を分割して支払う制度です。

- 会社や個人事業主が従業員の退職後の生活安定を目的にした企業内の年金制度です。

- 企業年金には主に確定拠出型と確定給付型があります。

確定給付型とはあらかじめ給付額が算定式によって確定している年金です。

確定給付型には主に2種類があります。

- 確定給付企業年金

- 厚生年金基金

確定拠出型は「企業型確定拠出年金」として運用されています。

確定拠出型とは、積み立て(拠出額)が個人ごとに区別され、運用実績によって給付額が決まる年金制度のことです。

「企業型確定拠出年金」とは、会社が拠出を行い、従業員のためにより良い商品を揃えます。

従業員は予め用意された商品の中から選んで運用を行い、その結果を60歳以降に受け取る仕組みです。

厚生年金基金とは。企業が基金を設立し管理・運用を行っている私的年金制度です。

厚生年金基金では国が管理する厚生年金の一部を代行し、さらには企業独自の給付を上乗せして支給することから、1階部分の国民年金、2階部分の厚生年金、さらに企業独自の上乗せをしていることから3階部分と呼ばれています。

企業年金は、すべての会社にあるわけではありません。

2017年法改正でiDeCoが大ブレイク

2017年に改正された背景には長寿化、少子高齢化が進み、「国の年金」だけでは老後資金のすべてを賄うことが困難になったことがあります。

さらに「企業年金」の不安要素の高まりが拍車をかけています。

なにより長寿化はライフサイクルを根底から覆す大問題です。長寿化は働き方にも大きな変化が生じます。

200年時代をにらんだiDeCoの傾向

これからの200年時代は働き方も求められる能力も変わっていきます。

誰もが自分で老後資金を準備することが必要になったからです。

国が法律を改正した理由もその点にあります。

私たちが自分で注意深く考えるのはその点です。

つまり老後資金を準備することと併せて自身のスキルアップです。

それもひとつではなく、ポートフォリオの考えをライフデザイン、ライフプランに反映させることです。

ではiDeCo ![]() のメリットを解説していきましょう。

のメリットを解説していきましょう。

iDeCoには3つのメリットがあります。

iDeCoには、大きくわけて3つのメリットがあります。

- 税金のメリット

- コストのメリット

- 仕組みのメリット

3つのメリットは、それぞれにメリットを内包しているので、さらにメリットがあり、8つのメリットがある計算になります。

順番に見ていきましょう。

①税金のメリット

- 掛け金が全額所得控除

- 利息・運用益が非課税

- 受け取り時も一定額まで税制優遇

▼受け取り方法には異なる2種類ある

- 1500万円まで税金がかからない、一時金として求めて受け取る「退職所得控除」

- 総合課税方式で一定額まで税金がかからない、年金として少しずつ受け取る「公的年金控除」

総合課税方式とは

総合所得税というのは、所得の源泉や性質の違いを気にせず、給与所得など、他の所得と合算した課税所得に、所得税の税率をかけて所得税額を算出する課税方式で、確定申告が必要です。

税率は課税所得が多いほど高くなる累進課税方式が採用されているので、合計した所得が多ければそれだけ税額も高くなります。

税率は課税所得に応じて5%から45%まで7段階に分かれています(住民税は一律10%)。

資産の譲渡による所得については、ゴルフ会員権、貴金属などが、総合課税の対象となります。

一方、株式、投資信託、債券や土地、建物などの譲渡益は、他の所得とは分離課税する申告分離課税の対象となります。

②コストのメリット

コストのメリットとは、投資信託の手数料です。iDeCoを定期預金だけで運用するなら、コストのメリットは生じません。

しかし、投資信託の活用をした場合、手数料の差異は運用益の差異になります。なぜなら手数料は運用益のマイナス要因になります。

投資信託を銀行や証券会社で購入する場合、購入手数料、運用管理費用が必要になります。

ところがiDeCoで投資信託を購入すると

- 購入手数料がなし

- 運用管理費用が安い

のです。これは販売会社と対面で行わないメリットが販売会社側にあるからです。

営業費(人件費)は販売会社にとってマイナス要因なのです。

iDeCoを大々的に宣伝してこなかった原因もここにあります。iDeCoは利益が薄い商品なので告知も少なめでした。

口コミで広がり加入者が急増しています。

③仕組みのメリット

老後資金が自動で確保される

iDeCo ![]() は60歳まで引き出せません。60歳まで引き出せないことをデメリットと考える人もいますが、iDeCoは老後資金です。

は60歳まで引き出せません。60歳まで引き出せないことをデメリットと考える人もいますが、iDeCoは老後資金です。

目の前のことに誘惑が働いたとしても不思議ではありません。

マシュマロ実験、またはマシュマロ・テストをご存知ですか?有名なテストですよね。

子ども時代の自制心と、将来の社会的成果の関連性を調査した著名な実験。

机の上には皿があり、マシュマロが一個載っています。

実験者は「私はちょっと用がある。それはキミにあげるけど、私が戻ってくるまで15分の間食べるのを我慢してたら、マシュマロをもうひとつあげる。私がいない間にそれを食べたら、ふたつ目はなしだよ」と言って部屋を出ていきます。

子どもたちの行動は、隠しカメラで記録されました。

1人だけ部屋に残された子どもたちは、自分のお下げを引っ張ったり、机を蹴ったりして目の前の誘惑に抵抗しました。

小さな縫いぐるみのようにマシュマロをなでたり、匂いをかぐ者もいました。

目をふさいだり、椅子を後ろ向きにしてマシュマロを見ないようにする者もいました。

映像を分析した結果、マシュマロを見つめたり、触ったりする子どもは結局食べてしまう率が高いこと、我慢できた子どもは目をそらしたり、後ろを向いたりして、むしろマシュマロから注意を逸らそうとする傾向があることが観察されました、

すぐ手を出してマシュマロを食べた子供は少なかったものの、最後まで我慢し通して2個目のマシュマロを手に入れた子どもは、1/3ほどでした。

iDeCoは、手間のいらない資産運用

iDeCoが手間のかからない仕組みだというのはうれしいことです。通常の株式投資と違い、頻繁のチェックする必要がありません。

たとえばリーマンショックがあっても気にすることはありません。その理由は簡単です。

短期的な動きがあっても、すぐに引き出せるわけではなく、実際に引き出せるのは60歳以降だからです。

主婦でも加入、運用益の非課税、一時金が魅力

パート・アルバイトで稼いだ主婦の収入。夫の配偶者控除や社会保険料が免除される程度の所得が控除されたってたかが知れているという意見があります。

iDeCo ![]() のメリットは所得控除だけではありません。運用益の非課税というメリットがあり、さらに将来受け取るとき、退職所得控除が適用されます。

のメリットは所得控除だけではありません。運用益の非課税というメリットがあり、さらに将来受け取るとき、退職所得控除が適用されます。

40歳から。月々25,000円を積み立てていくと、3%の運用で60歳時点で750万円を超える一時金が受け取ることができます。毎月の節約が大きなギフトとして戻ってきます。想像以上にあっという間の出来事だと解るのは経験者です。

まとめ

iDeCoは、毎月5,000円から始めることができます。まとまったお金がないので心配と考えるかたも少なくないでしょう。

iDeCoは国が作った制度です。なのでまとまったお金を一度に注ぎ込めないようにしてあります。

毎月一定額の金額を積み立てることから始めます。

これからの200年時代には、自分の身は自分で守る。自分を育てるのは自分だという意識がとっても重要です。

いちばん大事なのが、病気しない身体づくり(無形資産)次にお金に困らない暮らしをすること(金融資産)。

明治 ザバス ホエイプロテイン100 ヨーグルト風味【50食分】1,050g

いずれ大企業も淘汰されていくでしょう。個人事業主として活躍するにはスキルとセンスを磨く必要があります。

資産も金融資産だけでなく、無形資産が必要になります。それらを増やしていくにも、金融資産を増やす努力は役に立ちます。

iDeCo ![]() は60歳まで積み立てを続ける長期間の資産形成です。その習慣を大事にしたいですね。

は60歳まで積み立てを続ける長期間の資産形成です。その習慣を大事にしたいですね。

iDeCo ![]() で節税したお金をNISA or つみたてNISA

で節税したお金をNISA or つみたてNISA ![]() に回して資産形成。そのスキルで4大無形資産を形成しましょう。

に回して資産形成。そのスキルで4大無形資産を形成しましょう。

コメント