こんにちは、人生100年時代を分かち愛でエンドレスにワンダフルな200年婚。マインドフルネスなファイナンシャルプランナー、ルーティンワーカーなゲンキポリタンです。

ロボットが生産性を向上して、週4日労働が浸透すると、個人生活はますます時間が足らなくなるだけでなく、ストレスも高まり、結婚生活を困難にして、コストがかかるようになります。そこでますます資産を増やすアイデアが必要になります。

金融リテラシーが高まるほど、資産運用のスキルもアップします。株式、債券、投資信託など、お金を増やすための手段に使う「金融商品」との付き合い方も深くワイドになります。

デリバティブ(Derivative)は、株式、債券、投資信託などの金融商品に派生して生まれる権利などを取引するもので「金融派生商品」と呼ばれています。

デリバティブは未来の不安をコントロールする目的で生まれた商品です。

200年ライフに通じる重要な考え方にプラスになるので、参考にしてみてください。

デリバティブの概要

1.派生商品(デリバティブ)の概要

- デリバティブ(Derivative=派生商品)とは通貨、債券(金利)、株式などの本来の金融商品(原資産)からリスク回避を目的として派生した取引のことです。

- 先物取引、オプション取引、スワップ取引などが金融派生商品の代表です。

- 契約時点で受け渡しが行われないのが特徴です。

- 現在、株式、債券など有価証券関連の先物取引、オプション取引は大阪取引所で取引されています(取引所取引)

2.デリバティブの特性

- 金融機関に限らず資産や負債を保有する者であれば常に何らかのリスクがあります。

- 自らの手で、何らかの手段によってリスクをコントロールする必要があります。

- リスクとリターンのバランスをどのように取るかがリスク管理です。

- 有効なリスク管理なしに効果的なリターンを得ることはできないので留意しましょう。

デリバティブの特徴には、次の2点があります。

①リスクの移転が極めて有効にかつ、容易に行われる

②レバレッジ効果で有効なリスク管理手段になり得る

デリバティブのデメリットにも注意しましょう。

- レバレッジ効果は使いようによっては、投機の道具となります

- 逆にリスクを増大させリスク管理を困難にすることもある。

3.デリバティブ取引の種類

デリバティブは「先物・先渡し」、「オプション」、「スワップ」の大きく3つに分けることができる。

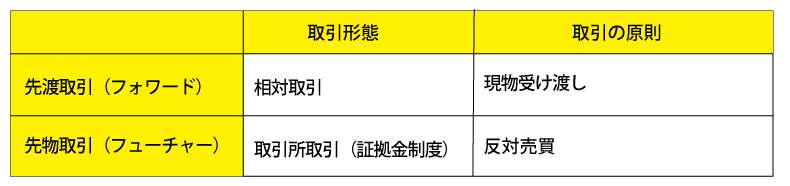

先渡取引と先物取引の相違点

相対取引とは、売りたい人と買いたい人がそれぞれ1対1の場合の取引のこと。 当事者同士であらかじめ「価格」「数量」「決済方法」を決めてから行う取引で、取引所外取引のひとつです。 「相対売買」ともいい、英語表記「Over The Counter」の略で「OTC」と呼ぶ場合もあります。

取引所取引とは、証券会社を通じて証券取引所に注文を出して取引を行います。

先物取引・スワップ取引

1.先物取引の概要

先物取引とは、ある(対象)商品のある特定の数量について、

将来の特定の時点を期限日として、

予め定める価格(約定価格)で売買(現物決済)する約束をいいます。

代表的な先物取引に、日経225先物取引やTOPIX先物取引及び長期国債先物取引があります。

- 期限日前にその時点定める価格で反対売買(売り契約の場合は買戻し、買い契約の場合は転売する)する差金決済と現物決済(最終決済)があります。

- 店頭(相対)取引ではなく、取引所取引です。

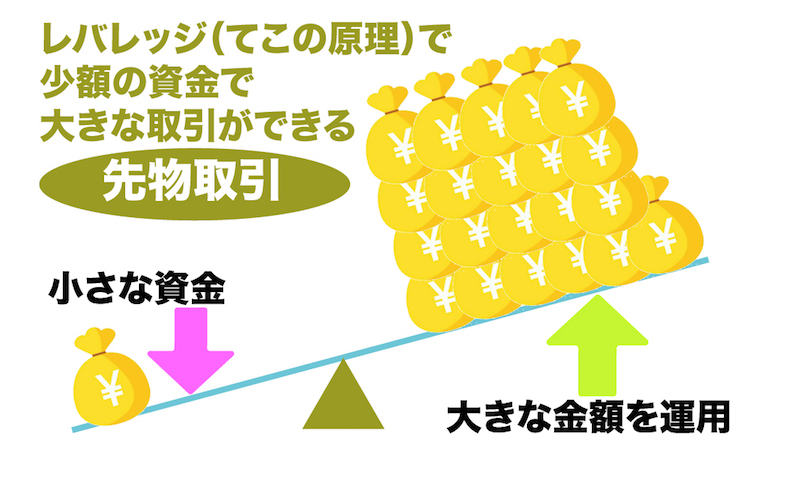

- 少額の証拠金(担保)で多額の取引ができるレバレッジ効果(てこの効果)があり、ハイリスク・ハイリターン。

- 証券取引所で取引されます。

- 商品の内容などが標準化されます。

- 決済の期限までに反対売買を行い、

その差額を決済する差金決済制度が中心です。

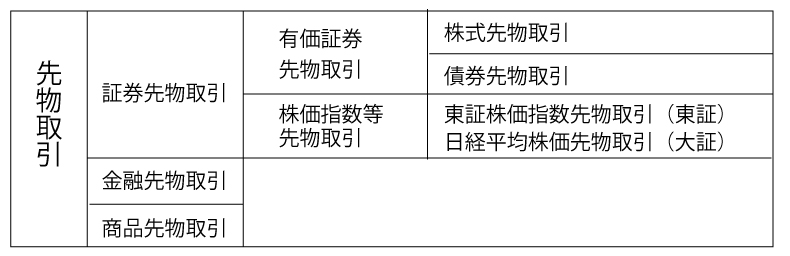

2.先物取引の種類

3.先物取引の基本的投資戦略

先物取引の基本的投資戦略は、収益性や安全性を高めることです。

①リスクヘッジの機能が大きい

②小さい資産で大きな取引が可能(レバレッジ効果が高い)

③現物市場での流動性の増大(裁定機能が働く)

④収益性を高めることが可能

先物取引を行うためには、他の金融商品と同様に資金が必要です。

ただし、その金額は売買価格の全額ではありません。

たとえば100万円の取引であっても、将来売買するという約束を担保する「証拠金」として、15万円程度でもよいのです。

これが「レバレッジ効果」です。

レバレッジとは、「てこ」のこと。

少額資金で多額の原資資産取引をしたのと同じような効果を得られることから「てこの作用」と言います。

投資効率が高いところがメリットですが、同時にリスクにもなるので、注意深く取引することがおすすめです。

(1)ヘッジ取引

ヘッジ(Hedge)とは、「回避」を意味する言葉で、現物の価格変動リスクを、先物取引などを利用して回避(ヘッジ)する取引のことをいいます。

売りヘッジ

とは、保有している資産の値下がりリスクを、その資産の先物を売ることでヘッジ(回避)する取引のこと。買いヘッジとは、資金がないときに、購入予定の資産が値上がりしてしまうリスクをその資産の先物を買うことで買いそびれるリスクをヘッジ(回避)する取引のことです。つまり将来現物を取得しようとしている者が先物取引で買いヘッジを行うと実際に現物の価格が上昇した場合に、現物取引では取得コストが上昇する一方、先物取引では利益が発生するので、現物取引のコスト上昇を相殺できます。

(2) 裁定取引

裁定取引とは、ひとことで言うなら価格関係の歪みや乖離を利用して利益を得ようとする取引。

裁定取引(アービトラージ取引)とは、現物とデリバティブ(先物取引等)、またはデリバティブ商品間の一時的な価格差(歪み)が生じた場合に、割高な方を売り、割安な方を買い、その後、両者の価格差が縮小した時点でそれぞれの反対売買を行うことで利益を獲得しようとする裁定取引のこと。

信用取引や先物取引において、買った銘柄、あるいは売った銘柄は、期日までに必ず決済しなければなりません。「反対売買」は、買った銘柄を売る、あるいは売った銘柄を買うこと。

現物株なら買ってから何年でも持っていられます。しかし、信用取引や先物取引には最終決済期日があります(期日なしの信用取引もあります)。

例:信用取引なら最終決済日は売買成立から6カ月後が主流で、絶対期日とも呼ばれます。信用取引の買いでは証券会社から資金を借りて株を買うことになります。このため、期日までに売り注文を出して「買い」の状態を解消し、金銭の貸し借りを清算する必要があります。信用取引で売った銘柄の反対売買は買い戻しです。

- 裁定取引(アービトラージ取引)とは、機関投資家などが、リスクを低くしながら利ざやを稼ぐ際に利用する手法。

- 株価指数等の現物価格と先物価格を利用した取引などが裁定取引(アービトラージ取引)の代表。

- 理論価格よりも高くなっている割高な先物を売却するのと同時に現物を購入することを「裁定買い」という。

- 理論価格よりも低くなっている割安な先物を購入するのと同時に現物を売却することを「裁定売り」という。

- たとえば、先物を売って現物を買うという裁定取引のポジションを組み、その後、利益を確定するために先物を買い戻して現物を売るといった反対売買を行うことを「裁定解消」と呼び、その際に行われる現物の売りのことを「裁定解消売り」と言う。

- 裁定取引は、株式市場の現物と先物だけでなく、為替、金利、商品(コモディティ)など、さまざまな市場で行われています。

(3) スペキュレーション取引

スペキュレーション取引とは、投機を目的にリスクを覚悟のうえ、先物の値段の変化に注目し、少ない証拠金で多額の利益を得ようとする取引。

4.スワップ取引

スワップとは、元来、等価値のものの「交換」という意味です。

デリバティブのスワップ取引において交換するのは、将来にわたって発生する利息です。

同じ通貨で異なるタイプの利息(変動金利と固定金利)をあらかじめ定めた条件に従い、

お互いに交換するのが金利スワップです。金利のみの交換で元本の交換はしません。

また同一通貨で固定金利同士を交換する金利スワップはありません。

また、異なる通貨のキャッシュフロー(元本・利息など)を、予め合意した為替レートで交換する通貨スワップやクーポンスワップもあります。

通貨スワップ

異なる通貨間で将来の金利と元本を交換するのが通貨スワップです。

ドル金利を受取って円金利を支払うといったものです。

たとえば、ドル建て債券を購入した場合、利息と償還元本がドル建てで行われますが、その場合、為替変動リスクがあります。通貨スワップを同時に行うことで、そっくりそのまま円建て債券投資をした効果を生み出すことができます。

クーポンスワップ(金利スワップ)

元本の交換を行わずに、金利の交換だけを取引する通貨スワップのことです。

将来にわたって異なる通貨の金利のみを交換します。

スワップ取引は将来の金利変動リスクを管理する手法として金融機関のあいだで急速に広まり、さらに企業の財務管理に用いられるなど、非常に重要な地位を確立しています。そして、その汎用性の高さから個人向け金融商品の中にも取り込まれるようになっています。

スワップ取引とは経済的価値の等しいキャッシュフローを一定期間にわたり、あらかじめ定めた条件に従い、お互いに交換すること。

オプション取引

1.オプション取引の概要

この買いつける権利をコールオプション、売りつける権利をといい、この権利の取引をオプション取引といいます。

- この権利の買い手が権利を行使すると、売り手は権利の行使に応じる義務がある。

- オプションの買い手はオプションの売り手にプレミアムを支払う

- オプションの買い手は、オプションを行使する権利を有するが、その権利を放棄することもできる。

- オプションの売り手は、買い手の権利行使に応じる義務がある。

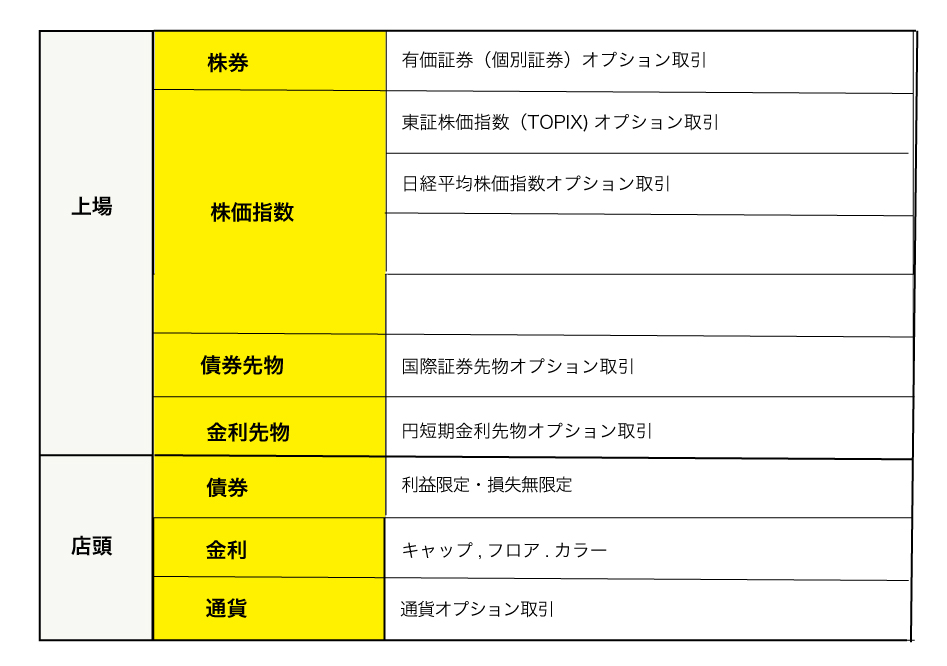

2.オプション取引の種類

3.権利行使のタイミング

オプション取引には、

権利行使(利益を確定すること)ができるタイミングがあります。

- 取引開始日から満期日までの間、いつでも権利行使可能なアメリカンタイプ

(例:国債先物オプション) - 満期日に限り権利行使可能なヨーロピアンタイプ

(例:日経225オプション、 TOPIXオプション)

に分類されます。

4.プレミアムの価格変動要因

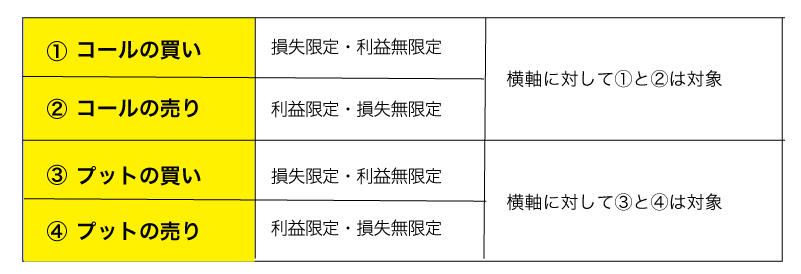

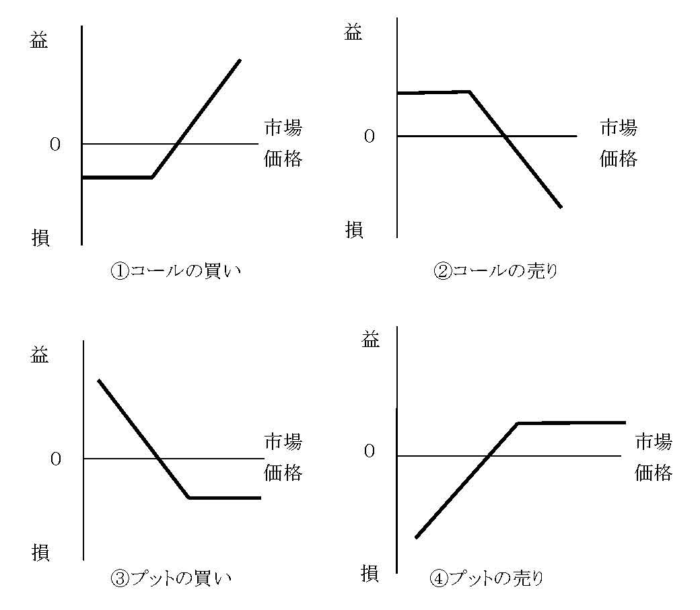

5.オプションの損益曲線

- 買い手の損失は支払いオプション料(プレミアム)に限定され、売り手の利益は受取りオプション料に限定されます。

- 買い手の利益は無限定で、売り手の損失は無限定です。

- オプションの売り手はプレミアムを受け取る代わりに買い手が権利を行使したら、その取引に応じる義務が生じます。

*コールオプションの買い手は、支払ったオプション・プレミアムを超える損失を負うことはない。

*買い手の利益は無限定で、売り手の損失は無限定です。

コールの”Call”の「C」を書いてみて、右上に上がっていくほど利益が出るものと図で理解します。

プットはその逆に下がって行くほど利益が出ます。

買いが基本で売りは横軸に対して対象な図となります。

金取引

金は国際的に1トロイオンスあたりの米ドル価格で表示されます。

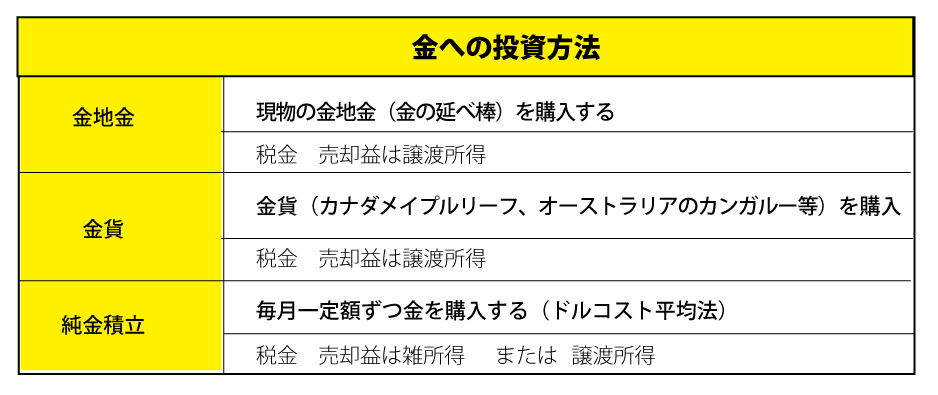

金への投資方法

金への投資方法(現物投資)には、金地金、金貨、純金積立などがあります。

まとめ

デリバティブ(派生商品)は、未来の不安を担保する商品です。

担保するといってもリスクがあるので賢く使いたいですね。

プロのギャンブラーは負けないことを優先的に考えるので、負ける確率が低いといいます。

プロだから、つまり「それで飯を食っているので、負けを最小にする」といいます。

命がけの慎重さとは、勝つことではなく負けないことです。

コメント