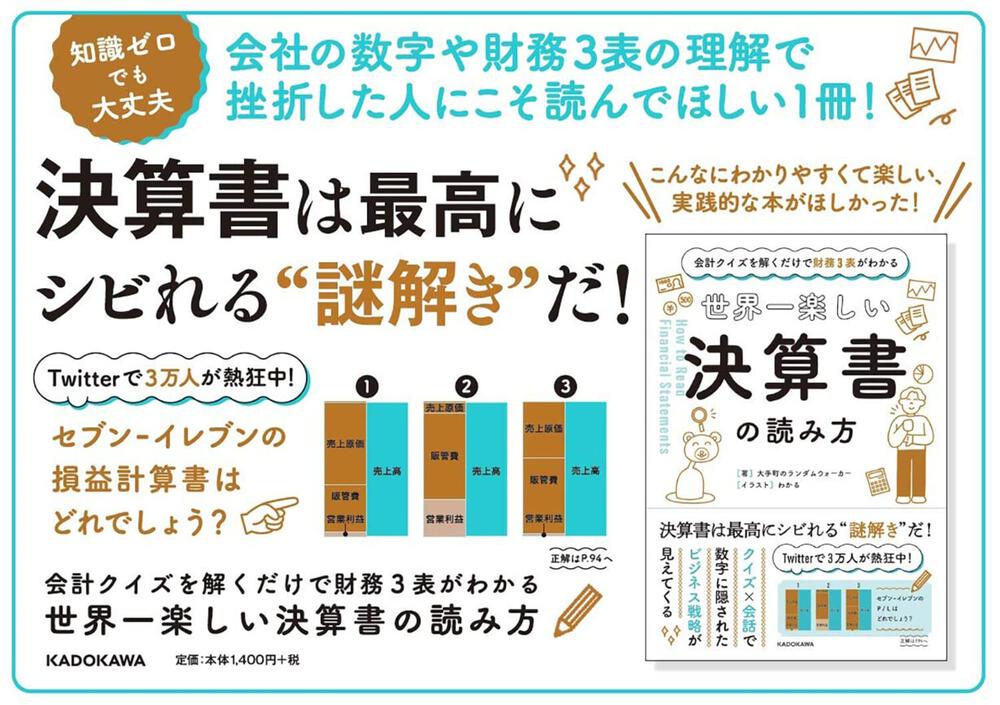

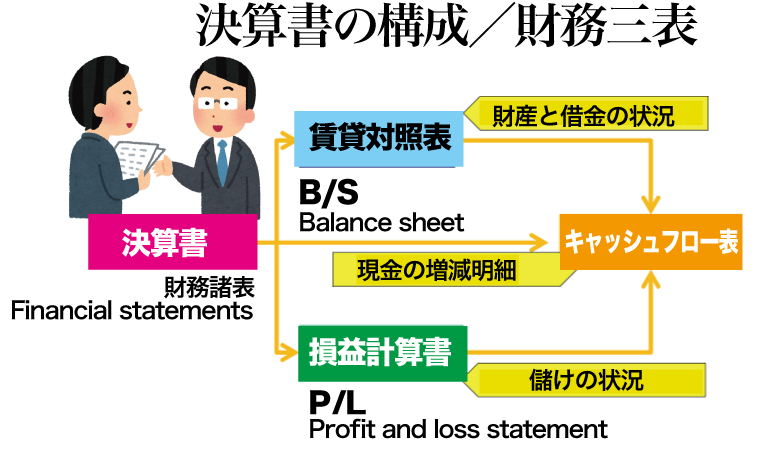

企業活動は「決算書」に年度ごとにまとめられます。

この決算書のことを「財務諸表」と呼び、貸借対照表、損益計算書、キャッシュフロー計算書の3表が重要です。

金融商品取引法上の決算書には、他に株主資本等変動計算書、法人税申告書別表四、個別注記表などがあります。

非上場企業では「財務諸表」の作成は義務付けれれていません。

決算書/財務諸表

財務諸表(ざいむしょひょう、financial statements)は、企業が利害関係者に対して一定期間の経営成績や財務状態等を明らかにするために複式簿記に基づき作成される書類です。

日常用語としては、決算書(又は決算報告書)と呼ばれています。

貸借対照表(B/S・バランスシート)

貸借対照表は、損益計算書、キャッシュ・フロー計算書と並ぶ主要な決算書。

損益計算書が1期間(通常は1年間)の経営成績(損益)を表す決算書であるのに対して、貸借対照表は、決算日における財政状態(資産、負債、純資産の内容)が一覧できるように表示されている。

資金の調達源泉と使途が示されている。

損益計算書(P/L)

損益計算書は、企業のある一定期間における収益と費用の状態を表すための計算書類のひとつ。

複式簿記で記録されたデータを集計して経営成績を一覧する書類で、貸借対照表などと同時に作成される財務諸表の1つ。

企業内において経営判断のための情報として用いるほか、株主や債権者などに経営成績に関する情報を提供する。

キャッシュフロー計算書

企業の資金(現金及び現金同等物)の増減を示したもの。

キャッシュフロー計算書で、営業活動、投資活動、財務活動に区分して収支を計算、会社にどのくらいのお金があるかが判断できる。

商品やサービスの提供とその売上代金の回収には時間差がある。

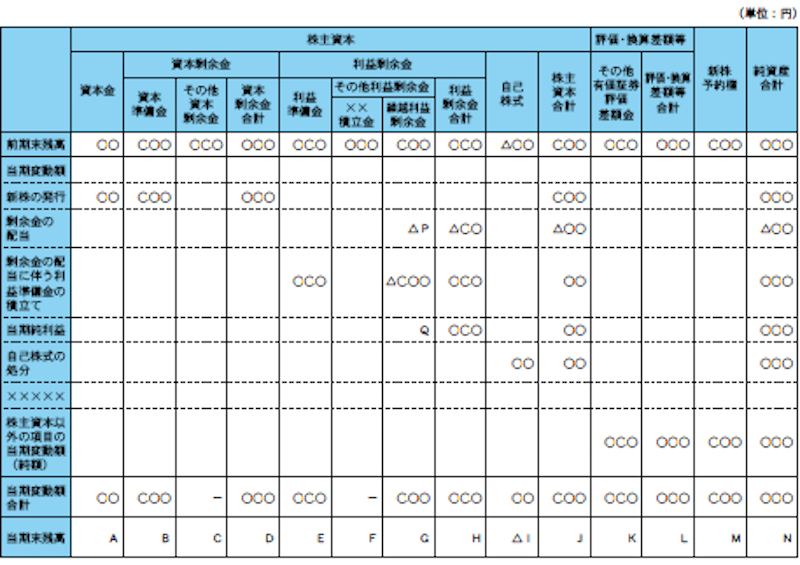

株主資本等変動計算書

貸借対照表の純資産の部の一会計期間における変動額・変動事由を示した会社法上の計算書類。

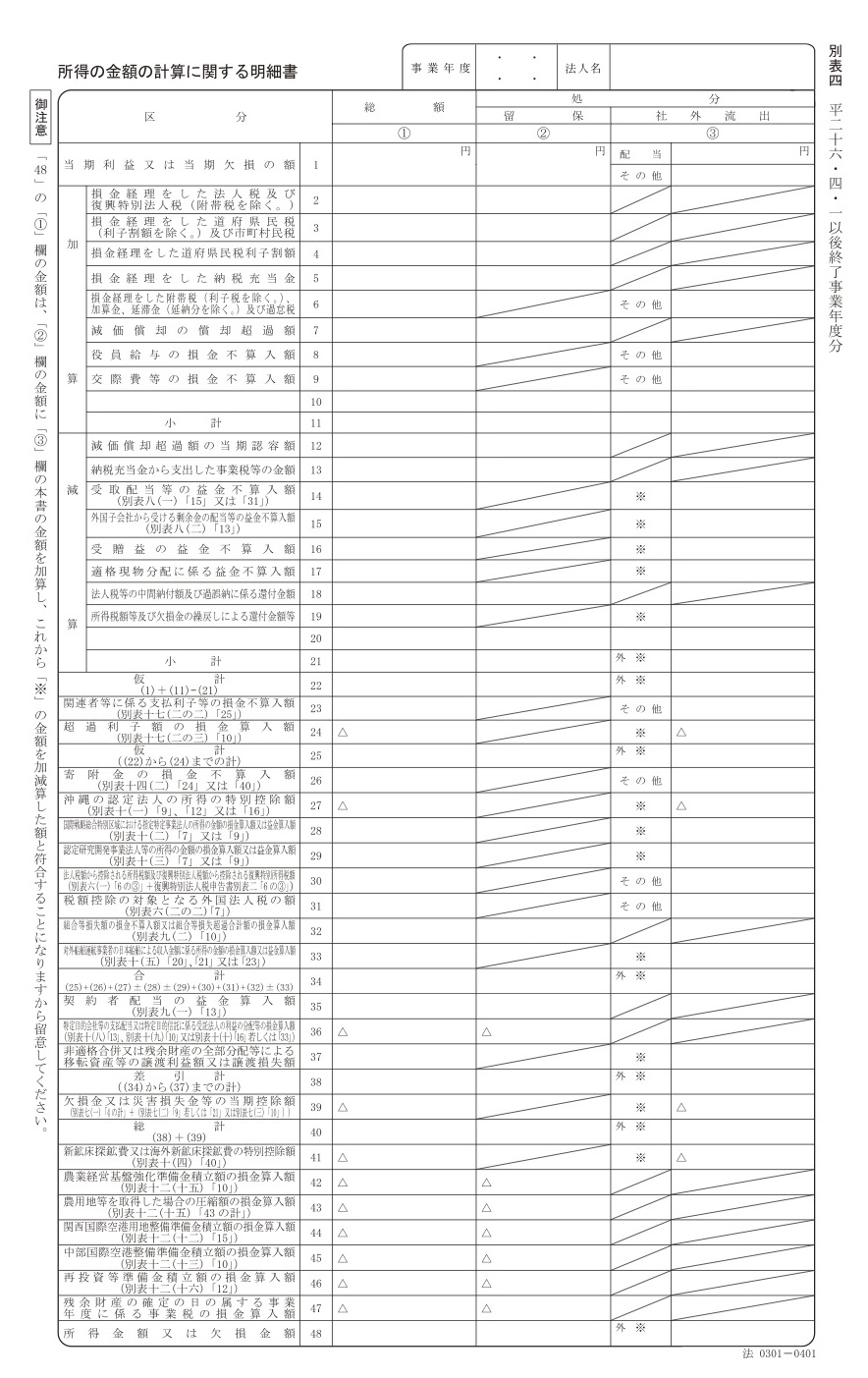

法人税申告書別表四

法人税申告書には「別表1~18」までがあり、そのうち別表1は「確定申告書」と呼ばれています。それ以外の別表は、確定申告書の「明細書」として取り扱われており、「確定申告書」と「明細書」を総称して法人税申告書と呼んでいます。

法人税は各法人の経営成績・会社規模などによってその額が異なります。そこで、法人税が「どうしてその金額なのか」という理由を説明する必要があり、その説明書に当あたるのが「明細書」です。別表4は所得の金額に関する明細書になっています。

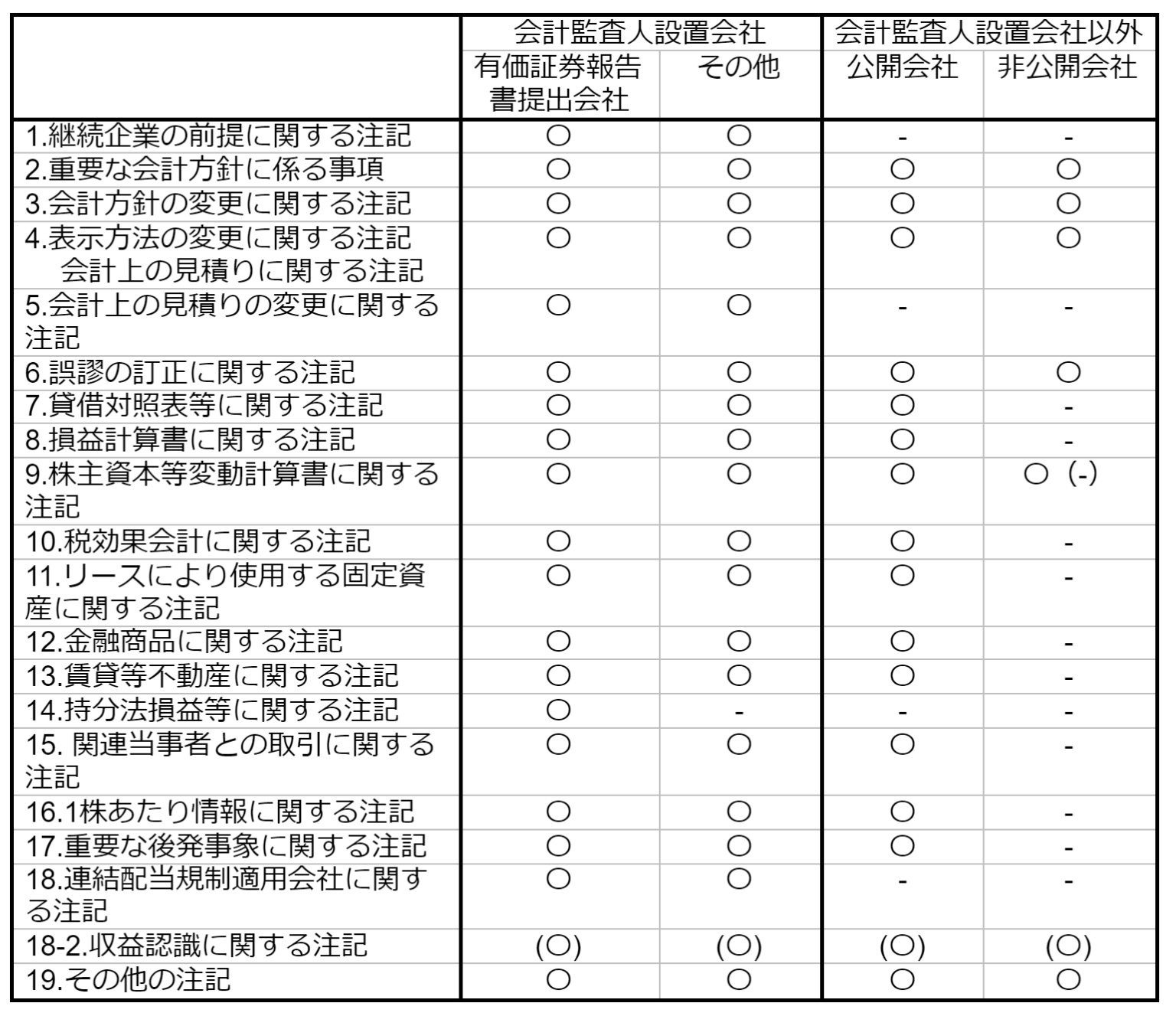

個別注記表

個別注記表とは、決算書などに関連する事項をまとめた書類です。

以前は、貸借対照表や損益計算書など、各種決算書に注記として記載されていましたが、会社法の改正によって、計算書類の一種として独立して作成することが定められました。

個別注記表には、全部で19項目(収益認識に関する注記を含めると20項目)のさまざまな事項が記載されます。貸借対照表や損益計算書に関連する事項が多く、決算書の中身を補足する情報が詰まった書類です。

損益分岐点

損益分岐点には、「損益分岐点売上高」と「損益分岐点売上数量」の2種類があります。

売上高でみる場合は「損益分岐点売上高」、

売上数量で見る場合は、「損益分岐点売上数量」を使います。

損益分岐点売上高

損益分岐点売上高の計算式は以下のようになります。

| 損益分岐点売上高 = 固定費 ÷ 限界利益比率 |

限界利益率は、「1 - 変動費 ÷ 売上高」で求めることができます。

【損益分岐点売上高 計算例】

- 売上高:1,000万円

- 固定費:500万円

- 変動費:200万円

式にあてはめると次のとおりとなります。

- 限界利益率: 1 - (200万円(変動費) ÷ 1,000万円(売上高)) = 80%

- 損益分岐点売上高:500万円(固定費) ÷ 80%(限界利益率) = 625万円

この結果、損益分岐点売上高は、625万円です。

損益分岐点売上数量

損益分岐点売上数量は、計算式は次のとおりなります。

| 損益分岐点売上数量 = 固定費 ÷ 1個あたりの限界利益 |

1個あたりの限界利益は、「売上単価 - 1個あたりの変動費」で算出できます。

【損益分岐点売上高 計算例】

- 売上単価:1,000円/個

- 仕入単価:400円/個

- 賃料:400万円/月

- 人件費:20万円/月・1名(従業員は合計10名)

公式にあてはめると次のとおりとなります。

- 限界利益: 1,000円(売上単価) - 400円(仕入単価) = 600円

- 固定費:400万円(賃料) + 20万円(人件費/名)×10名(従業員人数) = 600万円

- 損益分岐点売上数量:600万円(固定費) ÷ 600円 = 1,000個

この結果、損益分岐点売上数量は、1,000個となります。

次に、損益分岐点比率や安全余裕率は、安全性を評価する指標です。

損益分岐点比率と安全余裕率

損益分岐点比率は、損益分岐点売上高に対する実際の売上高の比率です。

この比率が低いほど、損益分岐点に比較して大きな売上を上げている状態です。

健全な売上状態です、

| 損益分岐点比率 = 損益分岐点売上高 ÷ 実際の売上高 × 100 |

安全余裕比率

安全余裕率は、実際の売上高と損益分岐点の差の比率です。

この比率が高いほど、損益分岐点に比較して大きな売上を上げている状態で、健全な売上状態といえます。

| 安全余裕率 = (実際の売上高 - 損益分岐点売上高) ÷ 実際の売上高 × 100 |

損益分岐点を下げるには?

さて、損益分岐点を下げるにはどうしたらよいのでしょう?

| 損益分岐点売上高 = 固定費 ÷ 限界利益比率 |

式から読み取れるように分子となる「固定費を下げる」あるいは「限界利益率を上げる」の2点が浮かびます。

固定費を下げる

「人員の見直し」「アウトソーシングの活用」などがあげられます。

限界利益率を上げる

限界利益率を上げるには、さらに「売上高を増やす」「変動費を下げる」という案が浮かびます。

売上高を増やすには、「顧客数を増やす」「客単価を上げる」「購買頻度を増やす」「離脱客を減らす」などから状況に合った効果的なマーケティング案を選択できます。強力なUSPの検討などがあります。

変動費を下げるには、「原材料費の削減」「配送コストの見直し」「棚卸し管理の徹底」などがあげられます。

決算書の分析

収益性分析

稼ぐ力があるか・儲かっているかを分析する指標です。

- ROA

- ROE

自己資本利益率/ROE(Return On Equity)

ROE(Return On Equity)自己資本利益率は、株主が拠出した資本がどれだけ効率よく使われているかをあらわします。株主資本利益率とも言われます。

| ROE(株主資本利益率)(%) = 当期純利益 / 株主資本 × 100 |

|---|

ROEは、投資家が経営者の業績を評価する重要な指標です。

ROEが高いということは、それだけ投資家が出したお金が有効活用されているといえますので、ROEが高い会社に投資した方が、将来的な配当に期待ができるからです。

ROEは10%以上が目安で、15%以上ならかなり優秀です。

総資産利益率/ROA(Return On Assets)

ROA(Return On Assets)総資産利益率とは、資産に対する利益という意味です。

ROAは企業に投下された資本がどれだけ効率よく利用されたかをあらわしますので、より詳細に収益性を見る場合には、このROAを使うことが望ましいといえます。

| ROA(総資産利益率)(%) = 当期純利益 / 総資産 × 100 |

|---|

たとえば、A社とB社で同じ500万の利益をあげていても、A社の方が、ROAが高ければ、A社の方がより少ない資産で多くの利益を生み出しているということがいえます。

安全性分析

不況に対応できる力があるかを分析する指標です。

- 売上高営業利益率

- 流動比率

- 固定比率

- 固定長期適合率

- 負債比率

- 自己資本比率

- 資本効率分析

売上高営業利益率

売上高営業利益は会社の営業活動で稼いだ利益ですから、売上高営業利益率では営業活動による稼ぐ力が分かります。

| 売上高営業利益率(%) = 営業利益 / 売上高 × 100 |

|---|

営業利益は、経常利益より手前で計算される利益なので、通常は売上高営業利益率の方が、売上高経常利益率より高くなるはずです。したがって、仮に売上高経常利益率の方が高ければ、それは本業以外の営業外収益によって利益をあげたことを意味します。

営業利益は、会社の本業による利益なので、営業利益率を計算すると、売上の規模が違う会社同士でも、本業での収益性を比較することができるようになります。

営業利益は、売上総利益から営業活動に伝われた販売費及び一般管理費を差し引いたものなので、営業利益率を高めるためには、売上総利益と販売費及び一般管理費とのバランスが大切になります。

流動比率

流動比率とは、財務分析の安全性分析の経営指標のひとつで、返済可能な資金、短期的な支払能力を分析する際に用いる指標です。流動比率が高いほど財務の安全性も高いと判断できます。

貸借対照表の流動負債に対する流動資産の割合を示しています。

| 流動比率=流動資産÷流動負債×100 |

流動比率の計算には貸借対照表上の流動資産がそのまま用いられます。 現金や銀行預金のほか、すぐに現金化できる受取手形、売掛金、有価証券、棚卸資産などが挙げられます。

固定比率

会社の固定資産における自己資本の割合を示す「固定比率」は、財務体質の安全性を評価する財務指標のひとつです。固定比率が100%を超えていれば、自己資本を上回る借金で固定資産を調達しているということになり、100%を切っていれば固定資産をすべて自己資本でまかなっているということになります。

| 固定比率(%)=固定資産÷自己資本×100 |

自己資本とは、貸借対照表の「純資産の部」に記載されている「株主資本」と「評価・換算差額など(その他の包括利益累計額)」を合計した金額のことです。

自社の資金ですので、借入金や社債などの負債と違って、返済の義務はありません。

固定長期適合率

固定長期適合率とは、自己資本と固定負債の合計額に対して、固定資産がどのぐらいの割合になっているかを示す数値です。100%より低いほど望ましいとされています。

会社の収益を生み出す固定資産が安定した資金で賄えているかどうかを表し、財務条項の把握に用いられます。固定長期適合率は低い方が好ましく、高い場合は改善に努める必要があります。

例えば、自己資本が2,000万円しかない企業が4,000万円の設備投資をした場合、固定資産となる設備の半分は自己資本以外の借金2,000万円によってカバーしていることになります。返済できる基盤や施策が確立されていれば別ですが、これが短期的な借金の場合、一般的には危うい状況だといえるでしょう。

| 固定長期適合率=固定資産÷(自己資本+固定負債)×100 |

固定比率を計算することで、固定資産に投資した金額のうち、安定的な資金源である自己資本が占める割合を確認することができます。

負債比率

負債比率とは、財務分析の指標の中で、中長期的な安全性を測るときに使う指標です。

返済の必要のない自己資本に対して借入金の総額がいくらあるのかを示す指標です。

負債比率が低いほど、財務の安全性が高いと判断されます。

DEレシオ、レバレッジ比率、ギアリング比率とも呼ばれ、中長期的には安全性が高いといえます。自己資本比率とは反比例の関係にあり、以下の算式によって求められます。

| 負債比率(%) = 負債 ÷ 自己資本 × 100 |

負債比率を見れば、負債の返済余力が分かります。

一般的に負債比率が低いほど返済余力が高く、財務の安定性が高いと見ることができます。

自己資本比率

自己資本比率とは、総資本における自己資本の比率を指します。

すべての資本のなかに返済の必要のない自己資本がどの程度含まれているかを示す指標です。

自己資本比率は、企業の財務の安全性を分析するために用いる指標です。

一般的には自己資本比率が高い方が負債が少ないということになり、財務健全性が高い企業と判断されます。

しかしながら一方で、自己資本比率が高過ぎる場合、適切でないと判断されてしまうこともあるため、高ければよいということではありません。

| 自己資本比率=自己資本÷総資本(=他者資本+自己資本)×100(%) |

低すぎても高すぎてもよくないとされた自己資本比率ですが、どれくらいであれば財務健全性が高いといえるのでしょうか?安全性の目安を見ていきましょう。

平成30年企業活動基本調査速報には、「製造業、卸売業、小売業ともに 純資産の増加により自己資本比率は上昇傾向。経営の安定化傾向が進んでいることが窺われる」とあり、製造業、卸売業、小売業とも自己資本比率が上昇傾向にあったことがわかります。

平成29年度における産業別の自己資本比率は、製造業51%、卸売業42.5%、小売業37.9%でした。

また、中小企業全般について言えば平成30年度において全産業の平均が40.92%となっています。

したがって、自己資本比率の平均値は40%程度であり、目安として50%以上あれば良好と判断できるでしょう。ただし、業種によって大きく異なるため、同業他社との比較によって大差ないことや年度推移において自己資本比率が上昇傾向にあることなども要チェックです。

一方、自己資本比率が20%未満である場合、自己資本が乏しい状態といえます。

他の経営指標も併せて調査し、利益体質へと改善したほうが良いと言えます。

資本効率分析

資金にムダはないかを分析する指標です。

- 総資本回転率

- 総資本回転期間

- 売上債権回転期間

- 棚卸資産回転期間

総資本回転率

総資本回転率は、経営活動の能率を判断する指標です。

会社が持っている総資本(総資産)によって、どれくらいの売上高が生まれているのかを客観的に把握するための指標です。どのくらい総資本を有効に使えているかを表す指標ともいうことができます。

具体例を考えてみましょう。

100万円の総資本で500万円の売上高を生み出す会社Aと、500万円の総資本で1,000万円の売上高を生み出す会社Bがあったとします。この場合、売上高だけを見ると勝っているのは会社Bですが、会社Aは、会社Bの5分の1の総資本で、会社Bの2分の1の売上高を計上していることになり、会社Aの方が効率的に総資産を使用していることが判断できます。

| 総資本回転率 = 売上高 ÷ 総資本(総資産) |

総資本回転率の目安について、様々な考え方がありますが、一般的には、総資本回転率が「1.0」を上回っているかどうかが1つの指標となります。

売上債権回転期間総資本回転期間

売上債権回転期間とは、売上債権の回収に何カ月(何日)かかっているのかを測る指標で、売上代金の回収がうまくいっているかを判断することができます。

売上債権回転期間は短いほどよく、売上債権回転期間が長い場合には、代金回収サイトの見直しなどの検討が必要です。

| 売上債権回転期間 = (売上債権(期首・期末平均) ➗ 年間売上高)✖️12カ月 |

|---|

売上債権回転期間が長いということは、代金回収のサイトが長いことが考えられます。

取引先の振り出す手形のサイトが長かったり、取り決めた売掛金の支払い条件のサイトが長かったりすると売上債権回転期間は長くなります。また支払が滞っている債権があると、やはり売上債権回転期間は長くなります。

棚卸資産回転期間

棚卸資産回転率とは、棚卸資産の運用効率を表す指標です。

小売業の利益を上げるためにカギとなるのが棚卸資産回転率の指標です。計算方法は二つある点に留意してください。

単位は「回転」で、ある期間に何回転しているかを表します。特に単位の表示がない場合は1年に何回転という意味です。

棚卸資産回転率は、大きいほど望ましく商品(棚卸資産)が売れていることがわかります。

反対に小さいほど商品が売れていないことになります。

このような側面から棚卸資産回転率は、財務分析や在庫管理の指標として使われます。

| 棚卸資産回転率(回転)= 売上高 ÷ 期末の棚卸資産 |

まず、売上高を使う計算式は、棚卸資産が売上高に対して何回転したかを表します。

この計算のメリットは、棚卸資産と売上高の関係がわかるため、財務分析に向いています。

ただし、デメリットとして売上高には棚卸資産の原価部分だけでなく利益部分も上乗せされているため、それだけ回転率の数値が大きくなってしまう点です。

このデメリットを無くすために、売上原価を使う計算式があります。

| 棚卸資産回転率(回転) = 売上原価 ÷ 期末の棚卸資産 |

売上原価を使う計算式は、棚卸資産が売上原価に対して何回転したかを表します。

売上原価を使うことで、売上高を使う方法の利益部分を含まないため、純粋に棚卸資産が何回転したかを把握しやすくなり、在庫管理に向いています。

まとめ

財務諸表の目的は、ステークホルダー(利害関係者)に対して広く情報を公開することです。

財務報告(財務レポート)として、企業の財務諸表は開示されます。

-

- 投資家

投資家は、今後投資するのに適した企業か判断したいと考えています。財務諸表は、投資家の意思決定に役立つ資料で、特に市場での株の売買や投資には重要な判断材料となります。

-

- 株主

株主は、投資を継続しても問題ないか、現在の経営状況を把握するために財務諸表を必要としています。

-

- 債権者

金融機関や売上債権を有する取引先などは、融資した資金や売上債権の回収に問題ないかを判断にするために、企業に対して財政状況がわかる財務諸表を必要としています。

-

- 従業員や取引先

従業員は今後も会社に所属すること、取引先は取引を継続することで問題が生じないか、会社の状況を知りたいと考えています。財務諸表は、直接開示されるものではありませんが、企業のIR情報などとしてサイトに掲載されたり、金融庁のサイトなどで調べたりすることができるため、必要な人が自由に情報を取得できるようになっています。開示されるものですので、見せたくないから、取引先や社員に見せないようにすることはできません。

-

- 税務当局

税務当局は、課税の源泉となる利益が過剰あるいは過少でないか、その結果として法人税等の申告・納付額に誤りがないかを確認するために、財務諸表の提出を求めています。

このように、財務諸表が必要なのは、あらゆる利害関係者に対して必要な情報を提供するためです。ほかにも、経営陣が財務分析を行ったり、経営戦略を立てたりするのにも役立ちます。

非上場企業では「財務諸表」の作成は義務付けれれていませんが「ひとり会社」であっても自身の舵取りのために活用できるデータは参考にして目標にしていくのがおすすめです。

コメント