こんにちは、人生200年時代のマインドフルネスなファイナンシャルプランナー、ルーティンワーカーなゲンキポリタンです。

コロナウイルスでますます鮮明、働き方改革は働く人改革、さらに暮らし革命にシフトチェンジ。

200年時代をライフシフトして、自己防衛しながら生き抜くには、転職はつきものです。

企業型年金、個人型年金、それぞれの役割も重要さを増します。

人気の「iDeCo」は、国が創設した個人型年金制度です。正式名称は個人型確定拠出年金(愛称:iDeCo(イデコ))。

例えば毎月決まった金額(5,000円から)を60歳まで積立てて、節税しながら老後に備える公的制度です。

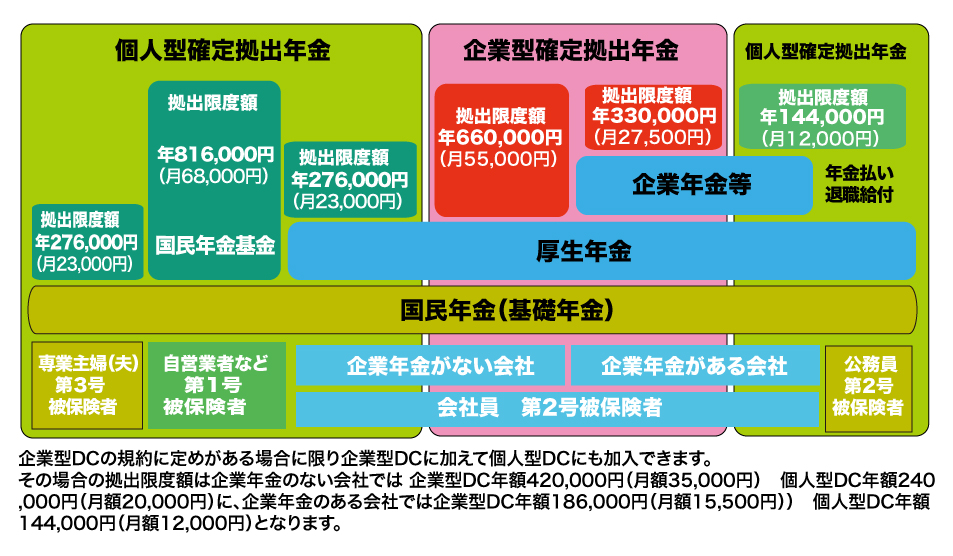

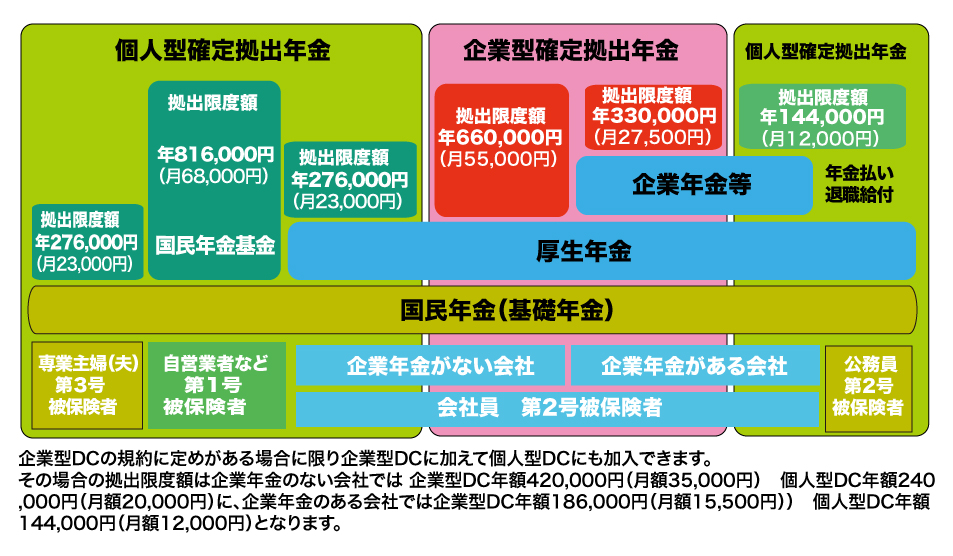

個人型年金と企業型年金。なにが違うのでしょう。図表で示すような違いがあります。

企業年金

Photo by Bram Naus on Unsplash

企業年金とは、会社が社員の退職に伴い公的年金を補完するために支給する仕組みです。

企業年金のはじまりは、大手百貨店が自社で運営するしくみを取り入れたことに始まります。

昭和27年には、製紙と電機のメーカー2社もスタートさせ、そこかから、世間も注目し始めました。

その後、退職年金は企業の都合や労働者の要望に応え、国が制度として認め、現在の企業年金へと進化してきました。

通常、企業には、退職金制度があり、従業員の退職に伴い退職金を支払います。

退職金の支払い方法には、社員の退職時に一時金で支払う方法と年金のように分割して支払う方法があります。

企業年金の種類

企業年金の種類は大きく2つのタイプがあります。

- 「確定給付型」・・・将来受け取る年金額が確定している

- 「確定拠出型」・・・将来受け取る年金額が運用収益によって決まる(掛金は最初に決定済み)

「確定給付型」の代表的な企業年金は、厚生年金基金、確定給付企業年金(基金型・規約型)です。

- 設立に必要な加入者数は、基金型では、原則として300人以上となっています。

規約型には、人数要件はありません。 - 掛金は、原則として事業主が負担しますが、本人同意の上、2分の1を上回らない範囲で本人に負担させることも可能です。

- また、年金給付は、原則として終身または5年以上の有期年金とされています。

- 毎年、積立金が責任準備金額(継続基準)、最低積立基準額(非継続基準)を上回るかを計算し、不十分な場合は法令の定めによって掛金を見直す必要があります。

- 基本型とは、母体企業とは別の法人格をもった基金を設立して、その基金が年金資産の管理・運用・年金給付を行う形態です。

- 規約型というのは、労使合意の年金規約に基づいて、企業が外部(信託会社・生命保険会社など)に年金資産の管理・運用・年金給付を任せる形態。

「確定拠出型」は、確定拠出年金(個人型・企業型)になります。

- 一定の掛金を加入者が拠出・運用して、その運用結果によって、将来の年金額が決まるタイプの年金制度のことです。

- 確定拠出年金(個人型・企業型)があります。一般にDefined Contribution Planといいます。

個人型確定拠出年金として認知度の高い商品がiDeCo=イデコです。

確定拠出年金のポイント

- 個人で運用・管理するので、転職や退職の際に年金資産(すでに拠出して運用している資産)を移転することができます。

- 通算の加入期間が10年以上ある人は60歳以降、老齢給付金を受給できます。但し70歳までに受給開始しなければならない。

- 給付には老齢給付金の他、障害給付金・死亡一時金・脱退一時金がある。

- 企業型のマッチング拠出(従業員の掛金拠出)部分は、企業の拠出額を超えることはできない。

- 中小企業向けの確定拠出年金制度として以下のものがあります。

・簡易企業型年金(簡易型DC)

中小企業を対象に、企業型DCの設立条件や必要な手続きを簡素化し、少ない事務負担で導入することができる企業年金制度です。

・iDeCo+(イデコプラス・中小事業主掛金納付制度)

従業員が個人型確定拠出年金iDeCo(イデコ)に加入している場合、従業員の掛金に企業が中小事業主掛金を上乗せ拠出(助成)する制度です。2018(平成30)年5月から施行されています。

個人型確定拠出年金

個人型確定拠出年金(iDeCo=イデコ)は、2018年1月に制度が改正されました。

従来の毎月定額拠出に加え、年単位等で掛金を支払うことが可能となりました。

個人型確定拠出年金(iDeCo)は、確定拠出年金法に基づいて実施されている私的年金の制度です。

いくら積み立てるか、どんな金融商品で運用するか、どのように受け取るか、原則60歳以降に受け取るしくみで、すべて自分自身で決めることができる制度です。

この制度への加入は任意で、ご自分で申し込み、ご自分で掛金を拠出し、自らが運用方法を選び、掛金とその運用益との合計額をもとに給付を受けることができます。

また、掛金、運用益、そして給付を受け取る時には、税制上の優遇措置が講じられています。

国民年金や厚生年金と組み合わせることで、より豊かな老後生活を送るための資産形成方法のひとつとして活用できます。

1999年生まれ以降の方にとって、ライフプランを設計する場合に、欠かせない私的年金制度です。

- 個人型確定拠出年金(iDeCo)は、掛金を自分自身で運用しながら積み立てて原則60歳以降に受け取るしくみです。

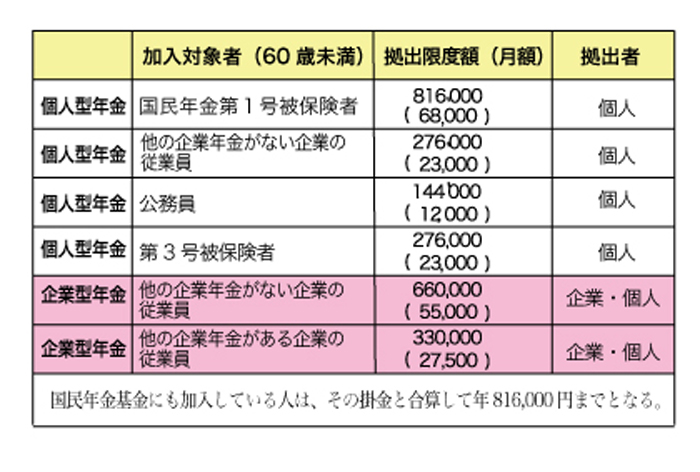

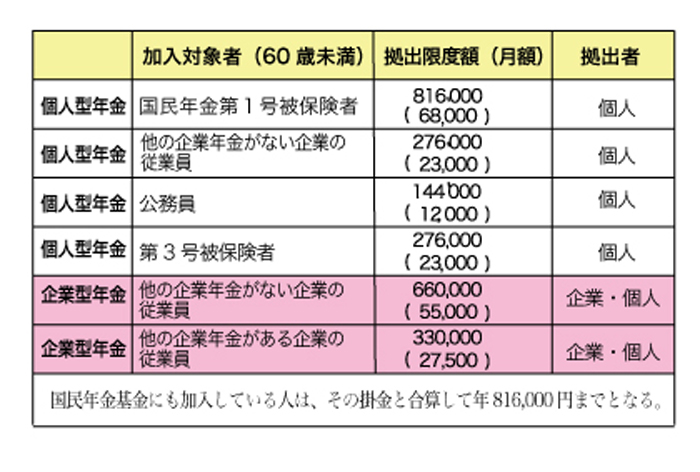

- 掛金は毎月5,000円から1,000円単位で選ぶことができ、国民年金の被保険者種別、及び他の企業年金の加入状況により、掛金額の上限が異なります。

- 運用できる商品は、「投資信託」や「定期預金」などです。

- 2018年1月より、年単位等まとまった金額の拠出ができるようになりました

- iDeCoで節税しよう

企業型DC(企業型確定拠出年金)

企業型DC(企業型確定拠出年金)とは、企業が掛金を毎月積み立て(拠出)し、従業員(加入者)が自ら年金資産の運用を行う制度です。

企業型DCは、従業員が自動的に加入する場合と、企業型DCに加入するかどうかを選択できる場合があります。

従業員は掛金をもとに、金融商品の選択や資産配分の決定など、さまざまな運用を行います。そして定年退職を迎える60歳以降に、積み立ててきた年金資産を一時金(退職金)、もしくは年金の形式で受け取ります。ただし、積み立てた年金資産は原則60歳まで引き出すことはできません。

- 企業が掛金を毎月従業員の年金口座に積み立て(拠出)してくれる

- 従業員自らが年金資産の運用を行う

- 運用成績によって将来受け取れる退職金・年金が変動する

掛金の額は会社での役職等に応じて決まるのが一般的です。ただし、制度上掛金の上限額は以下のとおり定められており、この上限額を超えて掛金を出すことは認められていません。

厚生年金基金

厚生年金基金は、老齢厚生年金の一部(報酬比例部分のみ)を国に代わって支給(代行部分)し、さらにこれに一定の企業年金を上乗せしますこと(加算部分)により、被保険者の老後について厚生年金よりも手厚い給付を行うことを目的とした制度です。

厚生年金基金という特別法人を設立して運営にあたります。

この代行部分および加算部分の年金資産の運用は、生命保険会社、信託銀行、投資顧問会社等で行われます。

基金の給付において代行部分は終身年金となり、加算部分は年金または退職一時金として受け取ることが可能です。

受け取り方法は、各基金の規約で定めています。

掛金の企業負担分は全額損金算入または必要経費に計上します。

被保険者負担分は社会保険料控除の適用を受けます。

年金受け取りの場合は雑所得(公的年金等控除あり)として課税されます。退職一時金として受け取る場合は、退職所得課税となります。

なお、平成26年4月1日以後、厚生年金基金の新設は認められていません。

確定給付企業年金

確定給付型の企業年金については、積立基準、受託者責任、情報開示等統一的な基準を定め、これを満たすものについて承認を行い、併せて税制措置の整備を行うものです。

将来受け取る年金額を確定し、それに基づいて掛金を決めるのが確定給付年金です。新たに厚生年金の一部を代行しなくてもよい基金型企業年金(基金型)と、労使合意の年金規約に基づき外部機関で積み立てる規約型企業年金(規約型)が設けられました。

基金型、規約型、厚生年金基金各制度間で、制度を移行し、年金資産を移換しますことができ、確定拠出年金(企業型)への年金資産の移換も可能です。

確定拠出年金

年金制度のほとんどは、あらかじめ給付額が決められているタイプ(確定給付タイプ)の年金です。

一方、確定拠出年金は、毎年の掛金額(拠出額)は決められているが、給付額が運用実績によって変動しますタイプ(確定拠出タイプ)の年金です。

(1)企業型年金と個人型年金

確定拠出年金には、企業年金として実施します。

企業型年金と、個人が自分で加入します個人型年金に大別されます。

拠出限度額が月単位から年単位に変更されたことで、従来は毎月一定額ずつの拠出しかできませんでしたが、年単位への変更により年間の掛金拠出限度額の範囲内で、拠出の頻度と額を柔軟に決めることができるようになりました。

例えば、年2回の賞与の支給に上乗せして掛金を拠出しますことも可能です。

拠出額の上限は、それまでの月単位から年単位表示に変更され、国民年金第1号被保険者です個人事業主等は国民年金基金とあわせて年額 816,000円(月額68,000円)、厚生年金保険の被保険者であり企業年金制度がない従業員については、年額276,000円(月額23,000円)です。

公務員等は年額144,000円(月額12,000円)、第3号被保険者は 276,000円(月額23,000円)です。

掛金は全額所得控除(小規模企業共済等掛金控除)の対象となります。

(3)企業型DC

企業型年金は、60歳未満の従業員等が加入者となり、掛金は事業主が拠出します。

企業型年金の拠出限度額は、厚生年金基金など企業年金の加入者がない事業主で年額660,000円(月額55,000円)、企業年金がある事業主で年額330,000円(月額27,500円)です。なお、企業が掛けた拠出金については全額損金扱いとなります。

また、企業型年金においては事業主拠出額を限度とし、かつ、事業主拠出と合計して拠出限度額の範囲内で行う個人加入者の掛金上乗せ拠出(いわゆるマッチング拠出)をしますことができます。

なお、企業型年金に個人型年金を上乗せします場合、企業型年金規約の変更が必要です。

併せて、個人型を上乗せしたとしても、全体の拠出額は企業型の拠出限度額を超えることはできません。

(4)確定拠出年金の運用

運用の指図は加入者が行う。最低1つの元本確保型商品を含む3つ以上の運用商品が提示され、加入者はそれらを組み合わせ、資金配分を決めて運用します。

少なくとも3月に1回は運用商品の預け替えができます。

資産残高(掛金と運用収益の合計額)は個々の加入者ごとに記録管理され、資産額等の記録は年1回以上の通知があります。

(5)確定拠出年金の給付

老齢給付金は年金(5年以上20年以下の年金もしくは終身年金)、または一時金として受け取れます。

老齢給付金は最初の拠出から10年以上経過していれば、60歳から受給でき70歳までに受給を開始しなければなりません。

(6)資産の移換

制度間のポータビリティとは、転職時等に制度間の資産移換を可能としますものです。

例えば、確定給付企業年金(DB)で積み立てた資金は、転職時に転職先の会社型確定拠出年金(DC)等に資産を移換し、当該移換資金も合わせた形で転職先の企業年金を実施しますことができます。

制度間のポータビリティを拡充し、老後の所得確保に向けた継続的な自助努力を行う環境の整備が進められています。

(7)税制上の取扱い

個人型年金の加入者が拠出した掛金は税制優遇があり全額所得控除(小規模企業共済等掛金控除)の対象となります。

給付時は、年金で受け取る場合は公的年金等控除が適用され、一時金で受け取る場合は、掛金拠出期間を勤続年数とみなして退職所得控除が適用されます。

(8)脱退一時金

確定拠出年金の資産は、掛金、運用収益、年金・一時金についてそれぞれ税務上優遇されており、また自助努力により老後資金を準備しますという制度主旨から、原則として年金資産の中途引出しが認められないが、一定の要件のもとに確定拠出年金を脱退して脱退一時金を受け取ることができます。

平成29年1月以後に加入者資格を喪失した者については、

①国民年金の第1号被保険者のうち、国民年金保険料の全額または一部免除、もしくは納付猶予を受けている者。

②障害給付金の受給者ではないこと。

③通算拠出期間が1ヵ月以上3年以下、または個人別管理資産が25万円以下ですこと。

④加入者の資格喪失日から2年を経過していないこと。

⑤企業型確定拠出年金から脱退一時金の支給を受けていないこと。

上記①~⑤を満たす場合、脱退しますことができます。

中小企業退職金共済

独立行政法人 勤労者退職金共済機構が運営します。

一定の要件を満たす中小規模の事業主(法人および個人)の従業員を対象とした退職給付制度です。

企業規模や従業員数の制約から自社単独で企業年金制度を設けられない企業などが導入しています。

掛金については、従業員は一切負担できず全額が企業(事業主)負担で、全額を損金または必要経費に計上できます。

掛金月額は16種類(5,000円~3万円)で従業員ごとに任意の選択が可能。

新規加入した事業主には掛金の1/2(上限5,000円)を加入後4ヵ月目から1年間、掛金(18,000円以下)を増額した事業主には増額掛金の1/3を増加後1年間国が助成します。

また短時間労働者(パートタイマー等)は上記掛け金のほか、特例として3種類の掛金月額(2,000円・3,000円・4,000円)の選択で加入できます。

給付金は中退共から直接退職者に支払われ、支給形態は一時払い、5年間または10年間の分割払い、併用払いのいずれかを選択します。

国民年金基金

国民年金基金は、国民年金の第1号被保険者が老齢基礎年金に上乗せした年金を受け取るための年金制度です。

なお、国民年金基金の加入者は、付加保険料を納付しますことはできません。

掛金:月額68,000円まで (確定拠出年金の個人型年金の掛金と合算)

※加入時の年齢、男女の別、給付の型によって異なります。

掛金:月額68,000円まで (確定拠出年金の個人型年金の掛金と合算)

※加入時の年齢、男女の別、給付の型によって異なります。

国民年金の保険料の免除を受けている期間や滞納期間は、掛金を納付しますことはできません。

(1)地域型基金と職能型基金

地域型基金(各都道府県に1つ)と職能型基金(職種別)の2種類ですが、いずれか一方の基金にしか加入できません。

なお、いったん加入しますと、任意脱退は認められません。

(2)年金の種類

複数の給付の型があり、加入します口数は加入者が選択できる。1口目は必ず終身年金に加入しますが、2口目以降は確定年金を選択しますこともできる。支給は、給付の型によって60歳または65歳からとなる。なお、加入したときに将来受取れる年金額が確定します確定給付タイプの年金です。

小規模企業共済

小規模企業(従業員20人以下、商業・サービス業は5人以下)の個人事業主や会社の役員が廃業または退職後に備える共済制度で、いわば小規模企業事業主のための退職金制度と位置づけられます。

掛金は1,000円~7万円(500円単位)までで全額所得控除(小規模企業共済等掛金控除)できる。口座振替で納付。掛金減額は一定の条件が必要。

共済金は一時払い(退職所得)のほか条件により分割払い(公的年金等の雑所得)または併用も可能。共済事由により6ヵ月未満または12ヵ月未満は掛け捨てになります。

納付した掛金の範囲内での事業資金の貸付(一般貸付、傷病災害時貸付、創業転業時貸付等)を利用できる。

法人の資金計画

財務諸表

財務諸表(ざいむしょひょう、financial statements)は、企業が利害関係者に対して一定期間の経営成績や財務状態等を明らかにするために複式簿記に基づき作成される書類である。

日常用語としては、決算書(又は決算報告書)と呼ばれている。

損益計算書

損益計算書は、企業のある一定期間における収益と費用の状態を表すための計算書類のひとつ。

複式簿記で記録されたデータを集計して経営成績を一覧する書類で、貸借対照表などと同時に作成される財務諸表の1つ。

企業内において経営判断のための情報として用いるほか、株主や債権者などに経営成績に関する情報を提供する。

貸借対照表

貸借対照表は、損益計算書、キャッシュ・フロー計算書と並ぶ主要な決算書。

損益計算書が1期間(通常は1年間)の経営成績(損益)を表す決算書であるのに対して、貸借対照表は、決算日における財政状態(資産、負債、純資産の内容)が一覧できるように表示されている。

資金の調達源泉と使途が示されている。

キャッシュフロー計算書

企業の資金(現金及び現金同等物)の増減を示したもの。

キャッシュフロー計算書で、営業活動、投資活動、財務活動に区分して収支を計算、会社にどのくらいのお金があるかが判断できる。

商品やサービスの提供とその売上代金の回収には時間差がある。

株主資本等変動計算書

貸借対照表の純資産の部の一会計期間における変動額・変動事由を示した会社法上の計算書類。

コメント